Общие тенденции

В сентябре подскочила доля ликвидности в активах системы (+1,8пп до 20,3%), еще больше поднялись ставки по долларовым депозитам, а рост неработающих займов не замедляется даже среди «хороших» банков (+2,3%). Но многие позитивные тенденции последних месяцев сохранились. Все быстрее растет cсудной портфель «хороших» банков (1,9% за месяц). Увеличиваются доли активов и обязательств, выраженных в тенге. Ставки по тенговым депозитам, хоть и медленно, но снижаются. Выросло количество прибыльных банков, особенно среди активно кредитующих. Возобновился процесс снижения ставок по кредитам, что по нашему мнению отражает усиление конкуренции и готовность некоторых банков принимать на себя сравнительно высокие кредитные риски. Среди вновь выдаваемых займов растет доля сельского хозяйства и «других секторов» за счет снижения доли цикличных торговли, промышленности и строительства. Неизменной остается высокая концентрация кредитной активности на Алматы и Астане (85-90% вновь выдаваемых ссуд).

Между реструктуризированными банками различия усиливаются. БТА продолжает уходить все глубже под воду (дефицит капитала Т138млрд). В таком состоянии на самостоятельное восстановление банка вряд ли можно рассчитывать, а государство, фондирующее более трети баланса банка, занимает выжидательную позицию. Альянс делает ставку на вновь выдаваемые займы, которые дают ему шанс на самостоятельное восстановление при сравнительно небольшом дефиците капитала (Т2млрд), но также могут обернуться еще большими потерями. Темир, в отличие от БТА и Альянса, выполняет требования по капиталу с запасом и во многом сливается с «хорошими» банками.

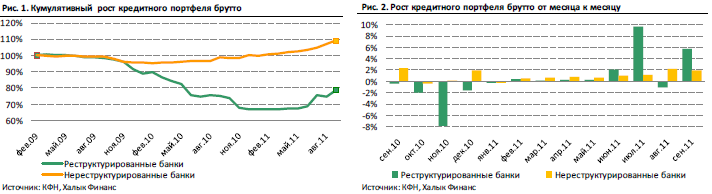

Ссудный портфель

Портфель займов брутто всего сектора за сентябрь вырос на 3% (+Т292,4млрд) во многом благодаря БТА, который, как и в августе, вернул на баланс часть списанных в прошлом году проблемных займов. В основном благодаря этому произошло увеличение займов брутто БТА на Т150млрд (+7,8%) и провизий на Т154,4млрд (+13,3%) (Рис 3). Кроме того капитал банка уменьшился на Т65,1млрд вследствие уменьшения балансов счетов «корректировки провизий (3300)» (-Т52,7млрд) и «резервный капитал (3500)» (-Т12,4млрд).

Если исключить возврат на баланс списанных проблемных активов БТА, то рост ссудного портфеля по системе в сентябре составит 1,5%. Существенный вклад в рост кредита сделали Сбер (+Т32,2млрд, +12,3%), Цесна (+Т26,9млрд, +9,8%) и ККБ (+Т21млрд, +0,9%).

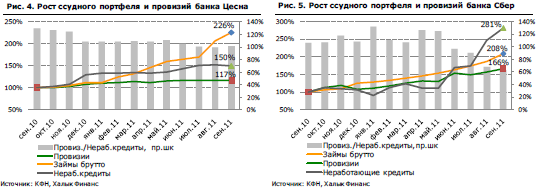

Заметим, что займы брутто Цесны за последний год выросли более чем вдвое (+126%), в то время как неработающие кредиты и провизии выросли только на 50% и 17%, соответственно (Рис 4). Для сравнения другой активно кредитующий банк – Сбер, также более чем удвоил портфель займов брутто (+108%) за тот же срок, но при этом зарегистрировал рост неработающих кредитов и провизий на 181% и 66%, соответственно (Рис 5). При этом неработающие кредиты Сбера буквально взлетели с начала лета – Т11,5млрд в мае и уже Т29,2млрд в сентябре, что заметно отразилось на покрытии неработающих кредитов провизиями – данный показатель упал с 124% в мае до 63% в сентябре. Необходимо учесть, что в отличие от Сбера, у банка Цесна нет материнской компании с практически неограниченными ресурсами капитала.

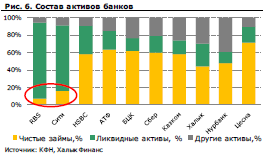

Чистые займы сектора выросли на Т117млрд или 1,8%. К активно кредитующим Сбер (+Т31,2млрд или +12,7%) и Цесна (+Т26,9млрд или +10,2%) в сентябре присоединился ККБ с Т17млрд дополнительных чистых займов (+1,1%). У БТА портфель чистых займов сократился на Т4,4млрд (-0,6%). В свою очередь, портфель чистых займов банка RBS потерял десятую часть и составил незначительные Т12,6млрд. Заметим, что RBS и Сити отличаются от остальных банков большой дюжины низкой долей кредитного портфеля и высокой долей ликвидности в составе активов банка (Рис 6). Если в декабре 2008 кредитный портфель занимал 36,8% от активов у RBS и 29,5% у Сити, то в сентябре 2011 данный показатель составил 6,6% у RBS и 15,6% у Сити.

Провизии по системе пополнились на Т175млрд (+5,6%) опять же, в основном за счет БТА (Т154,4млрд, +13,3%). В процентном выражении также отличился HSBC – рост провизий на 23% (+Т1,4млрд). В сентябре провизии Альянса уменьшились на 0,5%, а с начала года – на 17%.

Неработающие кредиты по системе в сентябре выросли на 5,9% или Т204,5млрд, в основном из-за возврата списанных активов на баланс БТА, неработающие кредиты которого увеличились на Т168млрд (+11,8%). Но и среди хороших банков рост неработающих займов не замедлился (Т37млрд, +2,3%), в основном за счет привычного роста в ККБ (+1,9%, Т14,5млрд до 33,7% ссуд брутто), значительного роста в Халыке (+2,4%, Т6,8млрд до 22,5% от ссуд брутто), БЦК (+2,8%, до 15,7% от ссуд брутто), Сбере (+14,3%, +Т3,6млрд до 9,9% от ссуд брутто). Значительный относительный рост отмечен в HSBC (+12,1% или +Т0,7млрд) и RBS (+51.2% или +Т0,7млрд). Существенное снижение неработающих кредитов произошло только в Сити (-Т6,4млрд) и Альянс (-Т1,0млрд).

Просроченные платежи (90+ дней) увеличились на 5,7% или Т159,1млрд по системе. БТА зарегистрировал 16%-ный рост кредитов с просрочкой на 90+ дней (+Т175,9млрд). Но по системе без «плохих» банков, просрочки снизились на 0,7% (-Т9,5млрд), а из 15 крупнейших банков 10 отметили снижение просрочек. Наиболее значительный вклад сделали ККБ (-Т23,3млрд или -4,1%) (несмотря на рост неработающих займов на Т14,5млрд) и Альянс (-Т6,2млрд или -2%). В процентном соотношении также отличились Сбер (-9,8% или –Т0,7млрд), Евразийский (-2,8% или –Т0,6млрд) и Цесна (-3% или -Т0,4млрд). Значительный рост просрочек отмечен у HSBC (+55,1%, +Т2,7млрд), Каспи (+15,8%, +Т6,8млрд), Халык (+0,9%, +Т2,1млрд).

Структура выданных кредитов по системе

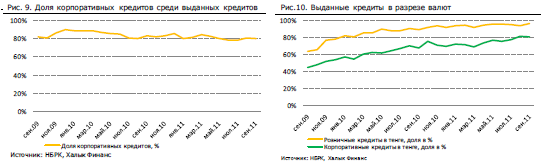

Доля корпоративных кредитов среди новых кредитов остается неизменной, и в сентябре составила 80,2% (Рис 9). Доля выданных кредитов в тенге от кредитов во всех валютах неуклонно растет в течение последних двух лет (Рис 10). Кредиты в тенге составили 81% от всех выданных в сентябре кредитов юридическим лицам. Из выданных в сентябре кредитов физическим лицам доля кредитов в тенге составила 96,4%.

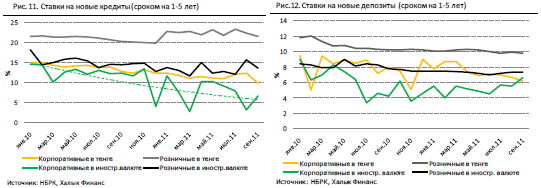

Ставки по выдаваемым корпоративным кредитам имеют долгосрочный тренд снижения (Рис 11), как в тенге, так и в инвалюте. В сентябре ставки по корпоративным кредитам в инвалюте подскочили вверх. Это частично отражает растущие ставки по валютным депозитам, но в большей степени связано с волатильностью объемов выдаваемых кредитов и различием в ставках между банками. Ставки по розничным кредитам снизились в сентябре по сравнению с августом, как в тенге, и так в иностранной валюте, но о долгосрочном тренде говорить пока трудно. Согласно данным НБРК, средняя ставка на кредиты для населения сроком на 1-5 лет в тенге составила 21,5%, а в иностранной валюте – 13,6%. Новые корпоративные кредиты сроком на 1-5 лет выдавались в тенге в среднем по ставке в 9,8%, а в иностранной валюте – 6,6%.

Ставки по открываемым депозитам сроком на 1-5 лет для физических лиц снижаются очень медленно – за последние 3-4 месяца значительных изменений по данным ставкам не наблюдается вообще. В сентябре они составили 7,3% в иностранной валюте и 9,8% в тенге. Ставки на корпоративные депозиты сроком на 1-5 лет в валюте превысили ставки на депозиты в тенге впервые за последние 18 месяцев – 6,6% в иностранной валюте и 6,2% в тенге (Рис 12). Рост ставок по корпоративным депозитам в иностранной валюте с начала лета объясняется возросшим спросом на долларовую ликвидность, предположительно со стороны вкладчиков в начале лета и со стороны банков с конца лета.

Высокая волатильность объемов выдачи кредитов по отдельным отраслям экономики позволяет уверенно говорить только о долгосрочных тенденциях, судя по которым, уменьшается доля выданных кредитов в сфере торговли, промышленности и строительства (Рис 13) – в сентябре доли данных секторов составили 35,8%, 14,9% и 8,4%, соответственно. Положительный тренд имеют сельское хозяйство и «другие» сектора экономики, в которую НБРК включает непроизводственную сферу и индивидуальную деятельность. Доля сельского хозяйства в выданных кредитах в сентябре составила 6,31%, а доля «других» секторов - 34,9%.

Активы

Активы сектора выросли на 1,6% или Т210,9млрд, как и прежде за счет ликвидности. Банки с иностранным контролем зарегистрировали наибольший рост: АТФ (+Т82,5млрд или +8,1%), Сити (+Т79,5млрд или +23,1%), RBS (+Т39,5млрд или +26,3%) и Сбер (+Т34,9млрд или +8,1%). К ним присоединился активно растущий Цесна с Т38,3млрд дополнительных активов (+10,3%). Активы банков Халык и HSBC снизились на Т51,5млрд (-2,3%) и Т56,4млрд (-26,1%), соответственно. БТА продолжал терять активы – минус Т58,9млрд или -3,3% в основном из-за увеличения провизий по займам, что отразилось на уменьшении балансов счетов «требования к клиентам (1400)» (-Т24,7млрд) и «финансовый лизинг (1320)» (-Т32,3млрд).

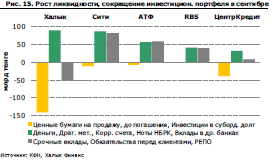

Ликвидность в августе подскочила на 11,6% (+Т276млрд). Увеличение ликвидной позиции происходило в основном за счет снижения портфеля ценных бумаг, а также за счет расширения баланса банков, контролируемых иностранным капиталом. Возросшее предпочтение ликвидности, по нашему мнению, отражает усилившуюся в августе неопределенность на валютном рынке и на тесно связанном с ним рынке ликвидности. Больше всех ликвидности прибавили Халык (+Т90,8млрд или +19%), Сити (+Т87,4млрд или +37,5%), АТФ (+Т56,8млрд или +29,9%), RBS (+Т41,2млрд или +32,9%) и ЦентрКредит (+Т31,6млрд или +25,3%). Указанные банки с одной стороны переводят часть инвестиционного портфеля в более ликвидные активы, а с другой стороны не спешат инвестировать дополнительные фонды в ценные бумаги, а держат их в ликвидности (Рис 15). Половину своих ликвидных активов потеряли HSBC (-50,9% или -Т54,6млрд) и Жилстрой (-52% или -Т32,2млрд).

В свою очередь портфель ценных бумаг сектора упал на 11% (-Т174,4млрд). Все лидеры роста по ликвидности зарегистрировали сокращение портфеля ценных бумаг: Халык (-Т141,5млрд или -24,8%), Сити (-Т10,9млрд или -24,7%), АТФ (-Т7,1млрд или -14,1%), RBS (-Т5млрд или -39,5%) и ЦентрКредит (-Т33млрд или -18,2%). К ним присоединился банк Цесна, у которого объем ценных бумаг сократился на 28,6%, или на Т7,3млрд. В процентном соотношении сильно прибавили Жилстрой (+61,8% или +Т30,8млрд) и Евразийский (+40,5% или +Т14,7млрд).

Обязательства

Обязательства по системе выросли на 2,3% (+Т260,9млрд). Отличились иностранные банки: АТФ (+Т83,7млрд или +8,7%), Сити (+Т79,2млрд или 24,6%), RBS (+Т39,6млрд или +30,4%) и Сбер (+32,4млрд или +8,4%). Обязательства Цесна увеличились на Т32,8млрд (+9,6%).

Депозиты банковского сектора увеличились на Т332млрд или 4,4%: Сити (+Т63млрд или +20,2%), АТФ (+Т58,9млрд или +10,8%) и RBS (+Т33,7млрд или 27%), БТА (Т51,7млрд, +7,1%) и Цесна (Т32млрд, +10,7%). Снижение произошло у Халык (-Т15,1млрд, -1%) и HSBC (-Т11,7млрд, -8,8%).

Рост депозитов произошел в основном за счет корпоративных депозитов (+Т278,5млрд, +5,6%). Значительный вклад внесли Сити (+Т62,9млрд, +20,4%), АТФ (+Т56,6млрд, +14%), БТА (+Т48,3млрд, +11,4%), RBS (+Т32млрд, +27,2%) и Цесна (+Т28,6млрд, +13,1%).

От населения поступило Т53,6млрд дополнительных депозитов (+2,1%). Больше всех привлекли ККБ (+Т10,7млрд, +2,1%) и ЦентрКредит (+Т11,3млрд, +3,2%). Астана Финанс вернул вкладчикам последние розничные депозиты либо передал депозиты другому банку (–100%) в связи с потерей лицензии на прием депозитов от населения.

Капитал

В сентябре капитал сектора пошел вниз на 3,4% (-Т50млрд). Дефицит капитала БТА продолжает расти (–Т65,1млрд) и достиг -Т138млрд (Рис 3). Другой банк с дефицитом капитала, Альянс, в сентябре не зарегистрировал особых изменений – дефицит капитала сократился на Т0,5млрд до минус Т2млрд. Наибольшее увеличение капитала зарегистрировал Цесна (+20,1% или Т5,5млрд).

Чистый доход

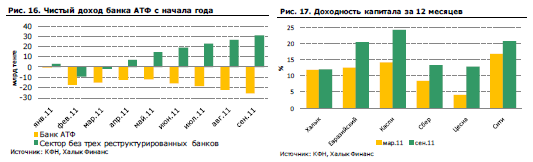

Сектор в сентябре понес убыток в Т7,7млрд благодаря БТА и АТФ, которые за прошедший месяц потеряли Т12,4млрд и Т3,4млрд, соответственно. Заметим, что АТФ несет убытки с начала года (Рис 16). Самые лучшие показатели по чистому доходу продемонстрировали Халык (Т3,1млрд), Сити (Т1,1млрд), Каспи (Т0,9млрд), Альянс (Т0,8млрд), Цесна (Т0,8млрд) и ККБ (Т0,7млрд).

Доходность капитала за последние 12 месяцев значительно выросла с марта по сентябрь 2011 года у Евразийского, Каспи, Сбер, Цесна и Сити (Рис 17). У Хоум Кредит данный показатель вырос с 48,4% до 60,2% за тот же период. По показателю доходности капитала за два последних месяца (в годовом выражении) Хоум Кредит лидирует с «недосягаемыми» 70%. За ним следуют Сити (43,4%), Каспи (38,5%), Цесна (26,2%) и Евразийский (24,8%). Халык отличается постоянством доходности капитала за последние два и двенадцать месяцев (12%). Отрицательную доходность демонстрируют АТФ и HSBC с ануализированным ROAE за август-сентябрь в -62,5% и -32%, соответственно.