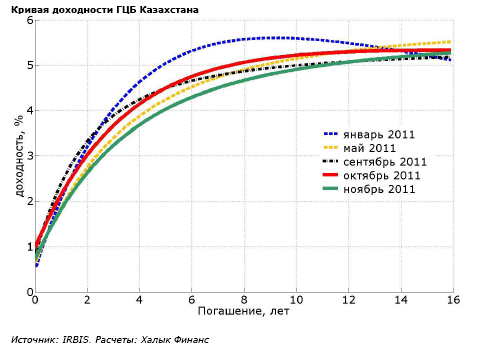

В октябре однодневные доходности повысились на 28 б.п., двухлетние снизились на 30 б.п., 10-летние выросли на 26 б.п. В ноябре произошло снижение по всем срокам, но наибольшее снижение произошло на 5-летнем сроке, на 47 б.п.

Октябрьская динамика частично объясняется повышением ставок по тенговым форвардам и ростом волотильности на этом рынке, которые мы связываем с падением цен на нефть в сентябре и с последующим востановлением в октябре. К концу октября наибольшее снижение по NDF произошло на сроках 3м и 6м. Однако, последующее падение ставок по NDF, и на рынке ликвидности, не отразилось на доходностях ГЦБ.

Пенсионные фонды

Такая нечувствительность рынка ГЦБ по отношению к ставкам на рынке ликвидности, по нашему мнению, имеет три причины.

- Повышением спроса на ГЦБ со стороны пенсионных фондов над государственным долгом.

- Способностью фискальных и монетарных властей контролировать объем госдолга в обращении.

- Регуляторные требования к пенсионным фондам, способствующие росту спроса на государственный долг.

- 5_original.PNGПоследним примером политики регуляторного стимулирования спроса на ГЦБ со стороны пенсионных фондов, стало объявленное в августе 2009 года повышение так называемого коэффициента приведения, которое вступит в силу с 1 января 2012 года. Повышение коэффициента приведения с 10 до 25 сравнимо с ужесточением требований по достаточности капитала на 29,27%. Реакция на повышение требований по достаточности каптала – рост спроса на ГЦБ, также предсказуема. По регуляторной классификации, единица активов размещенная в ГЦБ, расходует намного меньше регуляторного капитала, чем корпоративный долг. Перевод активов в ГЦБ снижает потребность пенсионного фонда в капитале для выполнения требований по достаточности капитала. Повышение коэффициента приведения еще больше усиливает разницу в удельном расходе собственного капитала на единицу активов. Так, при коэффициенте приведения равном 10, перераспределение 1% активов из корпоративнных облигаций с рейтингом BB (S&P’s) в ГЦБ, позволяет снизить потребность в собственном капитале на 0,75% от взвешенных по риску активов. При коэффициенте приведения равном 25, это соотношение увеличивается до 1,34%.

Кроме того, с 2012 года ожидалось повышение минимального значения коэффициента достаточности собственного капитала, которое в последующем не было принято в НБК. Но так или иначе, такого рода планы регулятора способствуют усилению спроса на ГЦБ со стороны ПФ и снижению ставок.

Банки

Банки в настоящее время имеют повышенные уровни провизий. Учитывая, что активы в виде ГЦБ не требуют дополнительных провизий, это также значительно пополняет потенциал спроса на краткосрочные бумаги НБК и Минфина, даже в случае низких ожиданий по укреплению тенге. С другой стороны объемы обращения традиционных для банков инструментов, ноты НБК, стремительно сокращаются, возвращаясь к уровню, на котором они находились до того, как началось ощутимое укрепление тенге.

Нерезиденты

К осени, после того, как нерезиденты вышли из рынка ГЦБ, и без того низкая чувствительность доходностей по отношению к ставкам NDF снизилась еще больше, а небольшие размещения Минфина поглощались пенсионными фондами. Что касается резидентов, то падение объемов их участия на рынке ГЦБ (на Т170 млрд.) в сентябре обусловлено крупным объемом погашений нот НБК в этот период до 500 млрд. тенге (см. график Динамика объемов ГЦБ в 2011 году).

Минфин

Между тем, дефицит республиканского бюджета продолжит увеличиваться и в следующем году, вероятно достигнет 760 млрд тенге. В 2012 году правительство должно погасить ГЦБ в объеме 532,2 млрд. тенге. Таким образом, правительству потребуется около 1,3 трлн. тенге заимствований на 2012 год. Но к концу ноября объем ГЦБ в обращении снизился до уровней начала 2010 года. Учитывая низкие ставки, правительство имеет достаточный потенциал заимствований на внутреннем рынке в следующем году.

С другой стороны, принимая во внимание ранее озвученные планы правительства разместить суверенные еврооблигаций на $1 млрд. и сукук на $500 млн., дефицит бюджета может в значительной степени быть профинансирован за счет внешних заимствований, из которых только 20% должны быть размещены среди резидентов, а также за счет дополнительных поступлений в случае повышенных цен на нефть.

Чего ожидать в 2012 году

Риск падения цен на нефть, по нашему мнению, остается основным риском, формирующим спрос на тенговые активы со стороны нерезидентов и резидентов, не ограниченных требованиями финансового регулятора. Мы считаем, что для инвесторов в тенговую ликвидность риск падения цен на нефть значительно перевешивает риск роста цен на нефть. Это связано как с нашей оценкой перпектив развития товарных рынков в 2012 году, так и с реакцией Тенге на такого рода шоки. Мы считаем, что вероятность глубокого (до $80 за баррель) и достаточно продолжительного (не менее месяца) падения цен на нефть превышает вероятность роста цен на нефть в 2012 году. Мы также считаем, что в случае развития этого сценария значительное ослабление Тенге на 10-15% практически неизбежно. Эти факторы будут сдерживать спрос на Тенге и на ГЦБ, способствовать росту ставок, в первую очередь на рынке тенговой ликвидности. Однако, наличие на рынке недобровольных инвесторов в ГЦБ, представленных, в основном пенсионными фондами, и вероятный выпуск международых облигаций будут сдерживать рост ставок.