Война в Украине изменила экономические и стратегические отношения между многими странами мира, включая Казахстан и другие государства в Центральной Азии. Экономические последствия конфликта непосредственно затронули не только Россию и Украину, но и многие другие страны в регионе и за его пределами, чья экономика взаимосвязана с ними. Поскольку Россия и Украина являются крупными экспортерами ряда сырьевых товаров на глобальные рынки, война вызвала как энергетический, так и продовольственный кризисы, вызвав сбои в цепочках поставок, рост цен и процентных ставок, а также повлияв на темпы роста мировой экономики.

В ответ на действия России западные страны во главе с США и ЕС ввели расширенный пакет санкций. Подобные санкции в последние несколько десятилетий стали основным инструментом в разрешении международной экономической и политической напряженности между странами. Хотя санкции были разработаны так, чтобы напрямую затронуть только Россию – их влияние заметно ощутилось и в соседних с Россией странах, включая Казахстан, из-за высокой степени экономической зависимости между ними. К ряду компаний, предположительно содействовавших обходу первичных санкций Россией, также были применены вторичные санкции.

Украинский кризис затронул Казахстан в сложный период развития, когда страна только начала восстанавливаться после воздействия пандемии COVID-19, а затем и трагических январских событий. Поэтому первоначальные ожидания местных и международных экспертов касательно макроэкономических последствий войны для Казахстана были крайне негативными. Эксперты практически единогласно прогнозировали высокую инфляцию и процентные ставки, которые будут сопровождаться низким ростом экономики и снижением доходов населения, особенно его социально-уязвимой части.

Хотя некоторые из этих прогнозов действительно сбылись, макроэкономические последствия украинского кризиса для Казахстана были неоднозначными. С одной стороны, отрицательное влияние войны в Украине на рост ВВП было более ограниченным, чем ожидалось ранее, и проявлялось в основном через скачок инфляции, которая достигла рекордного уровня, и через сокращение потребления. При этом экономика несколько замедлилась в ответ на внутренние проблемы в нефтедобыче страны, тогда как внешние шоки нивелировались за счет фискальных буферов. С другой стороны, ускорение внешней торговли и высокие цены на нефть, вызванные кризисом, стали положительными факторами роста для Казахстана. Отметим, что в настоящее время влияние этих факторов на экономику страны практически иссякло ввиду их постепенного возвращения к довоенным уровням. Вслед за введением санкций наблюдался некоторый приток российских и международных компаний в РК, а в банковском секторе произошла значительная перестановка. События в Украине также дали новый импульс для диверсификации торговых и нефтяных маршрутов Казахстаном для снижения зависимости от России.

В данном отчете оценивается влияние войны в Украине на экономику Казахстана и на ключевые макроэкономические индикаторы страны. В нем также представлены некоторые рекомендации по политике для усиления устойчивости Казахстана к внешним шокам на фоне продолжающихся геополитических событий.

ВВЕДЕНИЕ

Сегодня Казахстан и РФ тесно связаны экономическими и политическими узами. Экономическая связь Казахстана с Россией глубоко выражена во многих аспектах – начиная от внешней торговли и инвестиций до технологий, рабочей силы и цепочек поставок. Такие взаимоотношения между странами, имеющие географические и исторические корни, были усилены созданием в 2015 году Евразийского экономического союза (ЕАЭС) – организации экономической интеграции, в которую входят Казахстан, Россия, Кыргызстан, Армения и Беларусь.

Когда 24 февраля 2022 года Россия начала военные действия в отношении Украины, Казахстан переживал критический момент в своей современной истории развития, поскольку страна только начинала восстанавливаться после экономических и социальных последствий пандемии COVID-19, а затем и трагических январских событий. В ответ на действия России западные страны во главе с США и ЕС, а вслед за ними Великобритания, Канада, Австралия, Новая Зеландия, Япония и другие приняли решение изолировать Россию от международного сообщества, а также ввести беспрецедентный уровень экономических санкций против нее. Хотя санкции были разработаны так, чтобы напрямую затронуть только Россию – их влияние массово ощутилось и в Центральной Азии, включая Казахстан, из-за высокой степени экономической зависимости между странами. Помимо прямого эффекта в виде различных ограничений, эти меры значительно поменяли баланс сил и существующий экономический ландшафт в регионе.

В этом отчете будет рассмотрено влияние войны в Украине на экономику Казахстана, отдельные отрасли и макроэкономические показатели. В отчете также будут представлены рекомендации по политике, учитывая продолжающийся характер кризиса.

УКРАИНСКИЙ КРИЗИС И ГЛОБАЛЬНАЯ ЭКОНОМИКА

С момента начала украинских событий Россия продолжает находится под жестким санкционным режимом, введенным большим количеством западных стран и международных организаций. Если считать по отдельности, общее количество санкций, примененных к настоящему времени на РФ, может превысить 18 000. Различаясь по типу, объему, интенсивности и продолжительности, они направлены против различных секторов российской экономики, включая энергетику, финансы, оборону, торговлю и технологии. Они также нацелены на отдельных физических и юридических лиц, поддерживающих войну в Украине. Кроме этих «первичных» санкций, США и ЕС также ввели так называемые «вторичные» санкции в отношении третьих лиц (физических или юридических), которые подозреваются в содействии РФ обходу первичных санкций. Эти санкции затронули и ряд компаний из Казахстана, предположительно участвовавших в обходе торговых ограничений, в частности, путем реэкспорта высокотехнологичных товаров в Россию (см. Приложение 1).

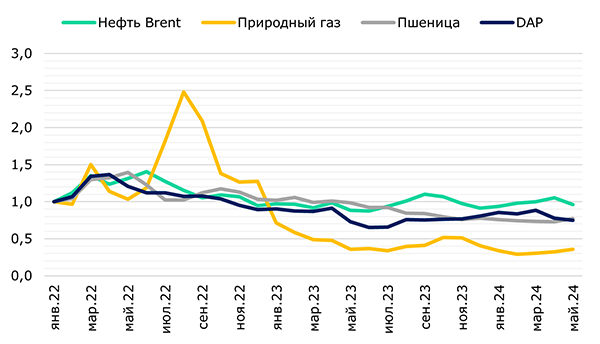

Рис. 1. Индекс цен на отдельные сырьевые товары (январь 2022=100)

Источник: Всемирный Банк

Примечание: DAP=диаммонийфосфат, одно из распространенных сельскохозяйственных удобрений

Влияние санкций и украинского кризиса на мировую экономику было довольно значительным, особенно в начальные периоды. Это отразилось в первую очередь на глобальной энергетической и продовольственной безопасности из-за нарушений в цепочках поставок и резкого роста цен на энергоносители и продовольствие. Так, на момент начала войны Россия была вторым по величине экспортером нефти и газа в мире. За 2021 год около 42% газа в страны Европы импортировалось из России. Кроме того, Россия и Украина входили в пятерку крупнейших поставщиков пшеницы, семян подсолнечника и других зерновых и масличных культур на внешние рынки. В 2021 году Россия также являлась мировым лидером по экспорту сельскохозяйственных удобрений.

Как видно из вышеприведенного графика, после начала войны в Украине цены на отдельные сырьевые товары на мировых рынках в первые месяцы были чрезвычайно волатильными; рост цен достигал 40-50%, а в случае с природным газом – и 150%. Динамика цен стабилизировалась лишь к концу 2022 года. По данным МВФ, это привело к повышению глобальной инфляции почти в два раза с 4.7% в 2021 году до 8.7% в 2022 – самый высокий показатель за последние 25 лет. В то время как развитые страны в основном пострадали от резкого роста цен на углеводороды и связанного с этим спада энергоемких производств, в развивающихся экономиках наблюдался заметный рост уровня бедности из-за увеличения доли населения, которое не могло позволить основные продукты питания. В частности, это касается стран Латинской Америки и Северной Африки, которые сильно зависят от импорта продовольственных товаров и удобрений из России. При этом в странах Центральной Азии инфляция достигла двузначных значений.

В ответ на повышение инфляции центральные банки начали ужесточать монетарную политику, что привело к сокращению деловой активности и темпов роста мировой экономики. По оценкам МВФ, в 2022 году глобальный рост снизился до 3.5% против 6% годом ранее. Таким образом, война в Украине в первый год практически полностью нивелировала положительные источники для роста, связанные с послековидным восстановлением.

С 2023 года, однако, негативные последствия кризиса для рынков сырья и мировой экономики начали постепенно спадать, а в 2024 году почти сошли на нет. Этому способствовали окончание острой фазы войны, а также поиск странами альтернативных торговых партнеров и связанная с этим кардинальная реорганизация глобальных цепочек поставок и логистических маршрутов. Тем не менее, сохраняются геополитические риски, которые в любой момент могут привести к повторной эскалации конфликта и дальнейшему ужесточению санкционного режима, в том числе вторичных санкций. Наиболее сильно таким рискам подвержены соседние с РФ страны, которые имеют с ней тесные торговые и экономические отношения.

ВЛИЯНИЕ УКРАИНСКОГО КРИЗИСА НА ЭКОНОМИКУ КАЗАХСТАНА

Рост ВВП

Перед началом войны большинство прогнозов по росту ВВП Казахстана на 2022 год находились в диапазоне 3.5-4.5 %, однако позже все международные институты пересмотрели свои прогнозы до диапазона 1.8-2.3%. В то же время правительство изначально давало прогноз в 3.9%, который впоследствии был снижен до 2.1%. Таким образом, ожидалось, что украинский кризис в первый год окажет существенное негативное влияние на экономику Казахстана, лишив ее примерно 2%-го потенциала роста. Предполагалось, что после такого резкого замедления в последующем 2023 году экономика снова начнет восстанавливаться, при этом большинство прогнозов по росту ВВП было в диапазоне 2.5–4.4% (не считая прогноз правительства в 5.3%).

Таблица 1. Прогнозные и фактические темпы роста ВВП РК, %

|

|

|||||

| Правительство (прогноз) |

МВФ (прогноз) |

Всемирный Банк (прогноз) |

ЕБРР (прогноз) |

Фактический |

|

|

|

|||||

| 2022 | 2.1 | 2.3 | 1.8 | 2.0 | 3.2 |

| 2023 | 5.3 | 4.4 | 4.0 | 2.5 | 5.1 |

|

|

|||||

Источник: МНЭ, международные финансовые институты

Примечание: прогнозы на момент начала украинского кризиса

Несмотря на пессимистичные оценки, в 2022 году экономика Казахстана выросла на 3.2%, что оказалось выше всех прогнозируемых значений. Среди положительных факторов роста можно выделить: (i) бюджетный импульс – за счет антикризисных мер правительства государственные расходы увеличились примерно на 20% г/г до Т21.5 трлн, что поддержало темпы роста ВВП; (ii) высокие цены на углеводороды, вызванные конфликтом в Украине – средняя стоимость нефти марки Brent за 2022 год сложилась на уровне $99.8 за баррель; (iii) рекордный за десятилетие размер урожая зерновых, который способствовал росту валового выпуска сельского хозяйства до почти двузначных значений; и (iv) рост реэкспорта товаров в Россию на фоне санкционных ограничений. В то же время отрицательное воздействие на экономику в 2022 году оказали: (i) крупная авария на Кашагане, из-за которой объем добычи нефти в стране снизился до 84.1 млн тонн; (ii) рекордные двузначные темпы инфляции и высокая базовая ставка; и (iii) сокращение потребления домохозяйств из-за масштабных социально-экономических потрясений.

В 2023 году, как и ожидалось, экономика вернулась к траектории быстрого роста, при этом снова выше изначальных прогнозов. Фактический рост ВВП составил 5.1% – рекордный за последнее десятилетие уровень. На этот раз темпы роста в основном поддержали внебюджетные изъятия из Нацфонда в конце года на сумму Т1.3 трлн, а также рост нефтедобычи, что в какой-то мере компенсировало падение цен на нефть до докризисных уровней.

Таким образом, в целом можно сказать, что отрицательное влияние войны в Украине на рост ВВП Казахстана в 2022-2023 годах было достаточно ограниченным и проявлялось в основном через канал инфляции и через сокращение потребления. Экономика несколько замедлилась в ответ на внутренние проблемы в нефтедобыче страны, тогда как внешние шоки нивелировались за счет фискальных буферов. С другой стороны, ускорение внешней торговли и высокие цены на нефть, вызванные кризисом, стали положительными факторами роста для Казахстана.

Инфляция и обменный курс

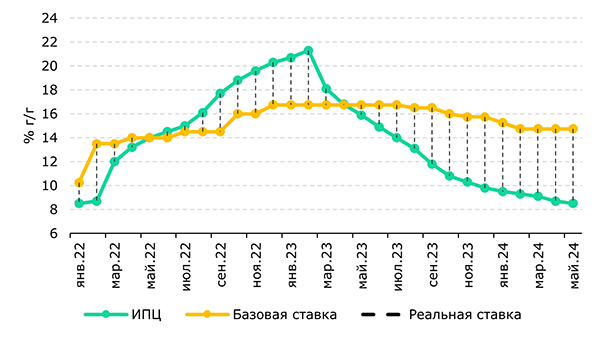

Как отмечалось выше, война в Украине привела к повышению цен во всем мире, особенно для продовольственных товаров и энергоносители. При этом в Центральной Азии инфляция достигла двузначных значений, в том числе и в Казахстане. Так, в марте 2022 года сразу после начала конфликта годовая инфляция подскочила с 8.7% до 12%, а год спустя – в феврале 2023 года – ее уровень превысил 21%. Эти показатели были значительно выше среднесрочного таргета по инфляции в 6-8%, установленного ранее Нацбанком. В ответ на это регулятор начал ужесточать монетарные условия, резко повысив базовую ставку, которая к концу 2022 года достигла 16.75% и оставалась на этом высоком уровне в течение полутора лет. Это привело к значительному спаду деловой активности в стране и высокой реальной ставке, что частично сдержало рост экономики. Достигнув наивысшего значения в феврале 2023, темпы инфляции начали медленно ослабевать и достигли однозначного уровня в конце прошлого года. Вместе с тем Нацбанк начал смягчать денежно-кредитные условия только во втором полугодии 2023 года.

Рис. 2. Динамика инфляции и базовой ставки

Источник: БНС, НБК

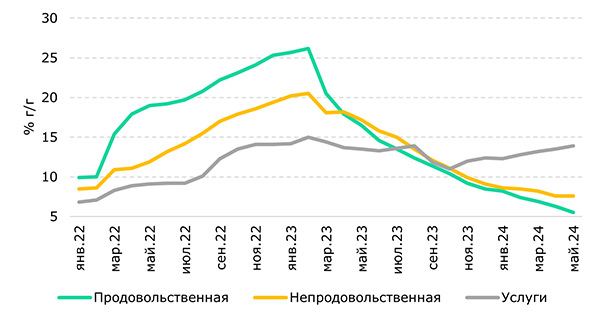

Рис. 3. Инфляция по компонентам

Источник: БНС

Если смотреть отдельно по компонентам, наиболее сильный скачок цен в РК в первый год войны наблюдался для продуктов питания, что неудивительно, поскольку Казахстан сильно зависит от импорта продовольствия из России. На конец 2021 года 54% сельскохозяйственной продукции и готовых продовольственных товаров импортировалось из РФ. Кроме того, темпы прироста цен на непродовольственные товары и платные услуги также были двузначными. Вдобавок к импортной инфляции, что непосредственно связано с санкциями на Россию и сбоями в цепочках поставок, росту цен в этот период способствовало значительное расширение государственных расходов со стороны правительства.

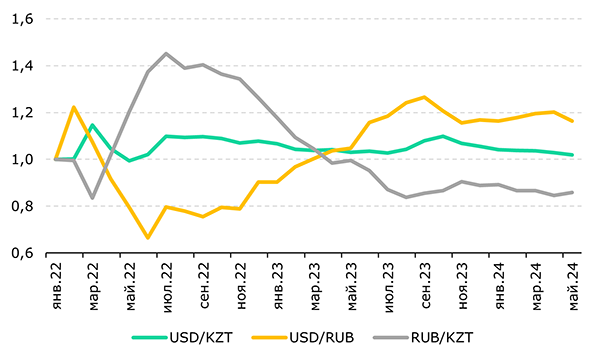

Обменный курс отреагировал мгновенно на начало военных действий в Украине. В феврале 2022 валютный рынок Казахстана охватила паника, и курс тенге к доллару сразу подскочил с уровня в 430 тенге за доллар США до уровня в 500-510. При этом Нацбанк в первые дни практически не проводил валютные интвервенции, чем еще больше разогрел панику. Затем в феврале и в марте 2022 года НБК суммарно потратил $1.3 млрд на валютные интервенции. Данные интервенции, а также другие ограничительные действия правительства и НБК привели к тому, что к концу мая 2022 года курс тенге вернулся с 500-510 тенге за доллар США к довоенному уровню в районе 420-430. Затем к концу июля нацвалюта вновь достаточно быстро ослабла до уровня 480 тенге за доллар США. В последующие периоды, тем не менее, такой сильной волатильности валютной пары тенге-доллар не наблюдалось и курс снова постепенно вернулся к довоенным значениям приблизительно к февралю 2023 года.

Что касается валютной пары рубль-тенге и рубль-доллар, то здесь связь весьма противоречивая. В марте 2022 года курс тенге к рублю резко укрепился ниже 5 тенге за росийский рубль на фоне ужесточения западных санкций на РФ, что привело к ослаблению курса рубля к доллару. Однако с апреля по сентябрь тенге снова начал обесцениваться к рублю из-за мер центрального банка и правительства России по стабилизации рубля, что привело к его укреплению по отношению к доллару США. Таким образом, в первые месяцы после начала войны тенге в основном слабел по отношению к доллару, а рубль, наоборот, укреплялся. При этом с конца 2022 года наблюдается противоположная картина – тенге растет, а рубль дешевеет.

На основе вышесказанного можно сделать несколько выводов. Во-первых, волатильность курса тенге в начальные периоды войны в Украине негативно повлияла на экономику страны и сильно подорвала постепенно крепнущее доверие к национальной валюте. На данный момент, однако, это доверие постепенно восстанавливается из-за необычайно устойчивого курса тенге к доллару в последние полтора года за счет валютных интервенций НБК, высоких цен на нефть и крупных изъятий из Нацфонда.

Рис. 4. Динамика USD/KZT, USD/RUB и RUB/KZT (январь 2022=100)

Источник: НБК, Банк России

Во-вторых, несмотря на то, что Россия была и все еще остается главным торговым партнером РК, зависимость курса тенге от рубля, которые до начала войны двигались почти синхронно, если и не исчезла полностью, то существенно снизилась. Полагаем, что данная связь со временем будет только ослабевать по мере развития новых торговых отношений между Казахстаном и другими странами и дальнейшего снижения доли РФ в товарообороте.

Международная торговля

Как уже подчеркивалось, Россия исторически является крупнейшим торговым партнером страны. В 2021 году доля РФ в общем объеме товарооборота Казахстана составляла приблизительно 24%; в экспорте – 12%, в импорте – 43%. Санкции, пусть и введенные другими странами в отношении России, в значительной степени поменяли структуру внешней торговли Казахстана, причем их влияние было разнонаправленным.

С одной стороны, из-за санкционного режима удельный вес России в совокупном товарообороте РК в 2022 году снизился сразу до 19.9%, а в 2023 году – уже до 18.6%. Наиболее существенное сокращение произошло в части импорта, где доля России в 2022 и 2023 годах составляла 35.1% (-7.4% г/г) и 26.5% (-8.6% г/г) соответственно. Это произошло, так как многие товары, которые ранее поставлялись как из самой России, так и транзитом через ее территорию, стали более недоступными, что подтолкнуло Казахстан налаживать импорт из Европы, Китая и других стран. Кроме того, Казахстан пострадал от протекционистских мер, введенных РФ, таких как торговые ограничения и временные запреты на экспорт зерна, сахара и других товаров, включая в страны ЕАЭС, для обеспечения бесперебойных поставок на внутренний рынок. Эти меры регулирования не только ограничили объемы взаимной торговли, но и привели к заметному повышению цен и дефициту соответствующих товаров на местном рынке.

Вместе с тем санкционные ограничения на Россию сказались на росте реэкспорта из Казахстана. Хотя статистика не дает отдельных данных по реэкспорту, на это косвенно указывают несколько показателей. Как видно из таблицы, экспорт из Казахстана в Россию за 2022 год вырос на 25.1% г/г, одновременно с этим произошел прирост импорта из стран ЕС, США и Китая на 33.9% г/г, 40.5% г/г и 35.4% г/г соответственно. В то время как часть такого резкого роста импорта можно отнести к замещению российской продукции, некоторые из этих товаров ранее не ввозились в Казахстан, а их внутреннего производства в стране нет. В особенности это касается средне- и высокотехнологичной продукции. Это увеличило риски вторичных санкций и в конечном итоге привело к расследованиям со стороны западных стран в отношении Казахстана с целью проверки соблюдения санкционного режима (см. Приложение 1).

Таблица 2. Показатели внешней торговли РК, $ млн

|

|

||||

| Экспорт | ||||

|

|

||||

|

|

Россия | ЕС | США | Китай |

|

|

||||

| 2021 | 7 019 | 24 109 | 872 | 9 773 |

| 2022 | 8 781 | 33 858 | 1 152 | 13 060 |

| 2023 | 9 788 | 31 698 | 1 510 | 14 710 |

| 2022/21, % г/г | 25.1 | 40.4 | 32.1 | 33.6 |

| 2023/22, % г/г | 11.5 | -6.4 | 31.0 | 12.6 |

|

|

||||

| Импорт | ||||

|

|

||||

|

|

Россия | ЕС | США | Китай |

|

|

||||

| 2021 | 17 606 | 5 964 | 1 351 | 8 228 |

| 2022 | 17 343 | 7 984 | 1 898 | 11 144 |

| 2023 | 16 192 | 10 905 | 2 541 | 16 772 |

| 2022/21, % г/г | -1.5 | 33.9 | 40.5 | 35.4 |

| 2023/22, % г/г | -6.6 | 36.6 | 33.9 | 50.5 |

|

|

||||

Источник: БНС

Следует отметить, что важным изменением во внешней торговле в 2023 году стало перемещение Китая на вторую позицию после стран Европы по объему товарооборота с Казахстаном. Так, доля Китая повысилась с 17.9% до 21.7%. Данная тенденция, скорее всего, продолжится в обозримой перспективе, поскольку санкции Запада в отношении РФ вводятся надолго и, соответственно, структура импорта из РФ продолжит меняться в сторону менее сложных товаров с сопутствующим падением объемов. Вместе с тем опасения по поводу вторичных санкций повлекут постепенное сворачивание экспорта (реэкспорта) в Россию, который в 2023 году снизился более чем два раза до 11.5% г/г. Таким образом, в дальнейшем Казахстан уже не будет получать тех экономических выгод от реэкспорта, как это наблюдалось ранее.

Транспортные коридоры

Для грузоперевозок между Китаем и Европой чаще всего эксплуатируются морские пути из-за их относительно невысокой стоимости. Традиционно для этого используется маршрут, пролегающий через Суэцкий канал, или Южный морской путь, на который приходится порядка 12% мирового товарооборота. Общая длина маршрута – около 23 тыс км. Альтернативно можно использовать Северный морской путь, который соединяет Европу с Азиатско-Тихоокеанским регионом через Северный Ледовитый океан. Ключевым преимуществом этого пути является длина – 14 тыс. км, что позволяет в 1.5-2 раза сократить время отгрузки по сравнению с Суэцким каналом. Поскольку Северный морской путь по большей части проходит через территорию РФ, до начала войны в Украине Россия активно продвигала данный маршрут.

Что касается сухопутных коридоров, до украинских событий Евразийский сухопутный мост или Северный коридор являлся наиболее привлекательным сухопутным маршрутом между Китаем и Европой, на чью долю приходилось 3% контейнерных грузоперевозок между ними. При общей протяженности 12 тыс. км Северный коридор включает в себя 2 железнодорожных маршрута: (i) Транссибирскую магистраль – соединяет Дальний Восток России (Северо-Восточный Китай) с ее европейской частью; (ii) Новый Евразийский сухопутный мост – проходит из Китая в Казахстан и далее в РФ (через Транссибирскую магистраль или напрямую в Западную Россию) и Европу.

Введение санкций и последующее нарушение глобальных цепочек поставок привели к развитию альтернативных логистических маршрутов между Европой и Китаем в обход России. Один из этих маршрутов – Транскаспийский международный транспортный маршрут или Средний коридор – мультимодальный транспортный коридор, который пролегает через Китай, Казахстан, акваторию Каспийского моря, Азербайджан, Грузию и далее Турцию и страны Европы. Несмотря на интерес стран-участниц, до недавних пор маршрут использовался довольно редко из-за наличия более дешевых альтернатив, описанных выше. Хотя Средний коридор уступает остальным по стоимости поставок, сроки отгрузки короче, что является его главным конкурентным преимуществом.

Таблица 3. Сравнение транспортных коридоров между Китаем и ЕС

|

|

|||||

| Стоимость, $ | Среднее время отгрузки, дни | Северная Европа, дни | Центральная Европа, дни | Балканы, дни | |

|

|

|||||

| Средний коридор | 3 500 – 4 500 | 16 – 20 | 18 | 17 | 14 |

| Северный коридор | 2 800 – 3200 | 14 – 18 | 16 | 15 – 16 | 20 |

|

Южный морской путь |

1 500 – 2 000 | 28 – 40 | 28 – 40 | 28 – 40 | 28 – 40 |

| Северный морской путь | 2700 – 3000 | 23 – 27 | 23 – 27 | 23 – 27 | 23 – 27 |

|

|

|||||

Источник: Всемирный Банк

Примечание: оценка затрат за 40-футовый контейнер из Китая

Идея продвижения Среднего коридора в противовес российским транзитным путям сама по себе не нова, но война в Украине придала этой инициативе новую политическую силу как в странах региона, так и на Западе. На сегодняшний день по Среднему коридору доставляется порядка 3 млн тонн грузов ежегодно, а потенциал Среднего коридора, по подсчетам Всемирного Банка, к 2030 году оценивается до 11 млн тонн грузов в год – прирост может произойти более чем в три раза. Одной из ключевых проблем для его реализации является географическая и экономическая фрагментация стран в регионе. В техническом плане коридор все еще слаборазвит по сравнению с другими коридорами. Сохраняются трудности с инфраструктурой и обеспечением безопасного и бесперебойного грузопотока, что требует значительных страновых инвестиций. Также имеются экологические проблемы с Каспийским морем, уровень воды в котором в последние годы начал стремительно снижаться.

Несмотря на данные проблемы, Казахстану важно использовать возможности Среднего коридора, увеличивая транзитный потенциал страны. Правительство уже начало предпринимать некоторые шаги в этом направлении. Например, в конце 2022 года Казахстан, Азербайджан, Грузия, Турция подписали дорожную карту до 2027 года по ускорению развития Среднего коридора. В рамках нее планируется увеличить пропускную способность Среднего коридора до 10 млн тонн в год в среднесрочной перспективе. Для этой цели проводится работа по улучшению инфраструктуры и терминальных мощностей, расширению портов, увеличению подвижного состава, упрощению таможенных процедур и унификации тарифов и правил между странами-участницами. В 2023 году также было объявлено о создании единого оператора транспортного сообщения Среднего коридора – Middle Corridor Multimodal – который может начать работу уже в конце 2024 года.

Помимо Среднего коридора, геополитическая напряженность подтолкнула к развитию коридора Север-Юг, который соединяет Индию, Иран, страны Персидского залива через страны Кавказа и Центральной Азии с Россией и странами Европы. В Казахстане расположена его восточная ветка, обеспечивающая грузоперевозки между портом Актау и северными портами Ирана. В 2023 году объем грузоперевозок по коридору Север-Юг составил 2.1 млн тонн. К 2027 году планируется увеличить пропускную способность маршрута с 6 до 10 млн тонн в год. Кроме того, в начале 2024 года железнодорожные администрации Казахстана, России и Туркменистана объявили о создании совместного предприятия для улучшения сообщения по данному коридору.

Параллельно с железнодорожным и морским сообщением в последние годы происходит активное развитие автомобильных маршрутов. Через территорию Казахстана проходит 8 автомобильных транспортных коридоров. На фоне мировых событий наиболее актуальными являются маршруты: (i) Западная Европа-Западный Китай (7 тыс. км) – проходит через Китай, Казахстан и Россию до Северной Европы; а также (ii) ТРАСЕКА или Transport Corridor Europe Caucasus Asia (4 тыс. км) – обеспечивает транзит с Китая и стран Центральной Азии через морские пути на Кавказ и далее в Европу. О завершении строительства казахстанского участка Западная Европа-Западный Китай было объявлено еще в 2017 году, но на данный момент продолжается реконструкция отдельных трасс. Полный запуск маршрута планируется к концу 2024 года. Что касается ТРАСЕКА, долгие годы указанный маршрут развивался очень медленно. Для перезапуска проекта в 2022 году был подготовлен драфт cоглашения о «Едином транзитном разрешении ТРАСЕКА» между ЕС и другими участниками, которое регулирует правила транзита грузов по территориям стран с применением единого транзитного разрешения. На текущий момент оно находится на стадии доработки.

Нефтяные маршруты

Одним из важных последствий украинского кризиса для Казахстана стал поиск альтернативных маршрутов поставок нефти. В 2021 году 98% всей нефти из Казахстана отправлялось на экспорт через Россию, а основным маршрутом поставок казахстанской нефти в европейском направлении был и остается Каспийский Трубопроводный Консорциум (КТК), по которому транспортируется свыше 80% нефти из страны. Из-за угрозы российских санкций и перебоев в поставках нефти через КТК в начальные периоды войны республика оказалась под сильным давлением. Поэтому с июня 2022 года Казахстан начать продавать нефть под собственной маркой KEBCO (Kazakhstan Export Blended Crude Oil), параллельно предпринимая шаги для диверсификации поставок нефти на внешние рынки.

На сегодняшний день ключевые альтернативные направления для экспорта нефти из Казахстана в Европу включают нефтепровод Баку-Тбилиси-Джейхан (БТД), порт Батуми в Грузии, а также трубопровод Дружба, по которому нефть идет на нефтеперерабатывающий завод в Шведте. По БТД в 2023 году было экспортировано около 1.4 млн тонн казахстанской нефти, что почти в 6 раз больше, чем годом ранее (250 тыс. тонн). Следует отметить, что в середине 2023 года КМГ и азербайджанская компания SOCAR заключили договор, предусматривающий транспортировку по БТД до 1.5 млн тонн нефти из Тенгиза, с дальнейшим увеличением до 5 млн тонн в год. Примерно 1 млн тонн нефти в прошлом году было отправлено по трубопроводу Дружба в Германию. Ранее казахстанская нефть не поставлялась по нему. В 2024 году по данному маршруту планируются поставки на 1.2 млн тонн. Кроме того, прорабатываются вопросы по увеличению казахстанского танкерного флота. Например, КазМунайГаз совместно с эмиратской компанией Abu Dhabi Ports создали в феврале 2023 года морское транспортное предприятие, а уже в ноябре в порту Актау спустили на воду первые два новых танкера дедвейтом 8 тыс. тонн.

Всего по транскаспийским каналам правительство планирует увеличить экспорт нефти до 15 млн тонн в год уже к 2025 году. Однако, по оценкам S&P Global, эти перспективы пока представляются довольно отдаленными. Во-первых, стоимость транспортировки по транскаспийским каналам в настоящее время почти в три раза превышает стоимость поставок по КТК. Наибольшей единичной составляющей затрат является ЖД транспортировка до Актау, расчетная стоимость которой составляет около $60 за тонну. Во-вторых, танкерный флот Казахстана по-прежнему ограничен по численности, а нагрузка на флот приближается к предельной. Кроме того, мощности морских терминалов – Актау и Курык – номинально составляют около 12 млн тонн, однако их фактическая мощность значительно меньше из-за проблем со смежной инфраструктурой. Эти ограничения задают максимально допустимую планку для потенциальных поставок на уровне намного ниже, к которым стремится правительство. Тем не менее, в долгосрочной перспективе можно ожидать расширения поставок по транскаспийским маршрутам благодаря эффекту масштаба, повышению эффективности и снятию инфраструктурных ограничений по мере наращивания объемов.

Важно подчеркнуть и китайское направление поставок нефти из РК по Казахстанско-Китайскому Трубопроводу (ККТ), включающему в себя нефтепроводы Атасу-Алашанькоу и Кенкияк-Кумколь. По указанным каналам в Китай ежегодно поставляется около 1.2 млн тонн нефти, что довольно незначительно по сравнению с КТК (56 млн тонн). Однако меры по расширению экспорта нефти в Китай стали очень актуальны после начала войны в Украине. При этом и сам Китай как участник проекта на месторождении Кашаган и ККТ заинтересован в наращивании импорта углеводородов из Казахстана для диверсификации поставок, учитывая влияние других геополитических шоков на Ближнем Востоке. В планах правительства Казахстана нарастить экспорт нефти в Китай до 10 млн тонн в год. Достижение этой цели потребует заключения долгосрочных договоренностей по гарантированному объему нефти, что уже прорабатывается между странами. Параллельно с этим ведется работа по расширению отдельных участков ККТ и дозагрузке трубопровода нефтью из западных месторождений.

Банковский сектор

Западные санкции в первую очередь повлияли на деятельность дочерних российских банков в Казахстане – Сбербанка, Альфа-Банка и Банка ВТБ. В феврале 2022 года их доля в совокупных активах банковского сектора составляла около 15%, при этом Сбербанк занимал второе место в стране по этому показателю, а Альфа-Банк и Банк ВТБ занимали 11 и 13-е места соответственно. В сумме кредитный портфель этих трех банков составлял около Т3.5 трлн или 17.4% от общего кредитного портфеля банковского сектора, а их депозиты составляли приблизительно Т3.5 трлн или 13.6% от совокупного объема депозитов всех банков второго уровня в РК.

В начале войны степень строгости санкций в отношении российских материнских банков была различной. К Банку ВТБ сразу были применены наиболее жесткие меры, включая замораживание активов, отключение от системы SWIFT и полный запрет операций. Менее жесткие санкции были наложены на Сбербанк, которому запретили привлекать внешнее финансирование в США, ЕС и Великобритании, а также закрыли корреспондентские счета в соответствующих юрисдикциях. На Альфа-Банк распространялись лишь отраслевые ограничения, включая запрет на привлечение средств посредством выпуска новых облигаций и акций в США и ЕС. Кроме того, международные платежные системы, такие как VISA и Mastercard, ограничили обработку карточных операций с Банком ВТБ и Сбербанком, в том числе в иностранной валюте.

Однако уже в апреле 2022 года США, а вслед за ними и другие западные страны усилили санкции в отношении Сбербанка и Альфа-Банка, доведя их до того же уровня, что и санкции на Банк ВТБ. Возникшая из-за этого паника отразилась и на деятельности их дочерних банков в Казахстане, где клиенты начали массово выводить средства, создавая проблемы с ликвидностью. Тогда как материнская организация Сбербанка согласилась предоставить крупный займ своему дочернему банку в Казахстане для решения вопросов с ликвидностью, из-за ужесточения санкций Альфа-Банк Казахстана объявил о продаже значительной доли ссудного портфеля Банку ЦентрКредит. Кроме того, банки ввели временные ограничения для физических и юридических лиц, желающих снять деньги со своих вкладов.

Чтобы продолжить деятельность в Казахстане и выйти из санкционных ограничений, два из трех российских дочерних банков в конечном итоге сменили собственников. Так, в мае 2022 года Банк ЦентрКредит объявил о приобретении 100% простых акций Альфа-Банка Казахстан, после чего банк был переименован в Eco Center Bank и начал работать на рынке под новым брендом. Однако уже к августу было принято решение о прекращении деятельности Eco Center Bank путем его реорганизации и присоединения к Банку ЦентрКредит, которое было завершено в сентябре. Примерно в то же время была закрыта сделка по купле-продаже Сбербанка Казахстан холдингу Байтерек, который впоследствии был переименован в Bereke Bank. Таким образом, Банк ВТБ стал единственным дочерним российским банком, который после попадания под западные санкции не был продан и продолжил работать в прежнем виде.

Помимо дочерних российских банков, санкции отразились на деятельности и других банков в РК. Например, после угроз США в сентябре 2022 года о введении вторичных санкций в отношении финансовых институтов, содействующих обходу первичных санкций Россией, в том числе путем сотрудничества с российской платежной системой «МИР», большинство казахстанских банков со временем отказались от обслуживания карт указанной системы. Вместе с тем США не возражают против использования банковских карт системы «МИР» частными лицами, а именно гражданами, мигрировавшими из РФ в РК для совершения операций, обеспечивающих их деятельность, однако на сегодня полноценно обслуживают и выпускают карты системы «МИР» только в Банке ВТБ.

По заявлениям АРРФР, после начала украинских событий банки существенно усилили комплаенс процедуры, в особенности, что касается валютных операций и работы с санкционными списками. К примеру, руководство Народного Банка отмечает полную перестройку комплаенс-службы. Эти меры включают: (i) усиление штата департаментов комплаенс-контроля и валютного контроля; (ii) введение новых процедур контроля платежей и счетов новых клиентов; (iii) проведение тщательных проверок чеков для установления конечных владельцев компаний-клиентов банков. С прошлого года БВУ также стали блокировать оплату за товары, предположительно имеющие двойное назначение (микросхемы, процессоры, серверы и прочее).

Принимая во внимание подобные заявления и действия, а также то, что ни один казахстанский банк не был уличен или каким-то образом связан с нарушениями международных санкций, можно сказать, что риски вторичных санкций для казахстанской банковской системы минимальны.

Миграция и рынок труда

После начала войны в Украине многие крупные международные компании решили закрыть свои представительства и заводы в России. Однако полностью приостанавливать бизнес в регионе они не стали и начали искать страны для релокации. На фоне этого Казахстан постепенно становится важным хабом для релокации бизнеса. По заявлениям правительства РК, на сегодня 41 крупная международная компания стоимостью более чем $1.5 млрд перенесла свои офисы и предприятия из России в Казахстан; это в основном компании из Германии, Китая, США, Швейцарии и Японии. Они ведут деятельность в сферах обрабатывающей промышленности, IT, цифровизации и горно-добывающей промышленности. В то же время правительство Казахстана продолжает работу по релокации и других международных компаний. В приоритетном перечне правительства около 400 фирм из более чем 30 стран. На данный момент по 37 из ним активно ведутся переговоры, которые планируется завершить до конца года.

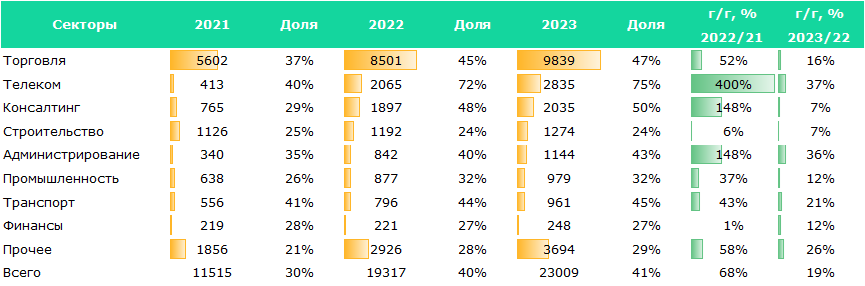

Санкционное давление вынудило и российские компании релоцироваться в соседние страны, в том числе в Казахстан. Так, на конец 2022 года в РК было зарегистрировано 19.3 тыс. компаний с участием российского капитала, что на 68% больше, чем в 2021 году. Чуть меньше половины из них были сконцентрированы в секторе торговли, а их доля в общем количестве иностранных торговых компаний составила 45%. Вслед за ним идет сектор телекоммуникаций (IT), где в 2022 году количество российских компаний выросло сразу в 5 раз до около 2 тыс. Причем российские компании занимали 72% среди всех иностранных компаний данной сферы в Казахстане. Сильный приток бизнеса из РФ также был отмечен в сферах консалтинга (профессиональная, научная и техническая деятельность) и административных услуг, где их количество за год выросло в 3 раза. С другой стороны, наблюдался умеренный приток фирм в сырьевые сектора – сельское хозяйство и добывающий сектор, но опережающий приток в обрабатывающую промышленность.

В 2023 году переезд российских фирм в Казахстан продолжился, однако темпы прироста заметно упали – в среднем 3-5% в месяц. В целом количество российских компаний в стране за 2023 год выросло лишь на 19%. Как и прежде, наибольшое количество компаний было зарегистрировано в сферах торговли, IT, консалтинга и администрирования, на которые приходилось от 30% до 75% долей иностранных компаний в соответствующих отраслях.

Таблица 4. Количество зарегистрированных компаний с участием капитала из РФ и их доля в общем числе иностранных компаний соответствующей отрасли

Источник: БНС

Следует подчеркнуть, что 99% компаний с участием российского капитала в РК являются малыми предприятиями. Это говорит о том, что из России в Казахстан за два года переезжал в основном некапиталоемкий бизнес. На это также указывают показатели ПИИ. В 2022 году, несмотря на рекордный рост количества российских компаний, валовой приток ПИИ из России в Казахстан сократился на 19% г/г. В 2023 году на фоне низкой базы приток ПИИ из России вырос на 88% г/г, однако львиная доля этого прироста приходилась на 4 квартал. Учитывая слабую динамику появления новых российских компаний в течение всего прошлого года, маловероятно, что такой значительный прирост ПИИ был связан с релокацией российского бизнеса.

Помимо компаний, из-за войны в Украине россияне начали массово переезжать в другие страны. Согласно данным БНС, по итогам 2022 года в Казахстане получили вид на жительство 17.4 тыс. человек. Из них около трети (5.9 тыс.) прибыли из России, что на 70% больше, чем годом ранее. В то же время в РФ из Казахстана эмигрировали 19.4 тыс. человек, что на 27% меньше, чем в 2022 году. Таким образом, сложилось отрицательное сальдо миграции с РФ, однако значительно меньшее, чем в прошлых годах. В 2023 году количество получивших ВНЖ россиян в Казахстане выросло почти в два раза – до 11.7 тыс., что составляет 46% от общего количества иммигрантов. За это время из страны в Россию эмигрировало также приблизительно 11.7 тыс. казахстанцев. То есть, число прибывших и выбывших в РФ граждан было почти одинаковым, чего исторически никогда не наблюдалось.

По данным МВД РК, всего в Казахстан в 2022 году въехало (без ВНЖ) около 5.6 млн иностранцев, из которых 2.9 млн из России. Наиболее частый приток, помимо летних месяцев, наблюдался на момент объявления о частичной мобилизации в сентябре. Если до этого среднесуточный приток россиян составлял порядка 8-9 тыс. в день, то в этот период он достигал 30 тыс. в день. При этом большинство въехавших граждан России сразу же уезжали в другие страны. То есть, Казахстан ими использовался как транзитная площадка. По заявлениям Генконсульства России в РК, после начала мобилизации в Казахстан въехали приблизительно 400 тыс. россиян, из которых на конец 2023 года в стране оставались только около 50-80 тыс.

Учитывая вышеизложенное, влияние войны в Украине на ситуацию на рынке труда в Казахстане было довольно ограниченным. В страну релоцировались в основном мелкие российские компании в области торговли, IT, консалтинга и администрирования. Из общего числа въехавших россиян лишь малая часть остались на постоянное или временное проживание, тогда как другие уехали в третьи страны либо вернулись обратно в Россию. Из положительных сторон можно отметить релокацию ряда крупных международных компаний в РК, а также связанное с этим улучшение инвестиционного климата.

РЕКОМЕНДАЦИИ ПО ПОЛИТИКЕ

1. Диверсификация торговых партнеров Казахстана

Принимая во внимание продолжающиеся геополитические шоки, Казахстану важно усиливать текущую политику диверсификации во внешней торговле. Правительству следует начать раунд обсуждений торговой политики с широкой группой потенциальных стран-партнеров из разных регионов для оценки возможности участия в дополнительных торговых соглашениях и других формах экономического сотрудничества, не ограничиваясь только ЕАЭС. Следует подчеркнуть, что в Статье XXIV Генерального соглашения по торговле и тарифам (сейчас Всемирная торговая организация – ВТО) содержится полное обоснование, позволяющее членам ВТО, куда Казахстан вступил в 2015 году, участвовать в двусторонних или многосторонних зонах свободной торговли и таможенных союзах при соблюдении принципа недискриминации в торговле. Баланс торговых партнеров без перекоса в сторону определенного государства, будь то Россия, Китай или другие, мог бы снизить зависимость макроэкономических переменных от внешних шоков и смягчить их последствия для экономики Казахстана.

Хорошим примером по вступлению в подобные торговые союзы является опыт стран Восточной Азии. Участие во множестве пересекающихся и взаимодополняющих экономических соглашениях и расширенных зонах свободной торговли, охватывающих сразу несколько форм сотрудничества, является одним из факторов, которые способствовали экономическому успеху стран Восточной Азии в последние десятилетия. К примеру, 12 стран Азиатско-Тихоокеанского региона на сегодня являются участниками Всеобъемлющего и прогрессивного соглашения о Транстихоокеанском партнерстве (CPTPP) – расширенного соглашения о свободной торговле, которое направлено на снижение тарифных барьеров, а также унификацию внутренних правил в странах-участницах в таких сферах, как трудовое право, интеллектуальная собственность, инвестиции и т.д.

Рис. 5. Торговые соглашения в Азиатско-Тихоокеанском регионе

Источник: PIIE

В то же время 7 государств-членов CPTPP являются участниками Всеобъемлющего регионального экономического партнерства (RCEP) – крупнейшего в мире соглашения о свободной торговле, в которое входят 15 стран. Члены RCEP обязаны поэтапно снижать тарифы, однако требования не такие обширные, как в рамках CPTPP. Либерализация торговли в соответствии с его положениями носит постепенный характер, а тарифы на чувствительный импорт остаются неизменными. Таким образом, через участие сразу в нескольких торговых соглашениях страны могут максимизировать выгоды от взаимной и многосторонней внешней торговли.

2. Развитие транзитного потенциала Казахстана

Учитывая отсутствие доступа к морю и расположение между крупнейшими торговыми партнерами – Китаем, Россией и ЕС, Казахстану критически важно расширять транзитный потенциал страны. Работа в данном направлении ведется уже многие годы на уровне государственной политики, а военный конфликт в Украине придал этому новый импульс на фоне перестройки глобальных цепочек поставок. Как подчеркивают международные исследования, развитие транспортных коридоров для Казахстана может дать возможности для получения масштабных экономических выгод, выходящих за рамки простого улучшения транспортного сообщения. Такие выгоды могут включать повышение благосостояния населения, усиление устойчивости торгово-транспортных систем, содействие социальной интеграции, появление агломераций и снижение неравенства. Кроме того, эффект кластеризации может способствовать развитию промышленных зон, торговых и логистических парков, стимулируя диверсификацию экономики и приток капитала в местности, расположенные вдоль грузовых маршрутов.

В условиях глобальной конкуренции расширение транзитного потенциала должно идти во всех направлениях, включая Запад-Восток (Европа и Китай) и Север-Юг (Россия, Ближний Восток, Индия и страны Персидского залива). На долю этих стран сегодня приходится огромная часть международных торговых и финансовых потоков. Отметим, что всего по территории РК проходит 13 международных транспортных коридоров – из них 5 железнодорожных и 8 автомобильных (некоторые считаются мультимодальными). Увеличение грузовых перевозок вдоль них потребует дальнейшего улучшения торговой и транспортной инфраструктуры через крупные страновые инвестиции. Чтобы обслуживать большой объем транзита, важно модернизировать и расширять автомагистрали, железные дороги, порты и другие логистические объекты вдоль этих коридоров. При этом вовлечение частного сектора в разработку мер по развитию транспортных коридоров может привести к более значительным результатам путем влияния на инвестиционные решения. Для привлечения частного капитала крайне важно проведение рыночных реформ, особенно в железнодорожном транспорте.

Отдельно следует отметить меры по развитию Среднего коридора. Запланированные инвестиции в инфраструктуру в странах Среднего коридора должны не только повысить эффективность и пропускную способность транспортных сетей, но и создать возможности для трудоустройства в период строительства. Для достижения более широкого эффекта, кроме нынешней 5-летней дорожной карты, потребуется хорошо продуманная долгосрочная стратегия развития Среднего коридора для удовлетворения конкретных потребностей стран, которые могут различаться в зависимости от местных условий и групп населения. Властям важно собирать и анализировать пространственные данные о потенциале и результатах местного развития, чтобы получить более глубокое представление о текущем состоянии Среднего коридора. Необходима синхронизация цифровых решений стран-участниц для отслеживания грузопотоков по пути следования и сокращения задержек на границах.

3. Диверсификация нефтяных маршрутов

Вдобавок к транспортным каналам Казахстану нужно продолжать работу по диверсификации нефтяных маршрутов. Как отмечалось выше, более 80% казахстанской нефти транспортируется через КТК, что повышает риски для страны от перебоев в его работе, будь то по техническим или иным причинам. В этом плане необходимо усилить меры по наращиванию экспорта нефти как по транскаспийским каналам, так и в китайском направлении.

Прежде всего, необходимы меры по постепенному увеличению казахстанского танкерного флота, как в случае с КазМунайГаз и Abu Dhabi Ports. Важным элементом подобных соглашений должны стать обязательства по наращиванию поставок нефти через Каспийское море от потенциальных грузоотправителей. Это позволит снизить возможные коммерческие риски и обеспечит условия для транспортировки дополнительных объемов сырья. В то же время необходимы меры по полной утилизации мощностей Актау и Курык. На текущий момент совокупный показатель их загрузки находится на уровне 10%. Как отмечает S&P Global, чтобы реализовать потенциал этих портов, нужно провести дноуглубительные работы для увеличения тоннажности обслуживаемых судов. Также важно решить вопрос перегруженности железнодорожных маршрутов из месторождений нефти, ведущих к этим терминалам.

Согласно прогнозам международных экспертов, в обозримом будущем главным источником роста глобального спроса будет выступать Китай и другие развивающиеся страны, тогда как в развитых странах спрос на нефть будет оставаться практически неизменным. В связи с этим налаживание сотрудничества с Китаем в нефтегазовой отрасли, включая обмен опытом и технологиями в сфере добычи, должно стать одной из долгосрочных задач для Казахстана.

4. Усиление коммуникаций по рискам вторичных санкций

Как обсуждалось выше, власти Казахстана предпринимают различные меры, чтобы снизить риски вторичных санкций в отношении страны и казахстанских предприятий. Среди таких мер можно отметить полный запрет на поставку военных товаров в РФ, лицензирование товаров двойного назначения, создание сайта для мониторинга товаров и фирм, попавших под западные санкции, и запуск специальной системы для отслеживания санкционных товаров по счетам-фактурам.

Однако одной из областей, где усилия властей все еще недостаточны, являются коммуникации по рискам вторичных санкций. На сегодня правительство Казахстана лишь постфактум реагирует на включение каких-либо казахстанских компаний в санкционные списки, давая комментарии об этих компаниях и их деятельности. На наш взгляд, властям следует занять более проактивную позицию, заранее информируя и предупреждая общественность и фирмы о таких рисках. В этом плане властям следует провести информационную кампанию для повышения осведомленности населения и бизнеса о вторичных санкциях и их потенциальных последствиях. Власти должны убедиться, что они четко доносят до физических и юридических лиц всю важность соблюдения санкционных правил, особенно тех, которые касаются внешней торговли и валютных операций. Такие информационные кампании могут проводиться регулярно после объявления очередного пакета санкций со стороны ЕС и США.

В то же время важно продолжать диалог с западными странами, чтобы снизить риски вторичных санкций для Казахстана. Обмен информацией, опытом, индикаторами раннего предупреждения, а также осуществление совместных усилий по мониторингу, контролю и правоприменению могут помочь заранее определить риски, связанные с санкциями, и обеспечить скоординированное реагирование для смягчения их воздействия. Интересы Казахстана как одного из стратегических партнеров Запада должны быть во главе этого диалога, что позволит укрепить имидж страны и облегчит поиск новых экономических партнеров.

5. Усиление фокуса на Целях устойчивого развития (ЦУР)

События в Украине негативно отразились на глобальной энергетической и продовольственной безопасности, включая на социально-уязвимое население в развивающихся странах. Усиление напряженности в энергетическом и продовольственным секторах, характеризующееся быстрым ростом цен на энергоресурсы и продукты питания, серьезно повлияли на темпы и стратегии стран в области устойчивого развития. Чтобы уменьшить подверженность таким негативным внешним шокам в будущем, властям Казахстана следует усилить фокус на ЦУР.

Глава государства не раз подчеркивал, что достижение ЦУР является национальным приоритетом для страны. Однако, согласно докладу о ходе достижения ЦУР за 2023 год, Казахстан в прошлом году занял только 66 место из 166 стран в мире с точки зрения прогресса на пути к достижению ЦУР к 2030 году. При этом за последние несколько лет какого-либо сдвига в этом направлении не наблюдается, такой же рейтинг страна занимала в 2020 году. Единственная цель, которую удалось достичь с момента принятия ЦУР в 2015 году – это ликвидация нищеты (ЦУР 1). Области уязвимости для Казахстана включают: ликвидацию голода (ЦУР 2), недорогостоящую и чистую энергию (ЦУР 7), борьбу с изменением климата (ЦУР 13), сохранение экосистем суши (ЦУР 15), а также мир, правосудие и эффективные институты (ЦУР 16). Проблемы сохраняются и в других сферах, связанных в основном с социально-экономическим развитием страны.

В текущих условиях правительству необходима обновленная и усиленная система мониторинга, чтобы обеспечить достижение экономического роста, ориентированного на ЦУР, и внести ряд улучшений в местную среду и уровень жизни граждан Казахстана. Власти должны осознать, что содействие быстрому и устойчивому экономическому развитию – это не просто вопрос скорости роста, но вопрос, который тесно связан с качеством жизни населения. Государственная политика должна быть сосредоточена на устранении уязвимых областей, выявленных в докладе ООН, особенно в плане повышения эффективности институтов, сокращения неравенства и принятия прогрессивных мер по «озеленению» экономики страны.

См. приложение во вложении.

Cанжар Калдаров – Аналитический центр

При использовании материала из данной публикации ссылка на первоисточник обязательна.