Мы продолжаем публикацию анализа консолидированного бюджета Казахстана, основная цель которого – отобразить поступления и затраты всего государственного сектора для оценки состояния полноценной системы государственных финансов. Это особенно важно в свете признания и экспертами, и самими государственными органами бюджетного кризиса, возникшего на фоне возрастающей зависимости бюджета от поступлений из Национального фонда (НФ). В случае резкого падения нефтяных котировок такая ситуация чревата сокращением налоговых поступлений, замедлением экономического роста, для поддержания которого потребуется увеличение трансфертов. Но уже сейчас, в относительно благоприятный для стран-экспортеров нефти период, потолок трансфертов из НФ достиг рекордных значений. Поэтому наращивание изъятий в случае наступления кризиса на сырьевых рынках может привести к быстрому истощению активов НФ.

В результате наш анализ выявил большие расхождения между ненефтяным дефицитом, рассчитанным Министерством финансов РК и нами. Более того, это расхождение составляет почти Т3,5 трлн, и оно сложилось из-за признания прямых налогов нефтяного сектора в качестве ненефтяных налоговых доходов. Кроме этого, существуют и другие, по нашему мнению, расхождения, касающиеся неполноты расходов консолидированного бюджета, с которыми подробнее можно ознакомиться в отчете.

Такие проблемы еще раз отсылают к поиску их причины, которая во многом кроется в ненадлежащем уровне прогнозирования и планирования бюджета. Это было отмечено и самим Главой государства на недавнем совещании с правительством, где он поручил повысить качество прогнозирования макроэкономических показателей и государственного бюджета, внедрить четкий механизм приоритизации госрасходов как на центральном, так и на местном уровнях, а также усилить меры по борьбе с теневой экономикой. Последствиями слабого планирования является несбалансированность бюджета, применение неконвенциональных подходов для исполнения годового плана по доходам бюджета, таких как приобретение акций госкомпаний за счет средств Национального фонда, а также авансирование налогов и приостановление возврата НДС экспортерам. Сильнее всего применение этих подходов наблюдалось в прошлом, 2023 году. В этом году еще рано делать окончательные выводы, однако, по всей видимости, некоторые из них продолжают использоваться и усугублять кризисные явления в бюджетной системе. В частности, за первые 6 месяцев 2024 года дивиденды от республиканской собственности выросли на 62% г/г. Остается неясным, насколько такое наращивание было обоснованным с точки зрения развития компаний, выплативших эти дивиденды.

Введение

В многоуровневой бюджетной системе Казахстана только республиканский, а также местные бюджеты являются самостоятельными и утверждаются (подробнее о бюджетной системе в Приложении A). Государственный и консолидированный бюджеты используются исключительно в качестве аналитической информации. Однако республиканский бюджет не отражает затраты всего государственного сектора, эту роль должен выполнять именно консолидированный бюджет, отчет по исполнению которого публикуется на ежемесячной основе и который должен отражать финансовые результаты всего государственного сектора. С 2022 года в консолидированном бюджете МФ РК появляется значение ненефтяного дефицита – ключевого показателя фискальной политики для стран-экспортеров нефти. Как мы уже отмечали, его уровень сигнализирует о степени зависимости бюджета от сырьевых доходов, а поэтому критически важно отслеживать его уровень, который должен с течением времени уменьшаться.

Однако в отношении консолидированного бюджета существуют серьезные замечания. Во-первых, он является лишь аналитическим документом, который не утверждается Парламентом. Конечно, он представляет определенную ценность в целях анализа макроэкономической политики Казахстана, но у данного документа отсутствует статус влияющего на принятие решений. Во-вторых, как мы отмечали в нашем предыдущем отчете за 2023 год, он не соответствует международным стандартам в плане полноты отражения доходов, расходов и других важных элементов. В-третьих, консолидированный бюджет содержит неполные данные по ненефтяному дефициту – ключевому его показателю.

Мониторинг достоверно отраженной отчетности по бюджету – особенно главных ее элементов, относящихся к нефтяным доходам, изъятиям из НФ, внебюджетным расходам государственного сектора, финансируемым за счет НФ – должен проводиться регулярно. В этом отчете нами снова предпринимается попытка через некоторые корректировки, которые мы подробно объяснили в Приложении B, достоверно и полноценно отразить доходы и расходы всего государственного сектора для получения целостной картины состояния государственных финансов. Мы уже неоднократно упоминали про проблемы в бюджете, которые фактически привели к кризису, и в нашем предыдущем отчете, и в других работах. В то время как проект Бюджетного Кодекса, который должен был содержать в себе необходимые изменения, не включает их, проблемы не были решены, а продолжают нарастать.

Тем не менее, мы продолжаем публикацию нашего регулярного полугодового отчета, который, с одной стороны, ставит своей целью включить все недостающие элементы в консолидированный бюджет в соответствии с международными стандартами, а с другой, обратить внимание на динамику их изменений, чтобы выработать соответствующие рекомендации. Нам бы хотелось надеяться, что такое упражнение будет иметь несколько положительных последствий. Во-первых, соответствующим образом отраженные нефтяные и ненефтяные поступления, а также полнота расходов позволят получить достоверное значение ненефтяного дефицита, который является одним из основных таргетов, сигнализирующих о степени зависимости бюджета от сырьевых доходов. Во-вторых, мы бы хотели, чтобы правительство и парламент обратили внимание на наши расчеты и в новом Бюджетном Кодексе пересмотрели подходы по реформированию бюджетной системы Казахстана, приведя их в соответствие с лучшей мировой практикой и с рекомендациями МВФ и Всемирного банка.

Продолжают сохраняться проблемы с дефицитом бюджета

Согласно данным по консолидированному бюджету, предоставляемым МФ РК, для консолидированного бюджета страны характерны постоянные дефициты, за исключением 2018 года. Стоит отметить также, что по первоначальным данным МФ РК, которые были актуальны на дату написания нашего предыдущего отчета (март 2024 года), общий дефицит бюджета составлял Т557 млрд, который был в дальнейшем пересмотрен до небольшого профицита в Т232 млрд из-за корректировок в сторону увеличения иных поступлений и доходов, не запрещенных законодательством РК.

В отношении бюджетных дефицитов мы видим несколько проблем, которые касаются как исполнения бюджета, так и представления итоговых цифр. Во-первых, несмотря на благоприятную конъюнктуру нефтяного рынка в последние годы с относительно высокими котировками, контрцикличные фискальные правила не соблюдались. В то время как бюджет получал повышенные поступления в виде налогов нефтяного сектора, это не привело к профицитному консолидированному бюджету. Государственные расходы продолжали расти, в 2023 году даже двузначными темпами, приводя к перегреву экономики и к ее некачественному росту. Государственные расходы продолжили расти и в первое полугодие 2024 года, что вкупе с недобором налогов привело к усилению дефицита. В то время как по данным МФ РК по итогам 6 месяцев 2024 года общий и ненефтяной дефициты сократились год к году, это все еще дефицит.

Таблица 1. Дефициты консолидированного бюджета, Т млрд, по оценке МФ РК

|

|

||||

| 6М2023 | 6М2024 | абс. изменение | %-изменение | |

|

|

||||

| Общий дефицит | -1 101 | -1 006 | 95 | -8,7% |

| Общий дефицит к ВВП (%) | -2,3% | -1,9% | ||

| Ненефтяной дефицит | -1 843 | -1 619 | 223 | -12,1% |

| Ненефтяной дефицит к ВВП (%) | -3,9% | -3,1% | ||

|

|

||||

Источник: МФ РК

В таблице ниже мы собрали доходы и затраты консолидированного бюджета по итогам первого полугодия 2023 и 2024 годов, представленные МФ РК. Внимание привлекает значительный (62%) рост неналоговых доходов в текущем году. Причина заключается в резко возросших доходах от государственной собственности, которые в этом году выросли с Т72 млрд до Т383 млрд. Это связано с ростом дивидендов от республиканской собственности, которые составили Т269 млрд. Вероятно, дивиденды были увеличены государством на фоне продолжающегося высокого дефицита бюджета и низких налоговых доходов первого полугодия. Такие меры были вызваны продолжающимся недобором налогов в республиканском бюджете. Как мы отмечали в нашем предыдущем отчете, авансирование налогов бизнеса, возврат НДС во многом решили бюджетные проблемы прошлого года, но действительно негативно отразились на налоговых сборах этого года.

Такое резкое увеличение неналоговых доходов бюджета за счет денег, полученных от государственных компаний, вызывает вопросы. С одной стороны, правительство вкладывает деньги в госкомпании, чтобы поддержать их на плаву из-за низких цен и тарифов на внутреннем рынке. С другой стороны, правительство забирает деньги госкомпаний, хотя полноценно рентабельных и несубсидируемых госкомпаний очень мало.

Таблица 2. Доходы и затраты консолидированного бюджета, Т млрд, по оценке МФ РК

|

|

||||

| 6М2023 | 6М2024 | абс. изменение | %-изменение | |

|

|

||||

| Доходы | 12 961 | 13 480 | 519 | 4,0% |

| Налоговые | 11 562 | 11 214 | -348 | -3,0% |

| Неналоговые | 1 399 | 2 266 | 867 | 62,0% |

| или | ||||

| Нефтяные | 741 | 614 | -128 | -17,2% |

| Ненефтяные | 12 220 | 12 866 | 646 | 5,3% |

|

|

||||

| Затраты | - | |||

| Затраты госбюджета | 12 071 | 12 555 | 485 | 4,0% |

| Внебюджетные затраты | 1 992 | 1 930 | -61 | -3,1% |

|

|

||||

| Дефицит | -1 101 | -1 006 | 95 | -8,7% |

|

|

||||

| Ненефтяной дефицит | -1 843 | -1 619 | 223 | -12,1% |

|

|

||||

Источник: МФ РК

Несмотря на то, что затраты консолидированного бюджета за 6М2024 выросли на 4% г/г, в то время как по итогам 2023 года рост был 21% г/г, нельзя сказать, что ситуация в текущем году значительно улучшилась. Это связано, в первую очередь, с очень высокой базой прошлого года, которая подразумевала по крайней мере сохранение госрасходов на том же уровне. Однако при росте расходов на 4% г/г, налоговые доходы бюджета снизились на 3% г/г, что представляет собой негативную тенденцию. Как было сказано ранее, ситуацию ростом дефицита бюджета спасли искусственно завышенные неналоговые доходы бюджета.

Во-вторых, текущие уровни дефицитов – и нефтяного, и ненефтяного – не отражают объективной картины и сильно занижаются через несоответствующую классификацию доходов и расходов консолидированного бюджета, а также неполное отражение всех расходов. Так, по нашим расчетам и корректировкам, общий дефицит консолидированного бюджета превышает значения отчетности МФ РК более чем на Т500 млрд за 6М2024. По ненефтяному дефициту разрыв еще выше – согласно нашим расчетам, он составляет более Т5 трлн, тогда как ненефтяной дефицит МФ РК всего около Т1,6 трлн. Эти Т5 трлн ненефтяного дефицита составляют почти 10% к ВВП за первое полугодие, и при сохранении текущих подходов могут привести к рекордным значениям предыдущего года к концу 2024 года (ненефтяной дефицит – Т11,6 трлн в 2023).

Таблица 3. Дефициты консолидированного бюджета, Т млрд, по оценке Halyk Finance

|

|

||||

| 6М2023 | 6М2024 | абс. изменение | %-изменение | |

|

|

||||

| Общий дефицит | -1 901 | -1 676 | 225 | -11,8% |

| Общий дефицит к ВВП (%) | -4,0% | -3,2% | ||

| Ненефтяной дефицит | -5 612 | -5 066 | 546 | -9,7% |

| Ненефтяной дефицит к ВВП (%) | -11,9% | -9,8% | ||

|

|

||||

Источник: МФ РК, расчеты Halyk Finance

Рост неналоговых доходов, по нашим расчетам, был еще выше (76,9%), поскольку мы произвели корректировку, связанную с поступлениями в ГФСС и ФСМС (подробнее в Приложении B).

Таблица 4. Доходы и затраты консолидированного бюджета, Т млрд, по оценке Halyk Finance

|

|

||||

| 6М2023 | 6М2024 | абс. изменение | %-изменение | |

|

|

||||

| Доходы | 13 008 | 13 480 | 472 | 3,6% |

| Налоговые | 12 265 | 12 167 | -98 | -0,8% |

| Неналоговые | 742 | 1 313 | 571 |

76,9% |

| или | ||||

| Нефтяные | 3 711 | 3 391 | -321 | -8,6% |

| Ненефтяные | 9 296 | 10 089 | 793 | 8,5% |

|

|

||||

| Затраты | ||||

| Затраты госбюджета | 12 071 | 12 555 | 485 | 4,0% |

| Внебюджетные затраты | 2 838 | 2 600 | -237 | -8,4% |

|

|

||||

| Дефицит | -1 901 | -1 676 | 225 | -11,8% |

|

|

||||

| Ненефтяной дефицит | -5 612 | -5 066 | 546 | -9,7% |

|

|

||||

Источник: МФ РК, расчеты Halyk Finance

Увеличение и высокие показатели ненефтяного дефицита, или разницы между государственными расходами и доходами ненефтяных секторов, отражают очень низкий уровень налоговых ненефтяных доходов бюджета, что связано с низким уровнем собираемости налоговых доходов и с недостаточным развитием несырьевых секторов. При резком изменении цен на сырье высокий уровень ненефтяного дефицита повлечет снижение государственных доходов, ухудшение платежного баланса, обесценение национальной валюты и импортную инфляцию. Высокие показатели ненефтяного дефицита, кроме того, что увеличивают уязвимость экономики от внешних факторов, являются неполными. Основной причиной большого расхождения между нашими расчетами и расчетами МФ РК является сумма прямых налогов от организаций нефтяного сектора, которые считаются МФ РК как ненефтяные налоговые доходы (подробнее в Приложении B).

Основные риски и вызовы для бюджетной системы

Учитывая объем годового трансферта, который был определен заранее (Т3,6 трлн), а также довольно благоприятные нефтяные котировки цен, предполагалось, что в текущем году есть основания проводить контрцикличную политику и сдерживать рост расходов государства. Кроме того, в 2023 году рост расходов консолидированного бюджета составил 23,1% г/г, что было рекордным ростом, проявлением очень активной экспансионистской фискальной политики и во многом обеспечило экономический рост прошлого года – высокий, но неустойчивый.

За первые 6 месяцев расходы консолидированного бюджета выросли умеренно – на 3% г/г. Несмотря на это, нельзя сказать, что стала применяться контрцикличная политика, поскольку на фоне очень высокой базы прошлого года оснований наращивать госрасходы в этом году не было. Контрцикличная политика не была реализована, поскольку госрасходы активно финансировались за счет изъятий трансфертов из Нацфонда на фоне слабой собираемости налогов.

Кроме того, существуют основания полагать, что во втором полугодии расходы могут расти еще быстрее, принимая во внимание их цикличный рост именно в этот период, что приведет к необходимости поиска источников их финансирования и может усилить кризисные явления. На протяжении длительного времени наблюдаются перманентные проблемы, которые особенно усугубились в прошлом году и привели к кризису в бюджетной системе.

(1) Налоговые поступления в бюджет находятся на низком уровне

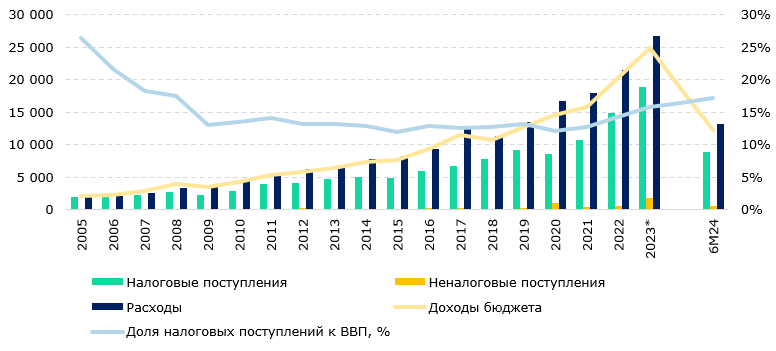

На протяжении последних 15 лет наблюдается ситуация, когда налоговые доходы как процент к ВВП продолжают снижаться. Как отмечает отчет Всемирного Банка (ВБ), это является существенным барьером на пути расширения бюджетных расходов для достижения устойчивого роста и развития. До 2008 года доля налоговых поступлений в государственном бюджете была довольно велика, достигая 26,3% в 2005 году. С 2006 года эта доля начинает стремительно снижаться, достигнув минимума в 2015 году на уровне 11,9%, поскольку в период 2006-2009 годов было принято решение об очень существенном снижении ставок налогов. Это произошло на фоне активного роста экономики и оптимистичных прогнозов, вызванных, в первую очередь, высокими котировками на нефть.

В последние два года наблюдается некоторое улучшение, с 15,8% в 2023 году, но это все еще гораздо ниже, чем в странах ОЭСР (34%).

Рисунок 1. Поступления в государственный бюджет (Т млрд) и доля налоговых поступлений к ВВП (%)

Источник: МФ РК

*в 2023 году необычайно высокое значение неналоговых поступлений было связано с приобретением акций АО НК «КазМунайГаз» по решению правительства. Поскольку эта операция была профинансирована за счет средств НФ, она фактически является трансфертом из НФ в бюджет.

Мы уже не раз останавливались на проблемах налогово-бюджетной системы страны, отмечая, что она в текущий момент находится в кризисе, вызванном низкой долей ненефтяных налоговых доходов к ВВП. По мнению ОЭСР, у этой проблемы в Казахстане следующие причины: сравнительно низкие ставки налогов, узкая налоговая база, высокий уровень теневой экономики и наличие большого объема налоговых льгот.

Низкая собираемость наблюдается по двум самым крупным видам налогов – КПН и НДС, совокупная доля которых в налоговых поступлениях госбюджета выше 50%. За полгода планы по ним были выполнены только на 72% (НДС) и 87% (КПН). В республиканском бюджете цифры по КПН еще более скромные – за первые 6 месяцев текущего года план по КПН был выполнен на 71%, что, вероятно, связано с избыточным авансированием КПН будущего периода в 2023 году для выполнения плана по налоговым поступлениям.

Снижение ставок налоговых доходов после 2005 года обосновывалось как меры для решения проблем с диверсификацией экономики, для выхода бизнеса из «тени» и для повышения инвестиционной привлекательности Казахстана. К сожалению, реального прогресса по этим направлениям не произошло, а ненефтяные доходы бюджета резко снизились, что привело к его несбалансированности.

Неналоговые поступления все эти годы росли слабо даже в абсолютном выражении, и они составляют весьма незначительную часть совокупных доходов бюджета. Поэтому основным дополнительным инструментом, используемым правительством для финансирования дефицита бюджета, стали трансферты из НФ.

(2) Трансферты из НФ в бюджет постоянно увеличиваются

На протяжении многих лет дефицит бюджета страны финансируется из неналоговых поступлений, а именно прямых трансфертов из Национального фонда, где аккумулируются поступления от экспорта природных ресурсов. Это обычная практика для нефтедобывающих стран – балансировать расходы бюджета за счет нефтяных доходов. В то же время для таких стран критически важно определить якорь фискальных правил, поскольку он способствуют обеспечению согласованности и доверия к бюджетной системе. Разница между общими государственными расходами и ненефтяными фискальными поступлениями, или ненефтяной фискальный дефицит, является одним из основных видов таких якорей. Хотя ненефтяной дефицит применяется в Казахстане, он не является якорем фискальной политики Казахстана. Как мы отмечали ранее, и как отмечают международные институты, существующие фискальные правила являются сложными, обременены несколькими ключевыми показателями, кроме ненефтяного дефицита, и фактически мало подходят для сглаживания экономических циклов. Кроме того, недооценка ненефтяного дефицита, а также сохраняющиеся высокие показатели продолжают стимулировать финансирование этого дефицита за счет изъятий из НФ.

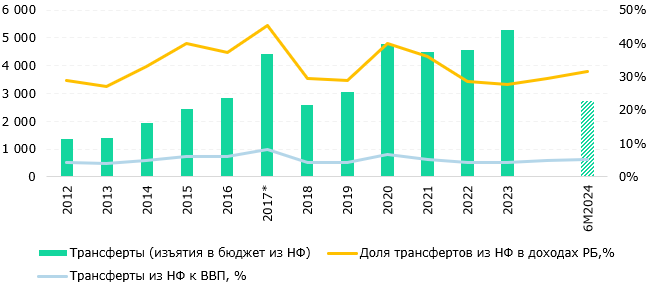

Высокий уровень изъятий для финансирования дефицита бюджета наблюдается на протяжении многих лет. В последние годы хорошая попытка соблюдать контрцикличные фискальные правила была предпринята только в 2018 году, когда объем трансфертов составил Т2,6 трлн или 4,2% к ВВП, однако уже в следующем 2019 году они снова были нарушены. Пандемия COVID-19 вполне правильно вызвала вынужденные изъятия для смягчения последствий кризиса и недопущения резкого ухудшения уровня жизни населения в 2020 году. Однако в последующие годы, несмотря на относительно стабильные внешние условия и высокие цены на нефть, объем трансфертов оставался на необоснованно высоком уровне, то есть вместо контрцикличной бюджетной политики приводилась процикличная. В абсолютном выражении рекорд был поставлен в прошлом, 2023 году, когда вместе с гарантированным и целевым трансфертом в бюджет в виде дивидендов поступили средства от продажи акций АО «КазМунайГаз» на сумму Т1,3 трлн, что сделало общую сумму трансфертов из Нацфонда в бюджет – Т5,3 трлн.

Рисунок 2. Доля трансфертов из Национального фонда в доходах республиканского бюджета в 2012-2024 годах

Источник: МФ РК

*высокое значение трансфертов из НФ в 2017 году сложилось из-за государственной помощи в размере более Т2 трлн для спасения проблемных банков (БТА-Казком) через Фонд проблемных кредитов

Несмотря на некоторую понижательную динамику последних лет доли трансфертов в доходах республиканского бюджета, почти треть доходов за первые 6 месяцев текущего года были сформированы за счет изъятий из НФ, во многом из-за недостаточности налоговых поступлений для покрытия быстрорастущих расходов бюджета. Относительно доходов республиканского бюджета уровень изъятий сильно варьировался с 2012 года. Пика показатель достиг в 2017 году, когда изъятия из НФ сформировали практически 46% доходов госбюджета. В 2023 году он составил 28%, что, на первый взгляд, показывает снижение, однако трансферты относительно ВВП все эти годы продолжают оставаться высокими, и за первые полгода 2024 их доля к ВВП составила уже 5,3%.

К сожалению, даже такой верхнеуровневый анализ показывает, что бюджет страны очень сильно зависит от сырьевых доходов, несмотря на прилагаемые в последние годы усилия. Эти усилия, в частности, включают контрцикличные фискальные правила, которые должны играть ключевую роль в фискальной политике стран-экспортеров сырьевых ресурсов. Однако слабая дисциплина исполнения бюджетных правил, частые корректировки в сторону повышения расходов практически свели на нет попытки усовершенствовать фискальную систему страны. Кроме того, можно заметить следующую тенденцию – в то время как в кризисные времена, например, во время пандемии COVID-19 или шокового снижения цен на нефть в 2015 году, правительство наращивает расходы и изъятия из НФ согласно контрцикличным правилам, в благоприятные времена, когда цены на нефть высокие, не наблюдается соответствующего сокращения изъятий. То есть фактически бюджет из года в год продолжает оставаться «кризисным», попытка в последние годы снизить изъятия наблюдалась только единожды в 2018 году.

Такая продолжающаяся динамика по формированию доходной части республиканского бюджета за счет высоких изъятий привела к устойчивой и усиливающейся трансмиссии роста государственных расходов в экономический рост. Так, исследование ВБ отмечает, что однопроцентный рост госрасходов приведет к 0,7% росту ненефтяного ВВП через год и на 0,9% через два года.

(3) Растут расходы бюджета по обслуживанию госдолга

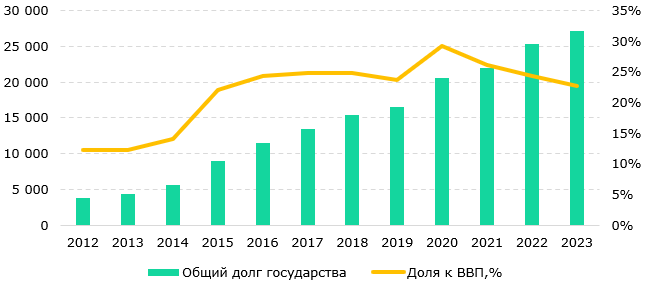

В то же время дефицит бюджета финансируется не только за счет трансфертов из НФ. Постоянная тенденция к наращиванию государственных расходов приводит к тому, что правительство увеличивает свой долг, особенно внутренний. Это приводит к значительному росту расходов бюджета по обслуживанию госдолга, которые только будут расти, принимая во внимание высокие фиксированные процентные ставки его выпуска, а также долгосрочность обязательств государства. Таким образом, и бюджет страны, и вся экономика, в том числе которая не относится к добывающему сектору, имеют глубокую зависимость от нефтяных поступлений.

Рисунок 3. Общий долг государства, Т трлн и его доля к ВВП, %

Источник: МФ РК

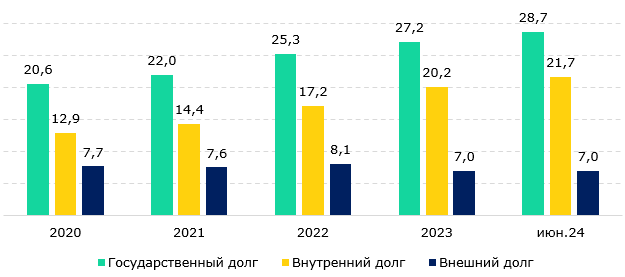

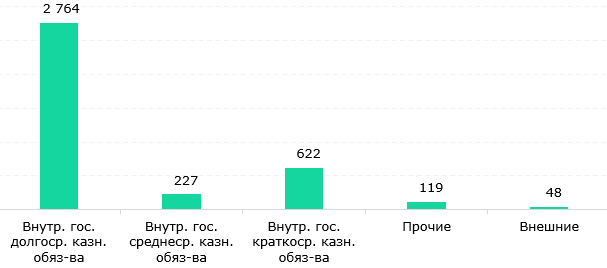

Структура поступающих займов говорит о том, что большую часть (73%) или Т15,6 трлн составляют внутренние долгосрочные казначейские обязательства, стремительный рост которых наблюдается в последние годы. Так, по итогам 2023 года они выросли на 84% г/г, продолжая показывать поступательную динамику и в этом году – за 6 месяцев 2024 они выросли на 17%, что тоже довольно высокое значение, учитывая высокую базу прошлого года. В итоге, начиная с 2020 года рост внутреннего заимствования составил более 68%, в то время как внешний, наоборот, показывает сокращение.

Рисунок 4. Динамика государственного долга, Т трлн

Источник: МФ РК

Внешний государственный долг последние 4 года почти все время снижается даже в абсолютных величинах, составляя менее четверти от общего долга на конец июня 2024 года. Эта ситуация может немного измениться к концу текущего года, поскольку сообщается о намерении выпуска правительством первых с 2015 года евробондов на сумму $1,5 млрд.

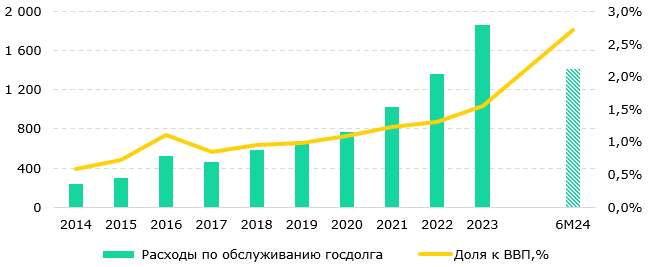

В то время как такой показатель, как отношение долга к ВВП, остается на весьма умеренных уровнях – 22,7% в 2023 году по сравнению со значениями в 77%, которые в мире считаются преддефолтными – опасения вызывают растущие расходы бюджета по обслуживанию этого долга. Так, с 2014 года они выросли с 0,6% к ВВП до 2,7% по итогам 6 месяцев 2024 года, то есть их доля в ВВП выросла в 4,5 раза. Коэффициент обслуживания долга, который рассчитывается как соотношение расходов по обслуживанию долга к экспортной выручке, в 2021 и 2022 годах составил 59,6% и 42,1% соответственно. Это гораздо выше, чем, например, в Азербайджане (3,3% в 2022) или России (15,9% в 2022).

В Концепции управления государственными финансами Республики Казахстан до 2030 года указаны целевые значения расходов по государственному долгу, которые не должны превышать 10% от расходов республиканского бюджета к 2030 году. В то время как этот показатель соблюдался до конца 2023 года, когда он составил 8,7%, за первые 6 месяцев 2024 года наблюдается значительное наращивание расходов по госдолгу, которые составили уже 13,4% от расходов республиканского бюджета за тот же период. Для того, чтобы ковенанты, установленные в Концепции, соблюдались, необходимо усилить мониторинг заимствований и динамики расходов по ним. Кроме того, до 2022 года действовала Концепция формирования и использования средств Национального фонда Республики Казахстан, согласно которой расходы на обслуживание и погашение правительственного долга не должны превышать 15% от доходов республиканского бюджета, включая трансферты. Таким образом, ограничения по росту расходов по обслуживанию госдолга были с течением времени заменены на показатели будущего периода без требования соблюдений их в настоящем, как это было раньше.

Рисунок 5. Расходы на обслуживание долга (Т млрд) и их доля к ВВП (%)

Источник: МФ РК

Также стоит обратить внимание, что основную часть долга составляют долгосрочные обязательства с фиксированной ставкой – особенно сильно эта часть выросла в 2023 году, во время циклично высоких во всем мире ключевых ставок. В Казахстане доходность государственных ценных бумаг с фиксированной ставкой составляет выше 13% – это значит, что высокие расходы по обслуживанию государственного долга будут сопровождать расходы бюджета еще долгое время.

Рисунок 6. Структура поступления займов правительства за 6М2024, Т млрд

Источник: МФ РК

Таким образом, в Казахстане, с одной стороны, существует система фискальных правил, которая была создана еще в 2013 году и представляла собой довольно жесткий свод правил, который к тому же был ужесточен в 2016 году Указом Президента, когда были утверждены правила для НФ. Но с 2018 года в эти правила постепенно вносились смягчения – был увеличен потолок ненефтяного дефицита. Также изменено правило о том, что совокупный государственный долг не должен превышать оценочную стоимость иностранных активов НФ – охват правила был сужен до исключительно внешнего государственного долга (включая долг, гарантированный государством). С 1 января 2022 года в Казахстане было внедрено контрцикличное бюджетное правило, согласно которому сумма трансфертов из НФ определяется исходя из цены отсечения. Смысл заключается в том, что даже в благоприятные периоды, когда наблюдается высокий объем добычи и высокие нефтяные котировки, бюджетное правило не должно позволить наращивать изъятия из НФ.

Тем не менее, наблюдается ситуация, когда даже при умеренном размере трансфертов из НФ, как было в этом году, проводятся дополнительные интервенции – покупка за счет средств НФ акций квазигоскомпаний, которые потом в виде дивидендов направляются в бюджет.

Комбинация ненадлежащего планирования и несоблюдения фискальных правил вновь привела к ситуации, когда даже в период высоких прогнозных цен на нефть, а также значительного увеличения добычи в следующем году из-за запуска проекта расширения месторождения Тенгиз, снова планируется высокий уровень государственных расходов и, соответственно, трансфертов из Национального фонда. В проекте республиканского бюджета на 2025-2027 годы, который недавно был представлен МФ РК, затраты государства вырастут на 10,1%, а годовой объем трансфертов в 2025 году увеличится до Т5,25 трлн, то есть сразу на Т2 трлн по сравнению с 2024 годом. Анализ республиканского бюджета будет проведен нами в другой работе, однако эта ситуация с несоблюдением фискальных правил и продолжением процикличной фискальной политики вновь возвращает к необходимости проведения реальных бюджетных и налоговых реформ в стране. Нужны фундаментальные изменения в Бюджетном и Налоговом Кодексах, косметические правки, которые вносились или вносятся сейчас, не помогают решить назревший кризис госфинансов, который, судя по всему, будет усугубляться и дальше.

Приложения к отчету можно посмотреть здесь.

Мадина Кабжалялова – Аналитический центр

Мурат Темирханов – Советник председателя Правления

При использовании материала из данной публикации ссылка на первоисточник обязательна.