На конец сентября 2023 года размер страховых премий вырос на 22% по сравнению с аналогичным периодом прошлого года. Прежде всего этот рост обеспечивался низкой базой 2022 года, во многом вызванной неблагоприятными геополитическими событиями. Основными драйверами роста стали виды страхования, которые относятся к общему страхованию – добровольное страхование имущества и автотранспорта, которое за 9 месяцев 2023 года выросло сразу в два раза г/г, что связано с отложенным спросом на транспорт в 2022 году. Компании по страхованию жизни показали более умеренный рост по премиям в 17% благодаря увеличению премий по страхованию жизни и страхованию от несчастных случаев. Аннуитетное страхование второй год подряд продолжает драматично сокращаться, снизившись с 2021 года на 73% к концу сентября 2023 года.

Страховые выплаты росли стремительнее премий – так, за 9 месяцев 2023 года они увеличились на 43% г/г – что, вероятно, произошло на фоне двузначной инфляции, повлиявшей на стоимость строительных материалов, запчастей и т.д. Тем не менее, страховой сектор показал хорошие финансовые результаты – прибыль выросла на 79% г/г за 9 месяцев 2023. Такому положению способствовали высокие процентные ставки во всем мире, увеличившие инвестиционный доход страховых компаний, а также оптимизация их расходов в текущем году. Таким образом, рентабельность деятельности страхового сектора оказалась на высоком уровне, как и в банковском секторе, что, на наш взгляд, может быть цикличным и неустойчивым явлением.

Несмотря на рост премий, оптимизацию расходов, а также рост активов страхового сектора, который на конец сентября составил 18% г/г, сектор остается небольшим относительно размеров экономики – доля активов страховых компаний к ВВП многие годы держится на отметке около 2%, а доля страховых премий к ВВП во много раз ниже показателей многих экономик мира, и развитых, и развивающихся. Поэтому, чтобы качественно расширить сектор, рост всех показателей должен быть более существенным. С одной стороны, государство и страховые организации прикладывают к этому усилия – регулятор внедряет новые мировые стандарты в части представления информации для повышения ее точности и прозрачности, способствует созданию надлежащей инфраструктуры для дальнейшей цифровизации отрасли, страховыми компаниями вводятся новые продукты, например, страхование жизни в рамках Государственной образовательной накопительной системы.

Однако в страховом секторе все еще присутствуют барьеры, которые ограничивают его рост и мешают ему стать более системно значимым, и это, в первую очередь, низкий спрос на страховые услуги со стороны населения. Эту проблему необходимо решать через повышение финансовой грамотности населения и его осведомленности о страховых продуктах рынка. Кроме этого, со стороны страховых компаний необходима работа по расширению линейки продуктов страхования, которое сейчас не покрывает некоторые риски, актуальные в условиях нашей страны – например, стихийных бедствий и других катастрофических событий. Также необходимо повышать стандарты по качеству статистических данных сектора, поскольку сейчас их надежность вызывает некоторые сомнения.

Введение

В то время как страхование является одной из движущих сил экономического роста и развития в развитых странах, покрывая риски, связанные с бизнесом, социальными группами и отдельными лицами на фоне неопределенности и сложностей бизнес-среды, страховой сектор в Казахстане все еще не обрел устойчивых позиций и далек от системообразующего компонента финансового сектора.

Во-первых, об этом говорит низкая доля активов страховых организаций к ВВП – на конец сентября 2023 года она составила 2.2%. Эта цифра не только особо не растет в динамике, регулярно находясь на отметке около 2%, но и является довольно низкой по сравнению с результатами зрелых экономик. Эта доля многократно ниже аналогичной доли банковского сектора, которая на конец сентября 2023 года составила 43.1%.

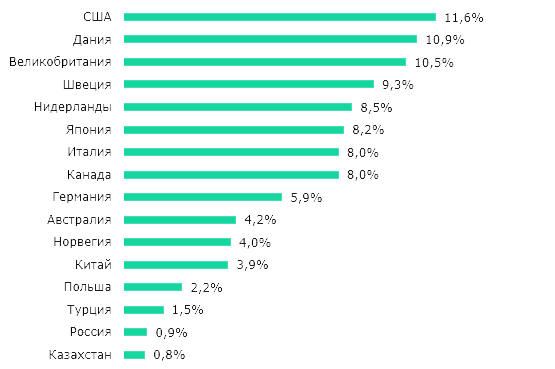

Во-вторых, показатель распространения страховых услуг, оцениваемый как соотношение страховых премий к ВВП, как и в предыдущие годы, остается на очень низком уровне – 0.8% на конец 2022 года, особенно по сравнению с некоторыми развитыми и соседними странами (Рисунок 1). Кроме того, средний размер премий на душу населения в 2022 году составил 91 доллар США, что расположило Казахстан на 73 месте после России и Марокко.

Рисунок 1. Совокупные страховые премии к ВВП по странам в 2022 году

Источник: Swiss Re Institute (2023): “World Insurance: stirred and not shaken”

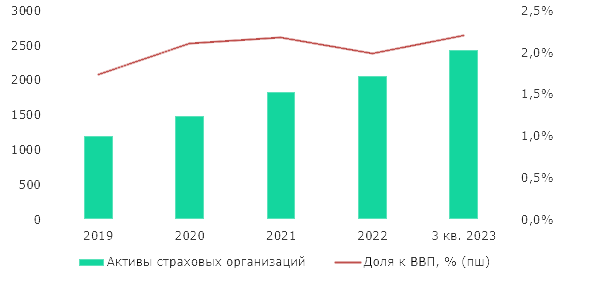

Несмотря на то, что за последние несколько лет в секторе наблюдалась положительная динамика – активы страховых компаний выросли в 2 раза с 2019 года – относительные показатели, особенно применительно к ВВП, все еще значительно отстают от показателей многих стран. Такой рост в основном был обусловлен низкой базой, и для того, чтобы действительно расширить сектор, необходим абсолютный рост с еще более высокими темпами.

БАЛАНС СТРАХОВЫХ ОРГАНИЗАЦИЙ

Активы

На 30 сентября 2023 года страховой сектор Казахстана был представлен 25 компаниями, 9 из которых являются организациями по страхованию жизни, а 16 – по общему страхованию. Активы страхового сектора на конец сентября 2023 года составили Т2 436 млрд, что на 18% выше, чем в конце 2022 года и ровно в два раза выше, чем на конец 2019 года (Рисунок 2). Такой рост, помимо низкой базы, как указано в «Концепции развития финансового сектора до 2030 года» (Концепции), также вызван увеличением доступности пенсионного аннуитета (особенно с 2021 года, когда произошло снижение порогов достаточности для его приобретения), предоставлением налоговых льгот по долгосрочным накопительным продуктам страхования жизни и внедрением новых страховых продуктов.

Рисунок 2. Совокупные активы страхового сектора в 2019-2023 гг., Т млрд

Источник: АРРФР

Таблица 1. Основные показатели организаций общего страхования и страхования жизни на 30.09.2023

| Общее страхование | Страхование жизни | |

|---|---|---|

| Количество организаций | 16 | 9 |

| Активы, Т млрд | 1 352 | 1 147 |

| Чистые страховые премии, Т млрд | 471 | 254 |

| Страховые выплаты, Т млрд | 144 | 46 |

| Прибыль, Т млрд | 96 | 92 |

Источник: АРРФР

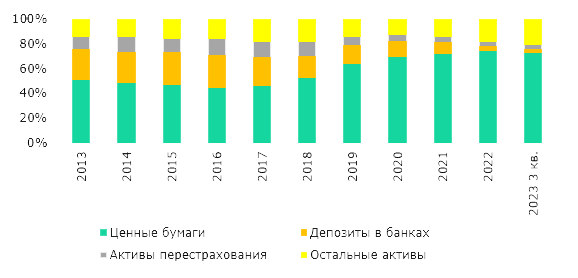

Большая часть активов сектора исторически сосредоточена в организациях общего страхования – на конец сентября 2023 года их активы составляли 56%, а активы организаций по страхованию жизни – остальные 44%. Структура этих активов претерпела значительные изменения с течением времени: если 10 лет назад ценные бумаги едва превышали 50%, а депозиты в банках уверенно составляли четверть активов страховых организаций, то на конец сентября 2023 года инвестиции в ценные бумаги доминируют в составе активов с большим отрывом, составляя уже 72%, в то время как и активы перестрахования, и депозиты в банках значительно сократили свою долю до 3% каждый (Рисунок 3).

Рисунок 3. Структура активов страхового сектора в 2013–2023 гг., %

Источник: АРРФР

Пять крупнейших компаний по активам представлены в Таблице 2 – их доля составляет 60% от совокупных активов страхового сектора.

Таблица 2. Компании-лидеры страхового сектора по размеру активов на 30.09.2023

| Активы, Т млрд | Тип компании | |

|---|---|---|

| СК Евразия | 506 | Общее страхование |

| Халык-Life | 346 | Страхование жизни |

| КСЖ Nomad-Life | 298 | Страхование жизни |

| СК Халык | 177 | Общее страхование |

| Freedom Finance Life | 130 | Страхование жизни |

Источник: НБК

Обязательства и капитал

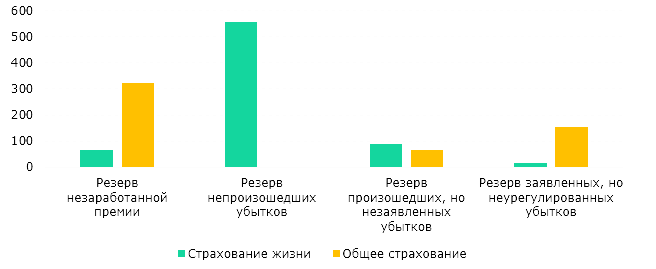

Основную часть обязательств страхового сектора составляют страховые резервы – 83%. В них входят резерв незаработанной премии (31%), резерв непроизошедших убытков (44%), резерв произошедших, но незаявленных убытков (12%) и резерв заявленных, но неурегулированных убытков (13%) (Рисунок 4). С начала года обязательства выросли на 18.5% в основном за счет роста страховых резервов. Страховые резервы всех страховых компаний на конец сентября 2023 года составили Т1 266 млрд, из которых Т541.2 млрд – компаний общего страхования и Т724.9 млрд – компаний по страхованию жизни. За 9 месяцев текущего года рост резервов составил 16% с начала года, 11% – в сфере страхования жизни и 20% – в сфере общего страхования.

С 1 января 2023 года стандарт МСФО 4 был заменен на МСФО 17 «Договоры страхования», который вводит новые требования по оценке и отражению в отчетности страховых договоров. Изменения очень сильно коснулись отражения обязательств в балансе страховых организаций – теперь вместо резервов, обязательства разделяются на такие компоненты, как «наилучшая оценка ожидаемых денежных потоков», «рисковая поправка на нефинансовый риск», «маржа за предусмотренные договором страхования услуги». Ожидается, что эти нововведения повысят прозрачность и сопоставимость финансовой информации в отчетности, особенно в международном контексте и позволят инвесторам лучше оценивать риски, повышая доверие к страховому рынку и его данным.

Рисунок 4. Структура страховых резервов страхового сектора, Т млрд

Источник: АРРФР

За 9 месяцев 2023 года совокупный капитал страховых организаций увеличился на 17% с начала года и составил Т906 млрд в основном за счет роста нераспределенной прибыли (24%). Фактическая маржа платежеспособности страховых организаций за период выросла на 18.7% и составила Т641.3 млрд, и ее норматив (4.94) значительно превышает требуемый уровень (1).

Тем не менее, S&P Global отмечает, что большинство страховых организаций в Казахстане имеет небольшой размер капитала в абсолютном значении, который является невысоким на международном уровне. Это делает страховые компании более чувствительными к риску непредвиденных убытков и снижает их способность страховать крупные риски. Согласно их оценке по капитализации и прибыльности, 73% страховых организаций получили удовлетворительную оценку, 18% – сильную и 9% – очень сильную.

Финансовые результаты

Такая же ситуация, как и с активами, наблюдается по изменениям в страховых премиях и прибыльности страхового сектора. По итогам сентября 2023 года премии выросли на 22% г/г с практически синхронным ростом среди организаций по общему страхованию (26%). Премии в компаниях по страхованию жизни выросли на 17%. Между тем на организации общего страхования приходится 65% страховых премий, а на организации страхования жизни – 35%.

Несмотря на такое количество страховых организаций, рынок остается довольно концентрированным: на три крупнейшие компании (по размеру активов) в секторе общего страхования приходится 60% валовой страховой премии, а на три крупнейшие компании по страхованию жизни – 73% валовой страховой премии.

Кроме того, прибыль за 9 месяцев 2023 года выросла почти в 1.8 раз г/г, в то время как в секторе страхования жизни прибыльность выросла на 132% г/г, в секторе общего страхования – на 47% г/г.

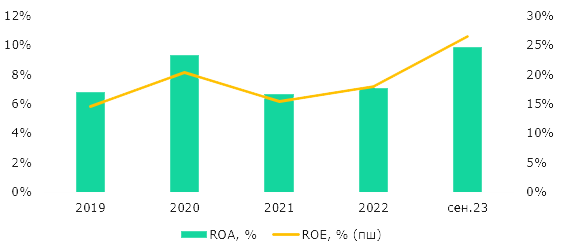

Рентабельность использования капитала значительно повысилась, как и в банковском секторе – с 17.9% на конец 2022 года до 26.5% на конец сентября 2023 года. Такая же динамика наблюдается по рентабельности активов – с 7.1% на конец 2022 года она выросла до 9.9% на конец сентября 2023 года (Рисунок 5).

Рисунок 5. ROA и ROE страховых организаций в 2019-2023 гг., %

Источник: АРРФР

Стоит отметить, что впечатляющие финансовые результаты страхового сектора за последние месяцы объясняются несколькими факторами:

- Ростом доходов от страховой деятельности. Как мы уже отмечали, страховые премии выросли на 22% за 9 месяцев 2023 года по сравнению с аналогичным периодом прошлого года. При этом такое увеличение может объясняться невысокой базой 2022 года, когда значительно сократились некоторые целевые виды страхования, например, пенсионный аннуитет. Более подробно рост страховых премий будет рассмотрен в следующих секциях.

- Увеличением инвестиционного дохода. Принимая во внимание, что активы страховых организаций на 72% состоят из ценных бумаг, а на 7.7% – это операции «обратное РЕПО», текущая глобальная ситуация на финансовых рынках и повышение ключевых ставок центральных банков привели к увеличению доходности ценных бумаг по всему миру. Очевидно, что с успешным сдерживанием инфляции и изменением монетарной политики прибыльность по ценным бумагам снизится и вернется к обычным значениям. Так, для компаний по страхованию жизни инвестиционный доход за 9 месяцев 2023 года вырос на 26% по сравнению с аналогичным периодом прошлого года.

- Оптимизацией расходов страховых организаций. Так, за 9 месяцев 2023 года снижались расходы на оплату труда, что скорее всего происходит на фоне активной цифровизации отрасли. Кроме того, значительно сократились выплаты комиссионного вознаграждения по страховой деятельности.

Основные категории страхового сектора в Казахстане – это: (1) добровольное личное страхование; (2) добровольное имущественное страхование; и (3) обязательное страхование. При этом страхование жизни включает такие категории, как добровольное личное и обязательное страхование (в основном это страхование работников от несчастных случаев при исполнении ими трудовых обязанностей), а общее – все три категории.

СТРАХОВЫЕ ПРЕМИИ И СТРАХОВЫЕ ВЫПЛАТЫ

СТРАХОВАНИЕ ЖИЗНИ

Общая сумма страховых премий сектора за 9 месяцев 2023 года составила Т253.7 млрд, 75% из которых приходится на добровольное личное страхование, а 25% - на обязательное страхование. Договор добровольного личного страхования заключается по воле сторон и включает в себя страхование жизни, аннуитетное страхование, договоры пенсионного аннуитета, другие виды аннуитетного страхования, страхование от несчастных случаев, на случай болезни, выезда за рубеж. Страхование, при котором необходимость заключения договора установлена законом (обязательное), включает в себя в категории страхования жизни только страхование туриста и страхование работника от несчастных случаев.

На конец сентября 2023, 2022 и 2021 гг. структура страховых премий по основным видам в категории страхования жизни выглядела следующим образом:

Таблица 3. Структура страховых премий среди основных видов страхования жизни, %

| Вид страхования | Доля страховых премий за 9М 2023, % | Доля страховых премий за 9М 2022, % | Доля страховых премий за 9М 2021, % |

|---|---|---|---|

| Добровольное личное страхование | |||

| Страхование жизни | 55% | 56% | 55% |

| Аннуитетное страхование | 6% | 12% | 25% |

| Страхование от несчастных случаев | 14% | 7% | 6% |

| Обязательное страхование | |||

| Страхование работника от несчастных случаев при исполнении им трудовых обязанностей | 24% | 23% | 14% |

Источник: АРРФР

Таблица 4. Страховые премии по основным видам страхования, Т млрд

| Вид страхования | Страховые премии за 9М 2023 | Страховые премии за 9М 2022 | Страховые премии за 9М 2021 |

|---|---|---|---|

| Добровольное личное страхование | |||

| Страхование жизни | 139.9 | 121.9 | 118.8 |

| Аннуитетное страхование | 14.3 | 26.6 | 53.3 |

| Страхование от несчастных случаев | 34.3 | 16.2 | 12.8 |

| Обязательное страхование | |||

| Страхование работника от несчастных случаев при исполнении им трудовых обязанностей | 61.0 | 49.6 | 30.2 |

Источник: АРРФР

Премии по всем видам добровольного личного страхования, кроме аннуитетного страхования, росли в абсолютном выражении в текущем году, особенно добровольное страхование от несчастных случаев, которое выросло за 9 месяцев на 112% г/г с Т16.2 млрд до Т34.3 млрд. Однако во многом рост был обусловлен низкой базой 2022 года – по итогам 9 месяцев 2022 года премии компаний по страхованию жизни практически не увеличились по сравнению с аналогичным периодом 2021 года. В первую очередь это связано с сокращением пенсионных аннуитетов, которые в 2021 году достигали рекордных значений. Причиной таких высоких премий по пенсионному аннуитетному страхованию в 2021 году могло стать снижение порогов достаточности пенсионных накоплений для покупки пенсионного аннуитета. Последующая снижающаяся динамика свидетельствует об исчерпывании данного источника и возвращении этого вида страхования в привычное русло в 2022 году.

По итогам 9 месяцев 2023 года аннуитетное страхование продолжило сокращаться еще на 46% г/г (-Т12.3 млрд). Возможно, такое сокращение связано с передачей пенсионных накоплений в частное доверительное управление управляющим компаниям. Даже законодательные изменения, принятые в 2022 году и позволяющие супругам объединять пенсионные накопления для обеспечения пожизненных выплат им обоим в рамках пенсионного аннуитета, не простимулировали этот вид страхования в текущем году.

Почти на 23% г/г (+Т11.4 млрд) выросло обязательное страхование работников от несчастных случаев за 9 месяцев 2023 года, которым занимаются организации по страхованию жизни. Тем не менее, премии по данному классу страхования учитываются с неточностями и включают премии по аннуитетному страхованию. На данный момент готовится нормативный акт, который должен будет регламентировать надлежащее отображение премий по этому классу.

С 12 июля 2022 года, когда вышел Закон РК «О внесении изменений и дополнений в некоторые законодательные акты Республики Казахстан по вопросам регулирования и развития страхового рынка и рынка ценных бумаг, банковской деятельности», некоторые продукты добровольного личного страхования, такие как совместные пенсионные аннуитеты и страхование жизни в рамках Государственной образовательной накопительной системы (ГОНС), были включены в список гарантированных видов страхования Фонда гарантирования страховых выплат (Вставка 1). Последнее – новый продукт на рынке страхования жизни, согласно которому можно откладывать средства на образование через страховые компании, которые будут полностью покрывать образование ребенка в вузе, а также в случае смерти или потери трудоспособности одного из родителей, образование будет оплачено полностью вне зависимости от суммы накоплений. К концу сентября 2023 года по данному направлению было собрано страховых премий на сумму Т136 млн, что, конечно, многократно ниже, чем по другим видам страхования жизни. Однако учитывая то, что продукт появился только в текущем году и был внедрен в сентябре, вероятно, что в будущем он будет набирать популярность и составит альтернативу банковскому депозиту.

Страховые выплаты по страхованию жизни выросли за год на 57%, превысив рост страховых премий, который составил 17%. Коэффициент убыточности в добровольном личном страховании, которое по большей части относится к страхованию жизни, на конец 2022 года по данным АРРФР составил 27%, что является самым низким показателем среди всех классов страхования. Несмотря на это, он не сопоставим с коэффициентом убыточности организаций по общему страхованию ввиду специфики деятельности компаний по страхованию жизни – обязательства последних являются долгосрочными и выплаты будут осуществляться не в текущем периоде. То есть, страховые премии, собранные в текущем периоде, должны будут покрывать страховые выплаты будущих периодов, которые могут значительно вырасти из-за, например, инфляции.

Лидерами среди компаний по страхованию жизни по размеру страховых премий стабильно являются «Халык-Life» (33%), «Nomad Life» (24%) и «Freedom Finance Life» (16%).

ОБЩЕЕ СТРАХОВАНИЕ

Компании по общему страхованию занимаются всеми тремя видами страхования – добровольным личным, добровольным имущественным и обязательным.

Таблица 5. Структура страховых премий среди основных видов общего страхования, %

| Вид страхования |

Доля страховых премий за 9М 2023, % |

Доля страховых премий за 9М 2022, % | Доля страховых премий за 9М 2021, % |

|---|---|---|---|

| Добровольное личное страхование | |||

| Страхование на случай болезни | 9% | 10% | 9% |

| Страхование от несчастных случаев | 2% | 3% | 2% |

| Добровольное имущественное страхование | |||

| Автострахование | 15% | 9% | 8% |

| Страхование имущества | 33% | 35% | 36% |

| Страхование ГПО | 8% | 9% | 8% |

| Страхование грузов | 5% | 3% | 3% |

| Обязательное страхование | |||

| ГПО автовладельцев | 16% | 18% | 20% |

Источник: АРРФР

Таблица 6. Страховые премии по основным видам общего страхования, Т млрд

| Вид страхования | Страховые премии за 9М 2023 | Страховые премии за 9М 2022 | Страховые премии за 9М 2021 |

|---|---|---|---|

| Добровольное личное страхование | |||

| Страхование на случай болезни | 44.1 | 36.9 | 28.8 |

| Страхование от несчастных случаев | 9.3 | 9.4 | 7.5 |

| Добровольное имущественное страхование | |||

| Автострахование | 70.8 | 33.8 | 28.8 |

| Страхование имущества | 154.5 | 132.6 | 111.2 |

| Страхование ГПО | 38.2 | 35.6 | 23.2 |

| Страхование грузов | 22.8 | 13.1 | 10.0 |

| Обязательное страхование | |||

| ГПО автовладельцев | 73.4 | 69.1 | 60.2 |

Источник: АРРФР

Больше всего премий собирается в добровольном имущественном страховании – 71%. Оно покрывает страхование различных видов транспорта, грузов, имущества, займов, ипотечное страхование и многие другие виды. В целом сектор добровольного имущественного страхования показал рост в 34% по размеру премий по итогам 9 месяцев 2023 года в сравнении с аналогичным периодом 2022 года. Рост наблюдался по всем компонентам добровольного имущественного страхования, а особенно – по страхованию автотранспорта, премии по которому выросли сразу с Т33.8 млрд до Т70.8 млрд или 6 процентных пунктов в общих премиях за период в 9 месяцев. Такой рост связывают с отложенным спросом в текущем году, поскольку в 2022 наблюдались проблемы с поставками новых автомобилей и запчастей. Налаживание логистических маршрутов привело к рекордному росту продаж автомобилей с начала текущего года, а также простимулировало автокредитование и соответствующий класс страхования. Кроме того, растет страхование имущества – на конец сентября 2023 года премии стали выше на Т21.9 млрд, чем за аналогичный период 2022 года. Такой значительный рост, который наблюдался и в 2022 году, вероятнее всего вызван стимулами бизнеса обладать страховым покрытием своего имущества на случай возникновения общественных беспорядков и волнений.

По добровольному имущественному страхованию, которое занимает большую долю в общем страховании, коэффициент убыточности на конец 2022 года cоставил 32%. Этот показатель немного ухудшился по сравнению результатами 2021 года. С учетом доли перестрахования этот коэффициент достиг 45%, поскольку перестрахование составляет значительную часть в общем страховании. Возможно, такая динамика связана с инфляционными процессами, которые наблюдаются в экономике с весны 2022 года и которые привели к росту стоимости недвижимости, строительных материалов, а значит, и страховых выплат.

В обязательном страховании среди компаний общего страхования 88% занимает ГПО автовладельцев, и там наблюдался рост за 9 месяцев текущего года всего в 6% г/г. Кроме того, происходит некоторое сжимание сектора в рамках всего общего страхования – так, доля страхования ГПО автовладельцев сократилась с 20% в 2021 году до 16% в 2023 году по итогам 9 месяцев. Такая ситуация, вероятно, связана с тем, что этот вид страхования и его тарифы регулируется государством, поэтому рост стоимости полисов происходит гораздо медленнее, чем в добровольных видах страхования. В то же время за последний год наблюдалось сокращение заключенных договоров по страхованию ГПО автовладельцев – если за 9 месяцев 2022 года их количество составило 5 569 тыс., то за 9 месяцев 2023 года – 5 240 тыс.

Меньше всего премий относится к добровольному личному страхованию, которым в основном занимаются компании страхования жизни. Так, по итогам 9 месяцев 2023 года доля премий по добровольному личному страхованию среди компаний общего страхования составила всего 11% и включает в себя две группы – страхование на случай болезни и страхование от несчастных случаев. Особых изменений на конец сентября 2023 года в этом виде по сравнению с аналогичным периодом прошлого года не наблюдалось.

ПЕРЕСТРАХОВАНИЕ

Перестрахование представляет собой передачу части ответственности за риски по договорам страхования от одной страховой компании другой, когда сумма потенциальных страховых выплат может быть слишком велика, и компания, которая передает такую ответственность, хочет дополнительно защитить себя от убытков.

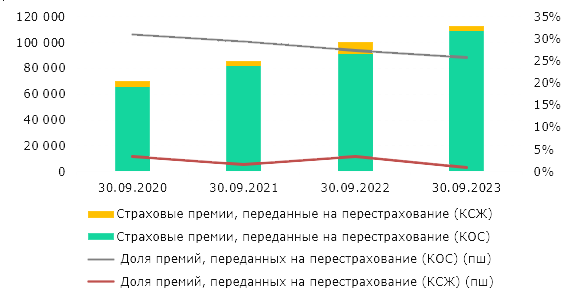

На рынке перестрахования за 9 месяцев 2023 года практически всю долю занимают компании по общему страхованию – это касается как страховых премий, переданных на перестрахование (97%), так и страховых премий, принятых на перестрахование (98%) (Рисунок 6 и Рисунок 8).

Среди страховых премий, переданных на перестрахование, большая часть или 74% было передано иностранным компаниям. При этом доля премий, переданных на перестрахование в общей сумме премий, собранных по всем договорам страхования, немного сокращается во времени – так, в категории общего страхования она снизилась с 31% в конце сентября 2020 года до 26% в аналогичном периоде текущего года. В категории страхования жизни она и так невелика – в течение последних 3 лет она колебалась в пределах 3%, составив всего 1% на конец сентября 2023 года (Рисунок 6). В целом за 20 лет объем переданных на перестрахование премий во всем секторе значительно сократился с 58% в 2003 году до 15% в конце сентября 2023 года. Это свидетельствует о наращивании страховым сектором собственных ресурсов и повышении возможности страховых компаний самим удерживать страховые риски.

Рисунок 6. Страховые премии, переданные на перестрахование, Т млн

Источник: НБК

Примечание: КСЖ – компании по страхованию жизни; КОС – компании по общему страхованию

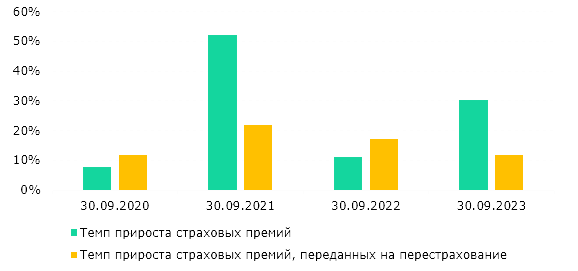

Страховые премии, переданные на перестрахование, росли в значительно меньших темпах, чем сами премии за последний год. Это, вероятно, связано с тем, что до марта 2022 года многие казахстанские страховые компании перестраховывали свои риски на российском рынке. Но в 2022 году у всех российских страховых компаний были отозваны международные рейтинги, что лишило возможности перестраховывать риски в России и подняло вопрос о поиске альтернативных решений.

Рисунок 7. Темп прироста страховых премий и премий, переданных на перестрахование, %

Источник: НБК

Примечание: КСЖ – компании по страхованию жизни; КОС – компании по общему страхованию

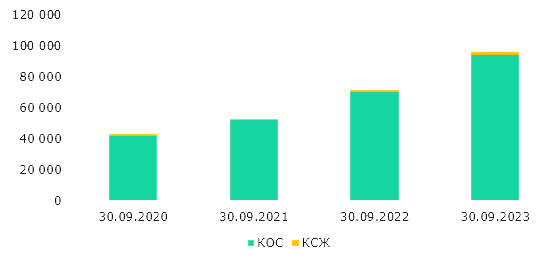

Что касается премий, принятых казахстанскими компаниями, которые сами выступают как перестрахователи, то за 9 месяцев 2023 года они выросли на 34%. При этом 78% премий было принято от нерезидентов, то есть – иностранных страховых компаний. Это также вероятно связано с ограничениями на российском страховом рынке и некоторым замещением российских компаний.

Рисунок 8. Страховые премии, принятые на перестрахование, Т млн

Источник: НБК

Примечание: КСЖ – компании по страхованию жизни; КОС – компании по общему страхованию

Вставка 1. Фонд гарантирования страховых выплат

Чтобы обеспечить механизм защиты страхователей в случае банкротства страховых компаний, в Казахстане в 2003 году Национальным Банком был создан Фонд гарантирования страховых выплат (ФГСВ), который функционирует на основании Закона РК «О Фонде гарантирования страховых выплат». Основная цель Фонда – поддержка страхователей по гарантируемым классам страхования в случае ликвидации или банкротства страховых компаний.

С 2008 года акционерами Фонда являются страховые компании-участники Фонда. Для того, чтобы осуществлять гарантируемые виды страхования и получить лицензию, они должны обязательно заключить договор с ФГСВ. Регулирование и надзор за Фондом осуществляет АРРФР с 2020 года. Гарантируемые виды страхования, по которым предусмотрено обязательное участие компаний, осуществляющих это страхование и по которым осуществляются гарантированные выплаты Фондом, включают: (1) обязательное страхование; (2) пенсионное аннуитетное страхование; (3) аннуитетное страхование; (4) страхование жизни.

Резервы Фонда формируются через периодические обязательные взносы компаний-участниц, а также за счет инвестиционного дохода, полученного от инвестирования средств резерва. Фонд осуществляет консервативную политику инвестирования своих активов, которая строго регламентирована АРРФР с целью в первую очередь обеспечить их сохранность и ликвидность. Кроме основных резервов Фонда на покрытие страховых премий по гарантируемым классам страхования могут направляться чрезвычайные взносы страховых компаний, собственный капитал Фонда, а также займы Национального Банка, правительства и других организаций.

На конец 2022 года резервы гарантирования страховых выплат и возмещения вреда составили Т13.6 млрд, увеличившись за год на 11.9%. За весь двадцатилетний период существования Фонда были произведены гарантийные выплаты на общую сумму Т1.13 млрд по шести случаям принудительной ликвидации страховых компаний. Кроме того, Фонд осуществляет гарантийные выплаты лицам в дорожно-транспортных происшествиях, когда виновник скрылся и установить его невозможно, которые за период существования Фонда составили Т316 млн.

С 1 сентября 2022 года Фонд стал членом Международного форума схем страховых гарантий (International Forum of Insurance Guarantee Schemes – IFIGS), полными членами которого являются 22 страны, большинство из которых с развитыми экономиками.

12 июля 2022 года вышел Закон РК «О внесении изменений и дополнений в некоторые законодательные акты Республики Казахстан по вопросам регулирования и развития страхового рынка и рынка ценных бумаг, банковской деятельности», согласно которому Фонд был наделен статусом финансовой организации. Также изменения коснулись расширения следующих полномочий Фонда: (1) увеличение гарантируемых классов страхования, которые включают все обязательные и социально значимые классы страхования; (2) возможность получения страховых выплат страхователями за счет резервов гарантирования Фонда в случае ликвидации страховой компании, не дожидаясь решения суда о ликвидации этой компании, а сразу после лишения лицензии; (3) участие представителей Фонда в составе временных администраций принудительно ликвидируемых страховых компаний для того, чтобы обеспечить исполнение обязательств перед страхователями.

В целом Фонд гарантирования страховых выплат выполняет важную функцию по социальной защите населения, которое потребляет услуги страхования (входящие в список гарантируемых). Покрывая риски страховых компаний Казахстана и усиливая устойчивость страхового сектора в ответ на потенциальные кризисы и дисбалансы, Фонд вносит свой позитивный вклад в финансовую стабильность страны.

ОСНОВНЫЕ ТЕНДЕНЦИИ РАЗВИТИЯ СТРАХОВОГО СЕКТОРА

- Внедрение элементов международных стандартов Solvency II

Эти стандарты являются аналогом Базель III для банков в части пруденциальных требований к достаточности собственного капитала и системам управления рисками. Основная цель заключается в защите страхователей от риска неплатежеспособности страховых организаций, поскольку исполнение своих обязательств является ключевым принципом обеспечения страховой защиты населения и основным критерием при выборе страховой компании будущими страхователями.

Эти стандарты уже внедрены в таких развитых странах, как страны ЕС, Япония, США, Канада и т.д. Внедрение компонентов Solvency II согласно «Концепции развития финансового сектора до 2030 года» планируется провести поэтапно до 2030 года. Первые элементы в части расчета требуемого капитала для обеспечения платежеспособности предусмотрены уже в 4 квартале 2024 года.

Как сообщается в аналитическом обзоре АРРФР, «Внедрение принципов Solvency II позволит страховым организациям Казахстана эффективно использовать собственный капитал в зависимости от величины и характера принимаемых рисков, увеличить объем страховых премий». Скорее всего, внедрение отдельных компонентов Solvency II означает, что могут вноситься некоторые корректировки с учетом специфики местного страхового рынка.

Несмотря на то, что эти стандарты широко применяются в мире, к их внедрению нужно подходить осторожно, поскольку рынок страхования в Казахстане все еще слаборазвит. Поспешное введение дополнительных ограничений и регулирования, на наш взгляд, может негативно сказаться на росте страхового сектора. Необходимо, чтобы перед их внедрением была проведена соответствующая оценка регуляторной нагрузки независимыми агентами и возможных последствий от введения дополнительных требований.

- Переход на новый стандарт МСФО 17 вместо МСФО 4

С 1 января 2023 года стандарт МСФО 4 был заменен на МСФО 17 «Договоры страхования», который вводит новые требования по оценке и отражению в отчетности страховых договоров.

Изменения коснулись отражения обязательств в балансе страховых организаций – теперь вместо резервов, обязательства разделяются на такие компоненты, как «наилучшая оценка ожидаемых денежных потоков», «рисковая поправка на нефинансовый риск», «маржа за предусмотренные договором страхования услуги». Кроме того, известно, что прибыль будет признаваться не сразу, а по факту оказания услуг. Ожидается применение рисковых моделей оценки, которые с помощью моделирования и срока каждого договора будут оценивать убытки будущих периодов. В результате размер прибыли может уменьшится, а оценочные обязательства вырасти, что может повлечь за собой необходимость докапитализации страховых компаний. Вместе с тем ожидается, что эти нововведения повысят прозрачность и сопоставимость финансовой информации в отчетности, особенно в международном контексте и позволят инвесторам лучше оценивать риски, повышая доверие к страховому рынку и его данным.

Обновленное представление отчетности позволит увидеть, что является наиболее прибыльными продуктами и насколько страховая деятельность эффективнее инвестиционной. Очевидно, что такие изменения потребуют выстраивания новых процессов в ИТ-системах страховых организаций, что повлечет необходимость в привлечении дополнительных ресурсов.

- Дальнейшая цифровизация страхового сектора

На текущий момент происходит постепенное оцифровывание страховой отрасли, однако, как отмечают эксперты, в страховом секторе эти процессы могут происходить немного медленнее в силу того, что это довольно консервативный вид бизнеса. Например, сейчас цифровизация затрагивает в основном только первые этапы оформления полиса.

Основными преимуществами цифровизации являются оптимизация процессов, использование big data и клиентской аналитики, что может позволить более обоснованно и справедливо устанавливать цены, увеличить гибкость страховых продуктов, строить более точные прогнозы и ускорить все процессы многократно. В то время как инновации, связанные с цифровизацией, могут привести к большим издержкам, в долгосрочной перспективе это приведет к оптимизации и снижению расходов страховых компаний. Например, снижение административных расходов сектора за первые три квартала 2023 года по сравнению с аналогичным периодом прошлого года связывают как раз с цифровизацией отрасли.

Высокие расходы на разработку ИТ-решений могут привести к тому, что такие инновации будут вводить только крупные страховые компании. Это потенциально может сократить количество страховых компаний, которые могут объединяться, чтобы оптимизировать свои расходы. Возможным решением такой проблемы могут стать маркетплейсы, которые будут размещать предложения всех страховых компаний, повышая таким образом прозрачность и конкуренцию в секторе и снижая издержки потребителей по поиску наиболее выгодных предложений. В частности, данная инициатива как одна из задач описывается в Концепции: «Отдельным направлением развития цифровой инфраструктуры финансового рынка будет стимулирование создания коммерческих финансовых маркетплейсов – площадок-агрегаторов для дистанционной розничной дистрибуции финансовых продуктов (услуг) и регистрации финансовых сделок».

В целом цифровизация остальных этапов страхового процесса, не только получения полиса, а в большей степени получения выплат, может сделать страховые продукты более доступными и привести к росту сектора в ближайшие годы. В этом отношении перемены ожидаются в автостраховании, где с 1 января 2024 года автовладельцы смогут оформлять заявления на получение страховой выплаты онлайн через специальное мобильное приложение с места дорожно-транспортного происшествия. Данная упрощенная процедура (Европротокол) должна привести к сокращению сроков получения страховых выплат, снизить количество обращений в страховые компании офлайн и повысить эффективность предоставления страховой услуги населению.

КЛЮЧЕВЫЕ ПРОБЛЕМЫ СЕКТОРА СТРАХОВАНИЯ

Как уже было отмечено, низкая доля активов страховых организаций к ВВП (2.2%), а также показатель распространения страховых услуг, который многие годы остается на уровне, не превышающем даже 1%, говорят о слабой системной значимости сектора. Несмотря на рост страховых премий и выплат в абсолютном выражении, масштабы отрасли не расширяются, чему есть закономерные причины.

- Низкий спрос на услуги страхования

Такая ситуация во многом складывается из-за невысокого спроса на страховые продукты со стороны населения, который определяется несколькими причинами. Во-первых, в стране наблюдается низкая культура страхования, которая сохраняется в обществе со времен Советского Союза. Люди зачастую считают страховые платежи расходами, которые необходимо выплатить при получении кредита или чтобы избежать штрафов от дорожной полиции. Главные цели и преимущества страхования пока не осознаются большей частью населения. Во-вторых, существует проблема бедности и низких доходов населения, которая усугубилась с повышением инфляции до двузначных размеров после начала войны в Украине, приведшим к падению реальных доходов. Доля продовольственных товаров в структуре расходов домохозяйств превышает 50%, тогда как в развитых странах она не достигает и 10%. Едва ли такая ситуация способствует развитию рынка страхования, поскольку именно доходы во многом определяют спрос на страховые продукты. Это также тормозит развитие новых продуктов, таких как, например, продукты накопительного страхования как инструмент инвестиций и сбережений – люди все еще отдают предпочтение традиционным банковским продуктам.

- Отсутствие стратегического документа по развитию страхового сектора

Несмотря на то, что осенью 2022 года была принята «Концепция развития финансового сектора до 2030 года», вопросам страхования, на наш взгляд, уделено не очень много внимания. Принимая во внимание текущие вызовы сектора и его стагнацию на протяжении многих лет, хорошей инициативой была бы разработка отдельного документа по развитию страхового сектора, который бы учитывал преемственность с другими документами, такими как Концепция или аналитические обзоры АРРФР по внедрению новых стандартов Solvency II.

Например, ранее отдельно принимались Программы развития страхового сектора, в которых определялось текущее состояние, основные проблемы и пути их решения. Так, в 2003 году была принята такая Программа на 2004-2006 гг. Примечательно, что многие проблемы, озвученные в Программе, тянутся во времени и существуют до сих пор. Это касается слабой востребованности страховых услуг, ограниченности предлагаемых услуг, предпочтения банковских продуктов страховым, а также слабой базы статистических данных о деятельности страховых компаний.

- Невысокий уровень капитализации страховых организаций

Невысокий спрос на страхование влияет на то, что несмотря на соблюдение страховыми организациями пруденциальных нормативов, установленных государством, уровень капитала в абсолютном выражении считается довольно низким в контексте международного сравнения. Это, во-первых, ограничивает способность страховых компаний страховать крупные риски, а во-вторых, делает страховые компании более чувствительными к риску непредвиденных убытков.

- Низкий уровень конкуренции и связанные с этим проблемы качества предоставления услуг

Как отмечается в «Концепции развития финансового сектора до 2030 года», в секторе страхования наблюдается недостаточная развитость постпродажного обслуживания онлайн-договоров, отсутствует гибкость в условиях страхования, есть вопросы к качеству и клиентоориентированности страховых услуг. Также часто отмечается проблема ограниченного выбора: существующая линейка довольно ограничена и не включает в себя различные потенциальные страховые продукты. Такая ситуация может складываться ввиду довольно высокой концентрации рынка, особенно в сегменте страхования жизни, где наблюдается коллективное доминирование трех компаний с общей долей в 73% рынка.

Ограниченность страховых продуктов приводит к тому, что в стране остаются риски, которые не застрахованы или требуют надлежащего перестрахования. Например, S&P Global указывает на то, что в мире многократно растут убытки от стихийных бедствий, а учитывая, что Казахстан подвержен рискам землетрясения или засухи, необходимо достаточное перестрахование уже застрахованных рисков, чтобы избежать значимых убытков в будущем.

- Относительно высокая степень регулирования обязательного страхования

В некоторых случаях государство использует директивный подход, который не позволяет рыночным силам полноценно участвовать в ценообразовании и распределении ресурсов. С 2024 года в Казахстане должны изменить подходы по обязательному страхованию гражданско-правовой ответственности владельца транспортного средства – цена полиса, помимо других критериев, будет зависеть от коэффициента определенного региона, который будет умножаться на тариф. Это коэффициент будет зависеть от аварийности региона и определяться ежегодно. Такая мера может привести к росту тарифов в 7 регионах, а в 13 – к снижению. Существуют опасения, что собираемые в таком случае страховые премии не смогут обеспечить достаточное покрытие расходов страховых компаний, и это может привести к уходу некоторых игроков с рынка обязательного автострахования (ГПО автовладельцев). Особенно учитывая, что выплаты автовладельцам по обязательному страхованию гораздо ниже выплат по добровольному. - Недостаток обширных и надежных данных

Поскольку страховой сектор, несмотря на свою важность, не имеет системного значения для экономики Казахстана, как, например, банковский, требования и к качеству, и к количеству данных не такие строгие. В связи с этим, несмотря на наличие этих данных, их надежность вызывает некоторые сомнения, поскольку существуют различия в предоставляемой статистике по страховым и перестраховочным организациям даже в государственных регулирующих сектор органах.

Кроме того, Единая страховая база данных в рамках Государственного кредитного бюро, которая единственная собирает информацию по страховым договорам, не всегда вызывает у участников рынка доверие – возможно, появление частной альтернативы могло бы стимулировать рост качества и надежности этих данных.

Рекомендации и прогноз

В целом страховой сектор Казахстана показывает рост за 9 месяцев текущего года, особенно по таким видам страхования, как страхование от несчастных случаев, добровольное автострахование. Страховому сектору удалось показать неплохие финансовые результаты в том числе благодаря увеличению инвестиционного дохода и оптимизации расходов страховых компаний. Однако остаются проблемы, которые тормозят дальнейшее развитие страхового сектора и мешают ему стать системно значимым в Казахстане, предоставляя дополнительные возможности повышения благосостояния населения и защиты его имущественных интересов.

Основную проблему – недостаточный спрос на страховые услуги – необходимо решать через повышение финансовой грамотности населения и их осведомленности о страховых продуктах рынка. Эта задача отражена в Концепции, и она действительно требует много времени на массовое формирование знаний о финансовых продуктах, а потому постоянной работы по повышению информированности о них.

Кроме этого, со стороны страховых компаний необходима работа по расширению линейки продуктов страхования, которая сейчас не покрывает некоторые риски, актуальные в условиях нашей страны – например, стихийных бедствий и других катастрофических событий. Такие риски могли бы страховаться не одной страховой компанией, а несколькими в составе страховых пулов, создание которых возможно с 2018 года, но до сих пор не распространено. АРРФР уже обозначило эту проблему как приоритетную в ближайшем будущем, для решения которой необходимо построение полноценной системы защиты от катастрофических рисков.

Государство, в свою очередь, помимо адвокатирования страхования и его преимуществ – очень важной и фундаментальной работы по повышению значимости страхового сектора и росту спроса на его услуги – должно проводить работу по выстраиванию благоприятной инфраструктуры в секторе. Это касается повышения стандартов по качеству статистических данных сектора, содействие активной цифровизации отрасли, а также осторожного подхода при внедрении новых элементов регулирования.

Драйвером дальнейшего развития страхового рынка должна стать цифровизация сектора, которая способствует развитию соответствующей инфраструктуры, упрощению и ускорению бизнес-процессов, снижению долгосрочных издержек и распространению новых продуктов. Так, в 2024 году планируется внедрение Европротокола, который позволит оформлять заявки на страховые выплаты при ДТП, не привлекая дорожную полицию, через специальное приложение. Вместе с тем есть опасения, что новые тарифы по обязательному автострахованию (ГПО автовладельцев) могут еще больше повысить коэффициент убыточности для страховых компаний и сделать эту категорию страхования нерентабельной.

По добровольным категориям страхования жизни ожидается дальнейшее развитие продуктов, которые в текущем году расширились за счет нового инструмента – страхования жизни в рамках Государственной образовательной накопительной системы. Учитывая его преимущества по сравнению с банковским депозитом на образование, вероятно в следующем году, по мере большей информированности, его популярность должна будет вырасти.

В целом динамика по страхованию жизни в последние два года сильно замедлилась из-за сокращения аннуитетного страхования, которое к концу этого года, как мы ожидаем, снизится на 40% г/г. Таким образом, за два года к концу 2023 года оно сократится приблизительно на 70% – основная причина кроется в высокой базе 2021 года, когда появилась возможность изымать пенсионные накопления и использовать их на приобретение пенсионных аннуитетов. Сокращению также способствовала возможность отдавать пенсионные накопления в доверительное управление управляющим инвестиционным портфелем, что также снизило популярность пенсионных аннуитетов. В следующем году мы предполагаем, что снижение аннуитетного страхования прекратится, поскольку прилагаются усилия – так, супругам теперь можно объединять пенсионные накопления для обеспечения пожизненных выплат им обоим в рамках пенсионного аннуитета.

Динамика по остальным классам страхования жизни во многом будет зависеть от состояния банковского сектора, спроса на банковские продукты и необходимости страховать риски банковских клиентов. Банковский канал продаж может значительно стимулировать рост добровольных видов страхования жизни, оформляемых при приобретении недвижимости. Недавно была анонсирована очередная программа льготного ипотечного кредитования «9-20-25», которая, увеличив количество сделок по покупке недвижимости, простимулирует соответствующие классы страхования. Тем не менее, мы не ожидаем такого значительного увеличения по страхованию жизни в 79%, как наблюдалось в 2021 году, поскольку такой рост был вызван шоками из-за возможности использовать пенсионные накопления на покупку недвижимости и из-за одновременно действовавших льготных программ кредитования. По нашему мнению, страхование жизни к концу текущего года вырастет на 12% г/г, а в следующем году покажет более динамичный рост приблизительно на 20-25%, более свойственный этому классу страхования.

В секторе общего страхования основным драйвером роста будет оставаться добровольное имущественное страхование, которое занимает наибольшую долю и которое к концу текущего года, мы считаем, покажет рост в 25% г/г. Данный класс страхования стабильно растет в последние годы, и вероятно сохранит рост на уровне примерно 20% в следующем году. Между тем в последние годы стремительно развивается добровольное автострахование, которое растет высокими темпами и практически сравнялось с обязательным автострахованием (ГПО автовладельцев). Банковское льготное кредитование на рынке продажи автотранспорта также может послужить источником роста добровольного автострахования, как это уже случилось в текущем году. Кроме этого, ожидается дальнейший рост страхования профессиональной ответственности, которое показало внушительной рост за 9 месяцев текущего года благодаря вмененным видам страхования. Между тем премии по обязательному автострахованию могут даже снизиться в следующем году, поскольку применение коэффициентов, которое планируется внедрить, должно сократить тарифы в 13 регионах страны. С учетом стабильного роста имущественного страхования и развития добровольного автострахования, мы предполагаем, что страховые премии по общему страхованию могут вырасти в интервале 20%-30%.

Интересная динамика наблюдается на рынке перестрахования – сокращаются темпы роста премий, передаваемых местными страховыми компаниями, и растут премии, принимаемые казахстанскими компаниями. Это может быть свидетельством того, что на российском рынке наблюдаются ограничения – все страховые компании России были лишены международных рейтингов, и Казахстан в таком свете может стать новым региональным лидером по перестрахованию.

Мадина Кабжалялова – Аналитический центр

При использовании материала из данной публикации ссылка на первоисточник обязательна.