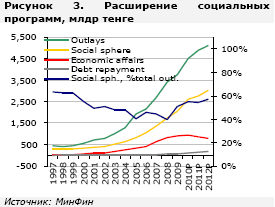

Расширение социальных программ

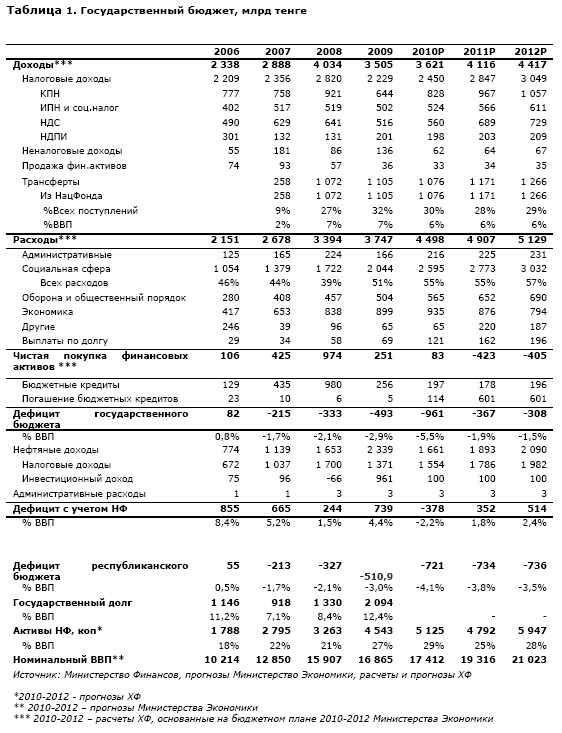

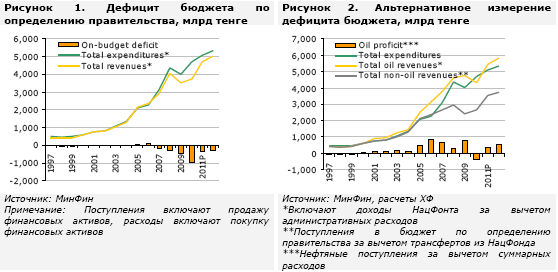

В 2009г бюджетные расходы снизились за год на 8,5% (Рис 1-2) на фоне значительного сокращения административных затрат (-26%, за год), приобретения финансовых активов (-75%), увеличению выплат по госдолгу (+20%) и снижению налоговых доходов (-21%). Социальные расходы выросли на 19%, расходы на оборону и общественный порядок увеличились на 10%, и расходы на экономику выросли на 7%.

Правительство оправдывает расширение социальных программ (которые включают расходы на образование, здравоохранение, социальное обеспечение и культурное развитие) нехваткой человеческих ресурсов, что ставит под угрозу планы по индустриализации страны. Правящая партия Нур Отан пришла к власти с программой, требующей увеличения затрат на образование до 5-7% ВВП с 2,3% в 2007г и на здравоохранение до 4% ВВП с 3,5% в 2007г. В период 2005-2009гг расходы на социальные программы росли, в среднем, на 30% в год, замедлившись до 20% в 2009г (Рис 1).

В 2009г, социальные программы охватили 51% всех государственных расходов, включая покупку финансовых активов, в сравнении с 41% в 2005г. Мы ожидаем продолжения расширения социальных программ темпами выше средних. Согласно министру экономики, Бахыту Султанову, госбюджет на 2010-2012гг будет социально ориентированным как никогда. Рост зарплат бюджетников уже запланирован на 1-ое полугодие 2010г.

Также ориентация на социальную сферу может способствовать поддержанию низкой безработицы. В 2009г правительство запустило программу общественных работ «Дорожная карта». Она помогла переквалифицировать и найти работу 400 тыс безработных (5% экономически активного населения), во что было вложено $1,5 млрд. Впоследствии, уровень безработицы к концу 2009г составил рекордно низкие 6,3%.

В 2010г правительство продолжит «Дорожную карту», хотя и в меньших масштабах. В 2010г правительство ожидает трудоустроить 200 тыс работников, что обойдется бюджету в $845 млн. Согласно президенту Назарбаеву, программа будет нацелена на создание постоянных рабочих мест за счет развития малого и среднего бизнеса. В 2009г. она создавала больше сезонных рабочих мест, таких как ремонт дорог, школ и больниц.

Растущая зависимость от нефтедоходов

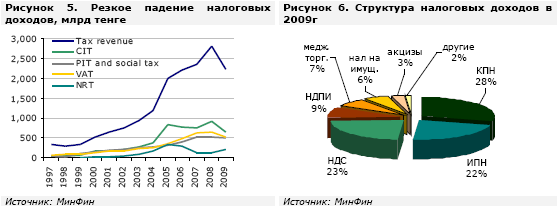

Расширение фискальной политики в среднесрочной перспективе будет сдержана нехваткой налоговых доходов (Рис 5-6). Как было обещано, в 2009г правительство сократило сбор налогов, что совпало с сокращением налогооблагаемой базы. Это заставило правительство взять дополнительные средства из Национального Фонда.

Сокращение налогов 2009 года было разработано в начале 2008г с целью перенести налоговую нагрузку с недобывающего сектора на добывающий и сократить уклонение от налогов. В 2009г корпоративный подоходный налог был сокращен с 30% до 20%, НДС был сокращен с 13% до 12%. Роялти на минеральные ресурсы был заменен на налог на добычу природных ископаемых (НДПИ), который зависит от рыночных цен, тогда как роялти зависел от стоимости извлечения полезных ископаемых.

В результате, налоговые доходы за 2009г упали за год на 21%. Основной причиной падения были КПН (-30%), НДС (-20%), индивидуальный подоходный налог и социальный налог (-3%) и налоги с международной торговли (-64%). НДПИ вырос на 53%, и налоги на имущество выросли на 19%.

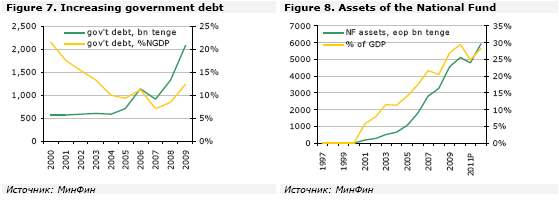

В 2007г правительство отложило $2,2 млрд средств НацФонда, или 9% всех доходов, на бюджетные расходы. Эти средства, называемые гарантированными трансфертами, могут использоваться в размере до 1/3 НФ только для инвестиционных нужд. Однако, в 2008г правительство было вынуждено использовать еще около $5 млрд незапланированного целевого трансферта над $4 млрд гарантированного трансферта. В 2009г гарантированный трансферт из НФ составил $7,4 млрд или 32% суммарных доходов и 7% ВВП, что и поддержало бюджетные расходы.

В среднесрочной перспективе мы ожидаем медленного восстановления налоговых доходов, которых будет недостаточно для покрытия бюджетных расходов. В тоже время правительство будет потреблять нефтяные доходы в пределах 6-7% ВВП, замедляя рост активов НацФонда.

Растущий государственный долг

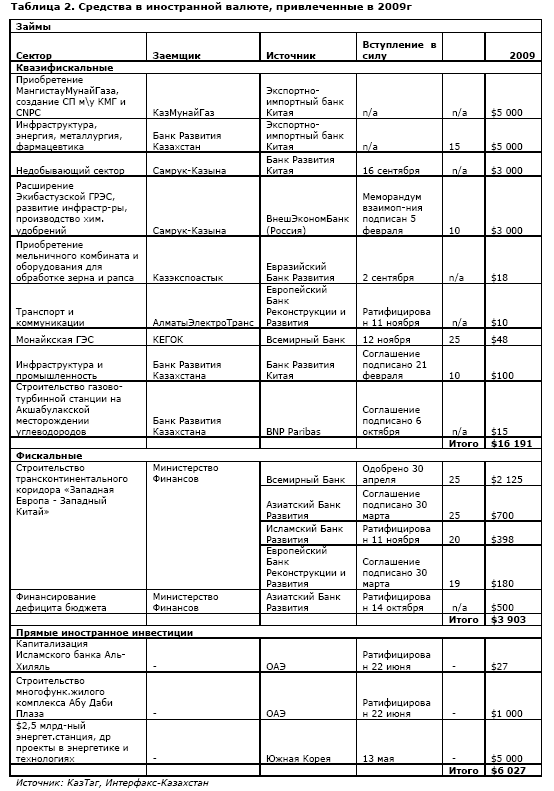

Даже нефтяные доходы не обеспечат полного покрытия фискальных расходов. В 2009г бюджетный дефицит, по определению правительства, составил $3,3 млрд или 2,9% ВВП. В 2009г государственный долг вырос на 60% до $14 млрд, 85% которых были привлечены на внутреннем рынке. Выплаты долга выросли только на 20% до $1,3млрд.

В среднесрочной перспективе мы ожидаем дальнейшего роста государственного долга в свете медленного восстановления поступлений в бюджет и продолжения роста расходов. Так в 2010г Министерство Финансов планирует выпуск гособлигаций на сумму свыше $4 млрд. Мы предполагаем, что большую часть средств составят внешние займы.

Хотя внутренний государственный долг увеличивается, стоимость долга не растет. Средняя ставка вознаграждения долгосрочных займов составляет 5,2%. Пенсионные фонды, которые держат около 65% всего госдолга, вынуждены их приобретать для выполнения пруденциальных мер. Пенсионным фондам пришлось увеличить долю гособлигаций в своих портфелях до 20% с 1 апреля 2009г и до 30% с 1 октября 2009г. Мы предполагаем, что в среднесрочной перспективе минимум не будет повышен.

Большая часть дефицита бюджета может быть покрыта внешними займами. В 2009г правительство уже привлекло $3,4 млрд на развитие инфраструктуры и $0,5 млрд на финансирование дефицита бюджета. В 2010г правительство может выпустить еврооблигации на сумму $500 млн, согласно Министру Финансов, Болату Жамишеву. Однако, если переговоры правительства с Всемирным Банком, по получению $1 млрд, будут успешными, то размещение еврооблигаций не понадобится.

В 2009г правительство предложило новый вид гособлигаций, привязанных к курсу доллара и нацеленных на физических лиц. Однако, основная цель программы была дедолларизация и ремонетаризация экономики, нежели мобилизация средств населения. 21 октября 2009г правительство осуществило первый выпуск таких облигаций. В течение месяца, правительство разместило $64 млн (или 0.5% всего государственного долга) с средним сроком погашения в 3 года и средней ставкой вознаграждения 7,5%. Программа вряд ли станет значительным источников финансирования в силу высокой стоимости, низкого спроса и конкуренцией с банковскими депозитами.

Беспрецедентный рост квазифискальных программ

План индустриализации на 2010-2020гг требует огромных инвестиций в промышленность уже в среднесрочной перспективе. Большая часть индустриальных проектов находится под управлением национального фонда благосостояния (НФБ) Самрук-Казына и направлена в стратегические сектора экономики, такие как промышленность, энергетику, инфраструктуру и сельскую промышленность.

Согласно главе НацБанка, Григорию Марченко, в 2009г Казахстан привлек более $22 млрд внешних займов. По нашим расчетам, $16,2 млрд из них составляют средства, привлеченные квазифискальными органами (Таб 2).

Данные средства будут использованы главным образом в производстве нефти и газа (30%) и развитии инфраструктуры, энергетической промышленности и металлургии (30%). 20% будут направлены на капиталоемкие проекты без дальнейших пояснений. Только 20% будут направлены на сектора, не занимающиеся добычей природных ископаемых.

В 2010г СК планирует инвестировать в стратегические проекты около $600 млн, в основном в энергетический сектор. В них входит строительство Монайкской ГЭС и 3-его энергоблока Экибастузкой ГРЭС-2, а также подготовку к строительству Балхашской ТЭС. В 2009г инвестиции СК составили $140 млн.

Фискальная политика в среднесрочной перспективе

- Рост бюджетных затрат, особенно социальных программ. Это должно сохранить рост зарплат широкого круга бюджетников и низкий уровень безработицы. Эти планы зависят от темпа восстановления ненефтяных налоговых доходов, который, по нашему мнению, будет медленным, и в меньшей степени от способности правительства привлекать займы.

- Рост квазифискальных затрат на индустриальное развитие. Это предполагает рост промышленного производства, растущую интеграцию Казахстана в международную торговлю через развитие инфраструктуры, рост спроса на труд и последующий рост зарплат. Резкий рост квазифискальных расходов приведет к росту внешних займов.