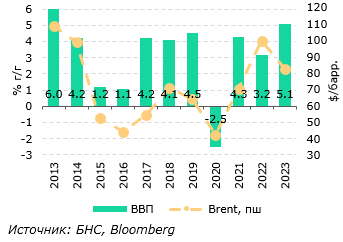

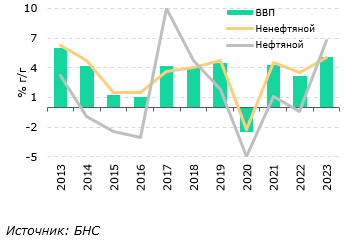

2023 год стал годом рекордов прошедшей декады по экономическому росту. Впервые за последние 10 лет темп роста экономики перевалил за 5% рубеж и составил 5.1%. Основным драйвером послужила экспансионистская фискальная политика правительства со значительной долей госрасходов, финансируемых за счет трансфертов из Нацфонда. Это позволило нарастить инвестиции в основной капитал, которые также стали рекордными с 2013 года. Инвестиционный бум, однако, наблюдался не в привычном нефтяном секторе, а в коммунальной сфере и транспортной инфраструктуре, которые многие годы деградировали из-за низких тарифов, устанавливаемых государством. Благодаря высокому росту ВВП и укреплению тенге увеличился и его размер на душу населения до $13.2 тыс., приблизившись к исторически самому высокому значению 2013 года в $13.9 тыс.

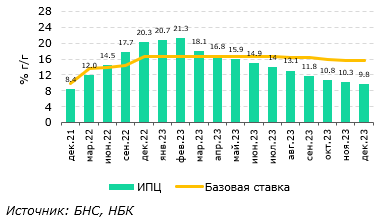

Вместе с тем инфляция в конце 2023 года наконец упала до однозначного уровня – 9.8%, которая сократилась в два раза по сравнению с началом года. Жесткая монетарная политика Нацбанка с небольшим смягчением во второй половине года, курс тенге, который к концу года укрепился сильнее, чем по итогам 2022 года, а также относительно благоприятная глобальная ценовая динамика смогли значительно замедлить рост цен, несмотря на многочисленные проинфляционные факторы в виде существенных вливаний в бюджет денег из Нацфонда, роста цен на ЖКУ, ГСМ, а также восстановления потребительского спроса.

В то время как основные макроэкономические показатели выглядят весьма оптимистично, факт того, что уровни многолетней давности только восстанавливаются, говорит в пользу «потерянного десятилетия» для экономики страны. Кроме того, слабая трансмиссия экономического роста в заработные платы и доходы населения, ресурсная структура экономики делают такой рост очень неустойчивым и подверженным большим рискам при возникновении негативных внешних шоков, например, резкого падения цен на энергоресурсы или усиления военных конфликтов в регионе.

ОСНОВНЫЕ ПОЛОЖЕНИЯ

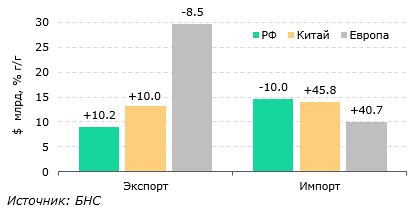

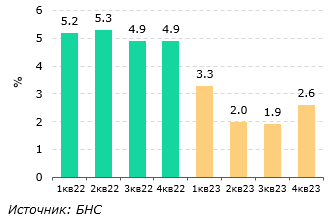

Рекордный рост экономики снова произошел за счет роста госрасходов. Таргетирование высоких темпов экономического роста со стороны правительства дало свои результаты – по итогам 2023 года экономика в реальном выражении выросла на 5.1% после скромных 3.2% прошлого года. Такому сценарию между тем препятствовали некоторые факторы. Во-первых, среднегодовые нефтяные котировки в 2023 г. упали на 17% в ответ на замедление глобального восстановления экономики. Во-вторых, снизились объемы экспорта – на 8.5% за 11М2023, в то время как импорт, наоборот, нарастил свои значения на 20% – то есть, торговое сальдо показало сокращение. Такая ситуация действительно оказывала влияние на темпы роста ВВП, особенно в 3 квартале, когда он замедлился с 5.3% во 2 полугодии до 4.9%.

Однако заметному оживлению экономики к концу 2023 года способствовали значительные нефтяные инъекции – непредусмотренная ранее покупка акции НК «КазМунайГаз» на сумму Т1.3 трлн, вероятно, стала решающим фактором в обеспечении итогового рекордного роста с 2013 года, когда он составил 6%. Кроме того, в течение всего года вливания из Нацфонда в бюджет обеспечивали финансирование расширяющихся государственных расходов, что сыграло решающую роль в увеличении инвестиций в основной капитал на 13.7% по итогам года. Наиболее активный рост наблюдался в таких сферах, как ИТ, консалтинг, торговля, транспортная и коммунальная инфраструктура. На наш взгляд, объем инвестиций продолжит увеличиваться и в 2024 году, а ключевым драйвером роста станут крупные инфраструктурные проекты государства в сфере ЖКХ и логистики.

Также падение цен на нефть в какой-то мере нивелировалось наращиванием объемов добычи нефти и газа на 6.8% по сравнению с 2022 г. Поэтому в 2023 году положительный импульс получили все отрасли экономики, и только сельское хозяйство показало отрицательную динамику. Кроме инвестиций в основной капитал двузначные темпы прироста также показали строительство (13.3%) и внутренняя торговля (11.3%).

Завышенные прогнозы по доходам республиканского бюджета оказались критичными для состояния госфинансов в 2023 г. Со второй половины года дефицит систематически превышал Т2 трлн. В результате с октября в бюджет начали поступать средства от продажи акций КМГ Нацфонду по Т500 млрд в октябре и ноябре и Т300 млрд в декабре. Это позволило стабилизировать бюджет.

10%-е недопоступление по налогам, относительно плана, в частности по КПН и НДС в номинальном выражении превысило Т1.3 трлн и как раз соответствовало размеру дополнительных изъятий из Нацфонда. Как следствие недобора налоговых поступлений размер дефицита республиканского бюджета составил Т3.1 трлн и превысил Т2.4 трлн в 2022 г. С учетом дополнительных средств из Нацфонда, которые по своей сути являются нефтяными доходами, ненефтяной дефицит по итогам прошлого года вновь существенно расширился и по нашей оценке, превысил Т10 трлн (-Т8.6 трлн в 2022 г.). Таким образом, из Нацфонда в бюджет в прошлом году поступила рекордная сумма в Т5.3 трлн, что несомненно поддержало внутренний спрос, однако пошло в основном на текущее потребление, что не улучшило качественные характеристики экономического роста.

По нашим прогнозам, при отсутствии дополнительного внебюджетного стимулирования, рост экономики в 2024 году сложится на уровне 4.5%, чему будут способствовать дальнейшая стабилизация инфляции и снижение базовой ставки, а также крупные инфраструктурные проекты государства. Умеренные прогнозы по росту в текущем году обусловлены отсрочкой запуска проектов будущего расширения на месторождении Тенгиз. В то же время сохраняются риски со стороны России ввиду продолжающихся санкций, что также может негативно повлиять и на Казахстан.

Инфляция вернулась к довоенным уровням, но реальные доходы все равно падают. Уровень инфляции упал в два раза к концу года – с 20.3% в 2022 г. до 9.8% в декабре, но в среднегодовом выражении составил 14.8%, что практически эквивалентно прошлогоднему рекордному показателю. Высокий рост цен в 4 квартале больше всего наблюдался в секторе услуг – тарифы ЖКХ выросли сразу на 6.2% в ноябре. Несмотря на дезинфляционные процессы и рост ВВП, реальные доходы населения в октябре и ноябре упали на целых 3.2% и 2.5% г/г соответственно – роста заработных плат и других доходов недостаточно для того, чтобы компенсировать потери от инфляции. Тем не менее, домохозяйствам удалось немного улучшить структуру и объемы потребления – доля непродовольственных расходов растет, темп прироста потребления опережает инфляцию, а розничная торговля продолжает расширение на фоне восстановления потребительского спроса, который финансируется не только слаборастущими зарплатами, но и доступным потребительским кредитованием.

НБК последовательно снижает базовую ставку. В отчетном периоде Нацбанк продолжил цикл смягчения монетарной политики, последовательно снизив уровень базовой ставки до 15.75% в конце ноября 2023 года, а затем до 15.25% в конце января текущего года. Темпы потребительской инфляции продолжают замедляться: по итогам декабря 2023 года инфляция впервые с февраля 2022 вновь стала однозначной и составила 9.8%, из-за чего базовая ставка остается высоко-положительной в реальном выражении. В то же время сохраняются проинфляционные риски, связанные, прежде всего, с фискальным стимулированием за счет внебюджетного финансирования экономики из средств Нацфонда, ростом внутреннего спроса и высокими инфляционными ожиданиями. В связи со снижением инфляции в текущем году НБК рассматривает дальнейшее понижение базовой ставки. Ключевым условием для подобного снижения ставки, на наш взгляд, будет проведение разумной фискальной политики и соблюдение контрциклических бюджетных правил. Таким образом, при отсутствии новых внебюджетных вливаний из НФ и внешних шоков, мы считаем, что в 2024 году годовые темпы инфляции будут замедляться, что создает НБК необходимое пространство для дальнейшего ослабления денежно-кредитных условий. По нашим прогнозам, на фоне стабилизации мировой экономики и снижения давления на внутренние цены, уровень инфляции к концу 2024 года составит 8.5%, а оптимальным уровнем базовой ставки в таком случае, на наш взгляд, будет 12%, что приведет ее реальное значение к 3-4%.

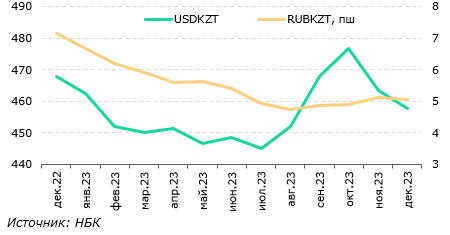

Среднегодовой курс тенге сильно укрепился после покупки Нацфондом акций КМГ. В течение 4 квартала 2023 г. несколькими траншами осуществлялись валютные трансферты из Нацфонда в счет оплаты акций НК «КазМунайГаз» на общую сумму Т1.3 трлн. Несмотря на отсутствие других предпосылок по укреплению курса национальной валюты – котировки нефти не выросли, а даже снизились, объемы импорта увеличились – такой большой шок предложения валюты повернул вспять девальвационные процессы с курсом 476.7 тенге за доллар в октябре до 457.8 в конце 2023 года, что даже ниже итога 2022 года. В то время как укрепление тенге положительно сказывается на инфляции, сокращая ее через импортный канал, такие нерыночные интервенции дестабилизируют валютный рынок, смещая его равновесие и просто откладывая девальвационные и инфляционные процессы. В ближайшие месяцы еще возможно дальнейшее укрепление тенге на фоне значительных изъятий из Нацфонда в январе 2024 г. для финансирования бюджета. При неизменности текущих внешних условий и отсутствия подобных мер госполитики по изъятию средств Нацфонда на покупку акций компаний квазигоссектора курс национальной валюты, вероятно, будет постепенно слабеть.

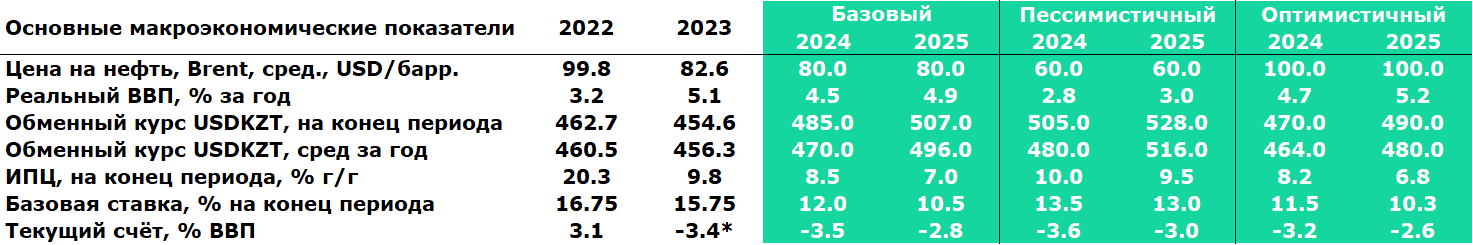

Примечание: *оценка

РОСТ ЭКОНОМИКИ ПРЕОДОЛЕЛ НОВЫЙ РУБЕЖ В 5%

После умеренного роста в третьем квартале экономика заметно оживилась в последнем квартале 2023 года, благодаря чему рост ВВП составил 5.1%. Вливание из Нацфонда дополнительных непредусмотренных средств в размере Т1.3 трлн в экономику, восстановление нефтедобычи наряду с параллельным ростом торговой активности стали драйверами ускорения деловой активности к концу года. В целом стоит отметить и низкую базу прошлого года с ростом ВВП всего на 3.2%, что также сыграло значимую роль в достижении экономикой рекордного с 2013 г. роста.

Внешнеэкономические условия отягощались геополитической нестабильностью и высокими ставками ключевых центробанков. В результате глобальная экономика вновь замедлилась, что угнетающе повлияло на рынок углеводородов, где цены на нефть в прошлом году упали на 17%. Таким образом, условия торговли для страны сложились заметно хуже, что увело экспортные доходы в минус. Внутренние проблемы экономики, включавшие энергетический кризис – удорожание ГСМ и сбои в энергосистеме страны, а также плохой урожай – существенно ограничили темпы разогнавшейся экономики.

Большие нефтяные инъекции в прошлом году сыграли решающую роль в увеличении инвестиций в основной капитал, которые на этом фоне ускорили рост до 13.7% после довольно высокого значения 2022 г. в 9.2%. При этом рост инвестиций был наивысшим с 2008 г., не считая 2018 г., когда он составил 17.5%. Вес инвестициям как драйверу экономического роста придал еще и тот факт, что их размер в долларовом эквиваленте достиг $39.5 млрд – второго по величине показателя за всю историю страны. Ранее самый высокий объем инвестиций был достигнут в 2013 г. и составил $39.9 млрд. Инвестиционный бум в республике в прошлом году примечателен еще и своим составом. Если ранее инвестиционную активность в значительной мере определяли вложения нефтяного сектора, то в прошлом году на первый план вышли инвестиции в коммунальную сферу и транспортную инфраструктуру, где основную роль сыграли бюджетные ассигнования в размере почти Т3 трлн из общей суммы в Т18 трлн.

В свою очередь, иностранные прямые инвестиции в прошлом году заметно сократились, на что в том числе влияла возросшая стоимость заимствования на рынках капитала. Так, за 9М2023 г. их чистый приток в страну сложился на уровне всего в $4.2 млрд, против $6.1 млрд в предыдущем году. При этом с учетом объемов реинвестированной прибыли в размере $6.8 млрд нетто приток оказался вновь отрицательным. Такая стойкая тенденция отрицательного притока капитала в республике наблюдается с 2018 г.

Как известно, госполитика в сфере ценообразования долгие годы базировалась на обеспечении низких тарифов, не покрывавших издержки госмонополий, что привело к деградации сетевой инфраструктуры. В результате государству в спешном порядке пришлось мобилизовывать ресурсы для капитальной модернизации отрасли. Это, в свою очередь, будет поддерживать соответствующие инвестиции в ближайшие годы при параллельном повышении тарифов до более рыночных уровней. В то же время приходится констатировать, что спрос на кредиты банков остается недостаточным. Доля кредитов в инвестиционном процессе упала с 3.2% до 2.5%.

Несмотря на августовский обвал курса нацвалюты, в целом за год тенге укрепился, впервые с 2017 г. найдя поддержку со стороны увеличения предложения валюты из Нацфонда. Отчасти укреплению нацвалюты в конце года также поспособствовало усиление рубля против доллара США. Но курсы доллара к рублю и тенге все же менялись в разных пропорциях, что усилило позиции тенге к рублю. Укрепление нацвалюты также положительно повлияло на темпы инфляции, которые упали до однозначных значений. В совокупности эти факторы вместе с бюджетной накачкой экономики подогрели внутренний спрос, простимулировав инвестиции компаний и потребление домохозяйств.

Несмотря на снизившиеся доходы от продажи нефти, в целом нефтяной сектор внес весомый вклад в рост экономики страны в ушедшем году в связи с увеличением объемов добычи углеводородов. По нашей оценке, вклад сектора в рост ВВП составил порядка 0.5 пп. При этом нефтедобыча в стране неуклонно сокращалась с 2019 г. тем самым, она довольно заметно «тормозила» общий показатель. В таких условиях динамику ненефтяных секторов спасало непрерывное вливание средств Нацфонда, которые с 2020 г. в среднем превышали $10 млрд в год.

Рис. 1. ВВП и цены на нефть

Рис. 2. Динамика ВВП по компонентам

Внешняя торговля для Казахстана в прошлом году сложилась неблагоприятной из-за падения нефтяных котировок, в то время как импорт растет второй год подряд на 20%. Объемы экспортной выручки страны за 11М2023 г. сократились на 8.5% г/г до $71.3 млрд. Экспорт в страны Европы, на которые приходится более 40% всей выручки республики, упал на те же 8.5% г/г. По 10% прибавил экспорт товаров в Китай и РФ. Кроме того, существенное сокращение экспорта наблюдалось по Южной Корее (-16.6% г/г) и Турции (-18.5% г/г). Объемы импорта товаров расширились по всем основным странам – торговым партнерам, причем высокими двузначными темпами, достигнув $54.6 млрд. При этом поставки в Казахстан из РФ продолжили заметно сокращаться. Несмотря на сокращение торгового сальдо, определенные выгоды Казахстан получил за счет реэкспорта товаров в РФ. Так, с 2021 года объемы экспорта в соседнюю страну возросли более чем на 40%.

Значимым изменением во внешней торговле в 2023 г. стало перемещение Китая на вторую позицию после стран Европы по объему товарооборота с Казахстаном. Доля Китая повысилась с 17.9% до 21.7%, тогда как доля РФ уменьшилась с 19.8% до 18.7%. Данная тенденция, скорее всего, продолжится в обозримой перспективе, так как санкции Запада в отношении РФ вводятся надолго и, соответственно, структура импорта из РФ продолжит меняться в сторону менее сложных товаров с сопутствующим падением объемов. Опасения по поводу вторичных санкций также повлекут постепенное сворачивание и экспорта в РФ.

Рис. 3. Внешняя торговля с основными партнерами за 11М2023 г.

2023 год отметился новым рекордом в сфере демографии – население страны перешагнуло знаковую отметку в 20 млн в конце года. В среднем каждые 4 года население республики прибавляет по 1 млн человек. Естественно, что рост населения вносит свой вклад в рост экономической активности, расширяя предложение рабочей силы и внутренний спрос. Напомним, что численность населения страны после спада в 90-е стабилизировалась только в начале 2000-х. Она затем поступательно перешла к росту и достигла докризисный уровень примерно в 2010 г.

Текущее увеличение населения еще раз заставляет задуматься о необходимости обеспечения более качественного роста экономики и ухода от устаревшей ресурсной модели экономики. Об этом, кстати, также говорят цифры по росту населения, которые по большому счету растут только в нефтяных регионах и трех крупнейших городах страны. В то время как количество занятых в обрабатывающей промышленности страны за последние 10 лет выросло всего на 56 тыс. Так, по нашей оценке, ВВП на душу в прошлом году составил порядка $13.2 тыс., что пока не достигает показателя 2013 г. в $13.9 тыс. – здесь впору говорить о «потерянном десятилетии» для экономики страны.

В 2024 году сохранение тенденции стабилизации инфляции, продолжение цикла смягчения денежно-кредитной политики, реализация инфраструктурных проектов государства окажут поддержку экономике. Вместе с тем сроки запуска проекта будущего расширения в месторождении Тенгиз откладывается практически на год – с июня 2024 до 2 квартала 2025 года. Также сохраняются высокие геополитические риски со стороны России – запас прочности ее экономики к санкционным ограничениям истощается и может привести к существенной девальвации рубля и серьезным кризисным явлениям, которые все еще способны оказать негативное влияние на экономику Казахстана. В этом свете мы не разделяем прогноз правительства по росту экономики в 2024 году в размере 5.3% и считаем, что он сложится заметно ниже на уровне 4.5%.

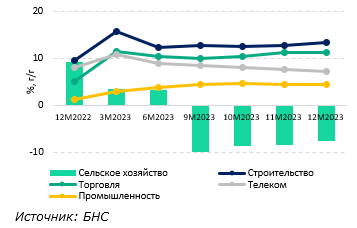

ДИНАМИЧНЫЙ РОСТ ВО ВСЕХ ОТРАСЛЯХ ЭКОНОМИКИ КРОМЕ СЕЛЬСКОГО ХОЗЯЙСТВА

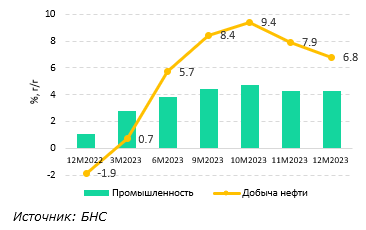

На фоне устойчивого внешнего спроса и общего оживления экономики Казахстана в январе-декабре 2023 года было отмечено увеличение объемов выпуска промышленности на 4.3% г/г по сравнению со скромными 1.1% г/г за аналогичный период 2022 года. Основное влияние на наращивание динамики выпуска в промышленности оказал горнодобывающий сектор (+4.6%). В то время как снизились объемы добычи угля (-5.5%) и железных руд (-6.5%), импульс отрасли придал значительный рост объемов выпуска сырой нефти (+6.8%) и природного газа (+10.5%). В целом удельный вес объемов добычи нефти продолжает оставаться значимым в общем объеме промышленного производства.

Несмотря на взятые обязательства в рамках ОПЕК+ по добровольному сокращению добычи, перебои в поставках электроэнергии от Мангистауского атомного энергетического комбината (МАЭК) в июле-августе, а также ремонтные работы на крупнейших нефтегазодобывающих предприятиях, общий объем добычи нефти и газового конденсата составил 89.98 млн тонн, увеличившись таким образом на 5.7 млн тонн по сравнению с 2022 годом. Среднегодовые нефтяные котировки в 2023 году скорректировались на 17% в меньшую сторону по сравнению с 2022 годом, но, тем не менее, находились на комфортных для страны уровнях. В целом, по оценкам, за 2023 год средняя стоимость нефти марки Brent сложилась на уровне $82.6 за баррель. Согласно прогнозу социально-экономического развития (ПСЭР), а также операционному плану Министерства энергетики РК в 2024 году объем добычи нефти составит 95.4 млн тонн, тогда как недавно правительством озвучивался уровень в 90.3 млн тонн. Мы склоняемся ко второму варианту, и в базовом сценарии ожидаем меньший прирост ввиду переноса сроков запуска проектов будущего расширения на Тенгизе.

После устойчивой тенденции снижения с 2019 года (-6% в 2022 г. по сравнению с 2019 г.) по итогам 2023 года объем добычи газа составил 58.8 млрд м3, что на 10.5% больше, чем за аналогичный период прошлого года. Отметим, что это является позитивным событием, учитывая имеющиеся риски возникновения дефицита газа в стране. Этому способствовали общий рост объема добычи нефти, а также принимаемые в последние годы меры по увеличению производства.

Темпы роста в обрабатывающей промышленности (+4.1% г/г) в прошлом году также оказались неплохими. Сдерживающими факторами на динамику валового выпуска отрасли выступили спад в производстве фармацевтической продукции (-9.2% г/г), металлургии (-0.2% г/г), а также замедление темпов выпуска в химической промышленности (с 10.2% г/г до 0.2% г/г), производстве напитков (с 11.2% г/г до -0.2% г/г), нефтеперерабатывающей промышленности (с 1.8% г/г до 0.3% г/г) и ряде других отраслей. При этом отмечается интенсивный рост производства автомобилей (+36.8%), электрического оборудования (+34.3%), компьютеров (+24.6%) и машиностроения (+25.4%).

Рис. 4. Динамика выпуска по отраслям

Рис. 5. Динамика промпроизводства и нефтедобычи

Помимо промышленности, умеренные темпы роста отмечались в сфере транспорта (+6.9% г/г), которые оказались ниже, чем 10.1% г/г в 2022 г. Отмечается значительное увеличение объемов перевозки воздушным транспортом на 20.7% г/г второй год подряд (+16.5% в 2022 г.). Сектор телекоммуникаций также вырос на 7.1% г/г, в большей степени за счет услуг сети интернет (+16.2% г/г). Строительная отрасль показала двузначный рост в 13.3% г/г (+9.4% г/г по итогам 2022 года). Основным драйвером в отрасли были строительство и ремонт сооружений (+26.4%г/г) и жилых зданий (+7% г/г), где весомый вклад внесли расходы из бюджета. Внутренняя торговля также показала двузначный рост на уровне 11.3% г/г (+5% г/г в 2022 г.).

Сельское хозяйство стало единственной отраслью, которая показала отрицательную динамику по итогам 2023 года. Валовый выпуск продукции снизился на 7.7% (+9.1% г/г в 2022 г.) главным образом из-за спада производства продукции растениеводства в связи с неблагоприятными погодными условиями, высокой базы 2022 г., нашествием на посевы в ряде регионов саранчи и сайгаков. Полное обеспечение внутреннего рынка было достигнуто за счет собранного урожая с учетом переходящих остатков прошлого года.

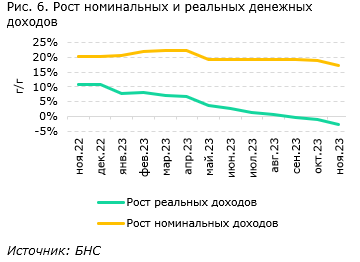

РЕАЛЬНЫЕ ДОХОДЫ НАСЕЛЕНИЯ СНОВА В МИНУСЕ

В четвертом квартале незначительный рост номинальных доходов не смог компенсировать инфляцию, которая хоть и замедлилась к концу года, но все же оставалась на двузначном уровне. В октябре реальные доходы упали на 3.2%, а в ноябре на 2.5% г/г – то есть, большую часть 2023 года реальные доходы населения падали, несмотря на рост экономики.

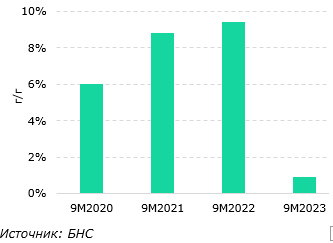

Такая слабая корреляция между доходами и экономическим ростом может объясняться временным лагом и отложенной реакцией доходов на рост экономики. Однако, как мы отмечали в нашем недавнем отчете по рынку труда, эта связь может быть слабой и по причине структурных проблем экономики. Доходы населения почти на 65% состоят из заработной платы наемных сотрудников, которая по мировым стандартам является низкой и не обеспечивает соответствующий уровень потребления. Простая структура потребления, более чем на 50% состоящая из продуктов питания, не стимулирует предпринимателей и частный сектор к сложному и диверсифицированному производству, которое бы вызвало качественный рост экономики. Поэтому экономический рост 2023 года, в основном вызванный стабильностью цен на энергоносители и фискальными стимулами, не привел к релевантному росту заработных плат и доходов населения. Заработные платы (в реальном выражении) показали самый низкий рост за последние 4 года – за 9 месяцев 2023 года они выросли меньше, чем на 1% г/г.

Тем не менее, некоторые улучшения в потреблении домашних хозяйств все же можно заметить. Во-первых, темп роста потребительских расходов в третьем квартале (14.1% г/г) снова опередил темп роста цен за этот же период (12.9% г/г). Во-вторых, быстрее растет потребление непродовольственных товаров, что немного улучшило статистику по структуре потребления, сократив долю продуктов в нем с 51.9% во втором квартале 2023 г. до 50.8% в третьем.

Рис. 6. Рост номинальных и реальных денежных доходов

Рис. 7. Динамика реальной заработной платы

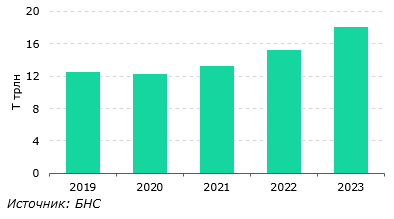

Динамика потребления во многом синхронизируется с динамикой розничной торговли – за январь-декабрь 2023 года объем розничных продаж сложился на уровне Т19.2 трлн, увеличившись на 14% по сравнению с аналогичным периодом 2022 года. В реальном выражении рост товарооборота составил 7.7% г/г, значительно опередив динамику ВВП за 2023 год. Этот рост был полностью обеспечен повышением товарооборота непродовольственных товаров. Так, с начала года продажи непродовольственных товаров увеличились на 14% г/г до Т12.9 трлн, тогда как по продуктам питания наблюдалось сокращение на 3.4% г/г. Рост потребления, среди прочего, поддерживался за счет доступного потребительского кредитования.

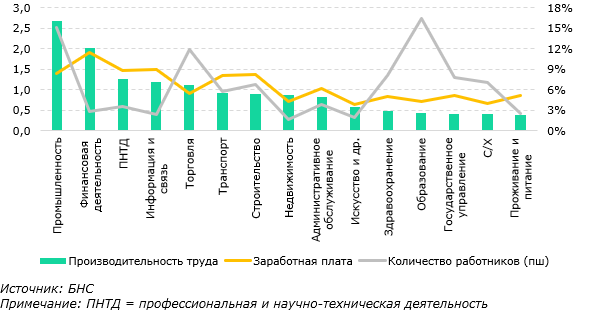

Рис. 8. Объемы розничной торговли

Для того, чтобы потребление домохозяйств росло качественно и происходила соизмеримая трансмиссия экономического роста в рост реальных доходов, экономический рост должен приблизиться к рекордным значениям первого десятилетия 2000 годов. Либо рост должен происходить за счет увеличения реальных заработных плат, которые будут расти в ответ на повышение производительности труда. К сожалению, на данный момент производительность труда остается очень низкой в большинстве отраслей экономики и больше половины наемных сотрудников (57%) работает в низкопроизводительных отраслях (производительность ниже среднеотраслевого уровня). Особенно это касается здравоохранения, образования и государственных услуг, где трудится около трети наемных работников и преобладает государственная собственность, а производительность и заработки – одни из самых низких по стране.

Рис. 9. Относительные уровни производительности и оплаты труда по видам экономической деятельности на 30.09.2023 г. (относительно средних уровней производительности и оплаты труда по стране)

Таким образом, низкая сложность экономики, дисбаланс в сторону добывающих энергоресурсы отраслей определяют низкую производительность труда в других отраслях и соответствующие заработки. Это, в свою очередь, влияет на то, что люди большую часть доходов направляют на питание, а не услуги и товары. Недиверсифицированная потребительская корзина населения Казахстана продолжает оставаться сильнейшим ограничением для качественного роста сектора услуг, МСБ и экономики.

ИНВЕСТИЦИИ В ОСНОВНОЙ КАПИТАЛ И ТОРГОВЫЕ ОБОРОТЫ ПРОДОЛЖАЮТ ДИНАМИЧНО РАСТИ

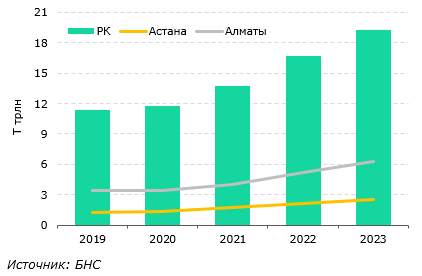

Динамика инвестиций в основной капитал сохранила двузначные темпы прироста, увеличившись на 13.7% г/г в январе-декабре 2023 года. В номинальном выражении объем инвестиций составил около Т18 трлн и вырос почти на Т3 трлн по сравнению с аналогичным периодом 2022 года. Наиболее заметный прирост наблюдался в таких секторах, как телеком (+130.2% г/г), торговля (+32.7% г/г), транспорт (+40.3% г/г) и коммунальные услуги (+38.9% г/г). В разрезе источников финансирования за январь-декабрь 2023 года резко увеличились размеры бюджетных вложений до Т2.9 трлн, тогда как за первые 9 месяцев они составляли всего Т1.7 трлн. При этом их доля в общем объеме финансирования поднялась более умеренно с 14.5% до 15.8%, что связано с параллельным ростом других частных источников инвестиций. Однако стоит отметить, что частные инвестиции также включают в себя инвестиции квазигосударственных компаний, которые, по некоторым оценкам, составляют более половины их объема. Несмотря на увеличение объема инвестиций, следует отметить и высокий износ основных фондов в отдельных секторах, в особенности сельском хозяйстве и ЖКХ, что требует срочных капитальных вложений для устойчивой деятельности.

На наш взгляд, ключевым драйвером роста инвестиций в основной капитал в текущем году будут выступать крупные инфраструктурные проекты государства. Так, в ноябре 2023 года правительство объявило о планах по привлечению Т1.5 трлн средств из ЕНПФ в целях модернизации экономики. Указанные средства будут направлены на реализацию проектов в области энергетики, транспорта и промышленности. Помимо этого, в 2024 году запланировано строительство новых угольных ТЭЦ и дополнительных котлов на Экибастузской ГРЭС. Также в текущем году начнется первый этап обновления железнодорожных вокзалов в стране и строительство новых транспортных узлов, в том числе за счет средств международных финансовых институтов, таких как ЕБРР и ЕАБР. Как мы ранее отмечали, роль подобных транспортных проектов особенно важна с учетом необходимости развития альтернативных маршрутов между Европой и Азией (например, «Среднего коридора»).

Рис. 10. Инвестиции в основной капитал

НБК ПРОДОЛЖАЕТ СМЯГЧАТЬ МОНЕТАРНЫЕ УСЛОВИЯ В СТРАНЕ В ОТВЕТ НА СНИЖЕНИЕ ИНФЛЯЦИИ, ОДНАКО СОХРАНЯЮТСЯ ПРОИНФЛЯЦИОННЫЕ ФАКТОРЫ

В 4 квартале 2023 года Нацбанк продолжил цикл смягчения денежно-кредитных условий в стране, снизив уровень базовой ставки на 25 бп до 15.75% в конце ноября. В январе 2024 года НБК вновь снизил базовую ставку на 50 бп до 15.25%. Данные решения были приняты в условиях постепенного ослабления внешней ценовой динамики на мировых рынках и дальнейшего ужесточения монетарной политики центральных банков. В то же время под влиянием внутренних факторов сохраняются проинфляционные риски, связанные, прежде всего, с фискальным стимулированием государства как за счет средств бюджета, так и внебюджетного финансирования, а также ростом внутреннего спроса и нестабильными инфляционными ожиданиями, которые все еще остаются двузначными, несмотря на снижение фактической инфляции.

Так, по итогам декабря 2023 года инфляция впервые с февраля 2022 г. вновь стала однозначной и составила 9.8%. Сохранявшаяся тенденция постепенной стабилизации инфляции в течение 2023 года сложилась как благодаря внешним благоприятным факторам, так и внутренней политике государства. Во-первых, обменный курс тенге несколько раз укреплялся и к концу года составил 456.31 тенге, что даже ниже годового курса 2022 г. Причины будут рассмотрены в следующем разделе, посвященном валютному курсу. Во-вторых, монетарный регулятор весь год следовал весьма жесткой денежно-кредитной политике, начав цикл смягчения только во второй половине года и снизив базовую ставку весьма консервативно – на 1 пп к концу года. В-третьих, как отмечалось выше, это спад инфляционного давления в мире во многом из-за снижения цен на энергоресурсы и продовольствие и жестких мер центральных банков.

Самым высоким компонентом инфляции практически на протяжении всего четвертого квартала остаются платные услуги, которые в ноябре и декабре показали прирост в 1.7% и 0.8% соответственно. Это произошло на фоне повышения регулируемых тарифов ЖКУ, значительный рост которых произошел в ноябре (6.2%) и в декабре (1.2%). В 4 квартале ускорился рост цен на продовольственные товары – 2.1% по сравнению с 0.4% в 3 квартале, тогда как цены на непродовольственные товары росли одинаково во втором полугодии и в двух последних кварталах выросли на 1.8% в каждом.

Рис. 11. Инфляция по кварталам

Рис. 12. Динамика инфляции и базовой ставки

В то же время инфляция могла бы сложиться еще на более низком уровне, если бы не фискальное стимулирование правительства, которое на протяжении всего прошлого года финансировало постоянно расширяющиеся расходы страны за счет средств Национального фонда. Особенно проинфляционные факторы усилились в последнем квартале 2023 года, когда акции НК «КазМунайГаз» были выкуплены средствами Нацфонда и, вероятно, частично перенаправлены в бюджет через дивиденды ФНБ «Самрук-Казына». Как мы неоднократно отмечали, это противоречит контрциклическому бюджетному правилу и разумной макроэкономической политике, в том числе разгоняя инфляцию.

В целом сложившиеся макроэкономические условия внутри страны, при прочих равных, указывают на дальнейшую стабилизацию инфляционных процессов, что, на наш взгляд, создает пространство для продолжения цикла смягчения денежной политики. Таким образом, при отсутствии дополнительного внебюджетного финансирования экономики из средств Нацфонда, а также внешних шоков ввиду продолжающейся геополитической напряженности, по нашим прогнозам, уровень инфляции к концу 2024 года составит около 8.5%. В этом случае оптимальным уровнем базовой ставки, по нашему мнению, является 12%, что может привести ее уровень в реальном выражении (инфляция минус базовая ставка) к 3-4% к концу года.

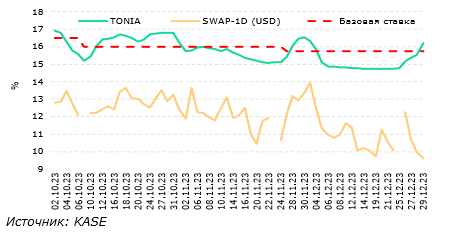

В 4 квартале 2023 года ставка денежного рынка TONIA складывалась немного выше уровня базовой ставки и составила 15.7% в среднем (17.0% в 3кв 2023 г.). Спред между TONIA и базовой ставкой за четвертый квартал сложился на уровне 0.2 пп. Несмотря на укрепление курса тенге в последние несколько месяцев, среднее значение ставки по однодневным валютным свопам снизилось с 13.4% до 12.0%. При этом объемы абсорбируемой НБК ликвидности немного повысились по сравнению с предыдущим периодом. Основной объем ликвидности за октябрь-ноябрь в среднем изымался НБК нотами в размере Т2.3 трлн, депозитными аукционами – Т1.6 трлн и депозитами – Т0.7 трлн.

Рис. 13. Ставки денежного рынка

НЕРЫНОЧНЫЕ ИНТЕРВЕНЦИИ ВЫЗВАЛИ ЗНАЧИТЕЛЬНОЕ УКРЕПЛЕНИЕ ТЕНГЕ В 4 КВ 2023 Г.

В течение третьего квартала тенге ожидаемо ослабевал, реагируя на фундаментальные факторы валютного курса – смягчение монетарной политики, полную отмену продажи доли валютной выручки компаниями квазигоссектора, рост импорта. Однако «свободное плавание» тенге в очередной раз было скомпрометировано дополнительными валютными поступлениями из Национального фонда. Несмотря на то, что Нацбанк уже давно не осуществляет свои интервенции в ответ на дестабилизирующие краткосрочные колебания обменного курса, функцию нерыночных вмешательств в 4 квартале осуществляли валютные поступления из Нацфонда на сумму Т1.3 трлн от продажи акций НК «КазМунаГаз». Поэтому последние два месяца 2023 года рынок наблюдал необоснованное и неожиданное ослабление курса доллара к тенге, который упал с 476.7 тенге за доллар в октябре до 457.8 в декабре.

Рис. 14. Динамика котировок USDKZT и RUBKZT (срмес.)

Такое незапланированное решение, которое противоречит разумной бюджетной политике, создает риски для будущей макроэкономической стабильности, в том числе стабильности валютного курса. Несбалансированный рост бюджетных расходов будет стимулировать рост импорта, вызывая проинфляционное давление и ослабление курса тенге в будущем, которое и так произойдет после прекращения эффекта от нерыночной операции по продаже акций КМГ Нацфонду. .

Таким образом, курс тенге к доллару в 4 квартале оставался практически неэластичным по отношению к внешним фундаментальным факторам. Нефтяные котировки показывали стабильность в течение всего периода, снизившись по сравнению с предыдущими периодами 2023 года, что никак не отразилось на курсе национальной валюты. Курс доллара к рублю, который всегда имел большое влияние на курс доллара к тенге, также укреплялся на протяжении последних месяцев прошлого года. Однако это влияние сильно ослабло после начала войны в Украине, и такое сонаправленное движение двух валют больше связано с внутренними страновыми факторами – в России на рост курса рубля влиял возврат обязательной продажи валютной выручки и введение «валютных» экспортных пошлин.

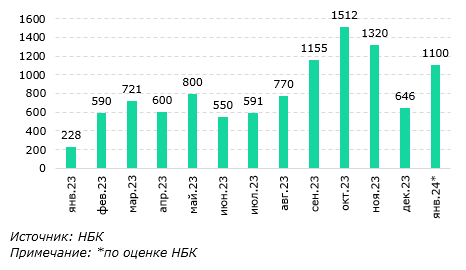

В то же время в начале 2024 года еще возможно дальнейшее укрепление курса тенге к доллару на фоне трансфертов по КМГ в декабре на сумму $646 млн, а также продолжения экспансионисткой бюджетной политики – по данным НБК, в январе планируются валютные трансферты из Нацфонда в размере $1-1.1 млрд для финансирования бюджета. Эта сумма выше, чем практически во всех месяцах 2023 года за исключением периода, когда продажа валюты из Нацфонда была связана с покупкой акций КМГ.

Курс рубля к тенге, напротив, был довольно стабильным в течение 4 квартала, колеблясь в значениях, близких к 5 тенге за рубль, который, по нашему мнению, является равновесным и совпал с нашим предыдущим прогнозом. Тем не менее, похоже, что в России усиливается негативный эффект от санкций Запада – на фоне затухания торговли с Европой и другими странами в России сократился приток долларов и евро, который составил на конец 2023 года минимум за последние 20 лет. Кроме того, Фонд национального благосостояния России истощается и имеет невысокий запас прочности, чтобы искусственно поддерживать курс рубля на протяжении долгого времени. Поэтому в 2024 году в России ожидаются девальвационные процессы, которые могут, несмотря на ослабление влияния курса доллара к рублю на валютный рынок Казахстана, через торговый канал оказать влияние и на курс тенге, поскольку Россия все еще остается одним из основных торговых партнеров Казахстана.

Принимая во внимание ослабление влияния нерыночных интервенций Нацфонда, постепенное снижение базовой ставки и, соответственно, спроса на тенговые активы, а также девальвационные риски со стороны России, вероятно, что тенге будет слабеть на протяжении 2024 года и среднегодовой курс доллара к тенге может сложиться на уровне около 470 тенге за доллар.

Рис. 15. Продажа валюты из Нацфонда, $млн

МЕЖДУНАРОДНЫЕ РЕЗЕРВЫ РК УВЕЛИЧИЛИСЬ

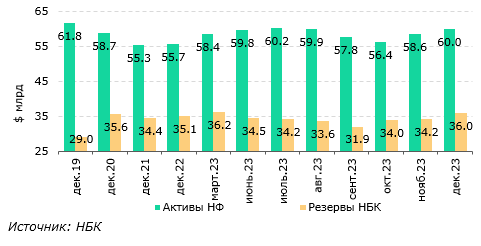

Консолидированные международные резервы РК на конец 4 квартала 2023 года увеличились на 1.1% по сравнению с 3 кварталом и составили $96.0 млрд. При этом резервы НБК повысились как за квартал (+1.1%, Т4.1 млрд), так и с начала года (+1.0%, Т0.9 млрд) до $36.0 млрд, что, не считая марта 2023 года, является максимальным значением за прошедший год. Их увеличение в основном произошло благодаря притоку валютных активов банков на счета в НБК, так, активы в СКВ с начала года выросли на 12.8% или на $1.9 млрд. Несмотря на рост котировок золота в течение 2023 года за счет существенного повышения мирового спроса на драгметалл, в отчетном периоде наблюдалось сокращение резервов НБК в золоте из-за планомерных действий регулятора по сокращению их физического объема. В результате доля золота в резервах НБК к концу 2023 года составила 54.2%, что в целом соответствуют таргету Нацбанка в 50-55%. В то время как НБК сокращал свои запасы золота, объемы приобретения золота мировыми центральными банками, особенно в развивающихся странах, в прошедшем году были максимальными с 2000 года. В целом на конец 4 квартала 2023 года чистые международные резервы НБК составили $33.9 млрд, что на 13.1% больше по сравнению с предыдущим кварталом.

Активы НФ в 2023 году увеличились на 7.7% до $60.0 млрд, при этом за 4 квартал их размер вырос на 3.8%. Несмотря на подобный рост, который главным образом связан с повышением нефтяных котировок во втором полугодии 2023 года, а также роста общего объема добычи нефти и газового конденсата в прошедшем году (+6.8% по сравнению с 2022 годом), продолжается внебюджетное финансирование экономики за счет средств Нацфонда. Так, по информации НБК, продажи валюты из Нацфонда для обеспечения трансфертов в бюджет и приобретения акций АО НК «КазМунайГаз» за декабрь 2023 года составили $646 млн. При этом в ноябре и октябре прошлого года на покупку акций КМГ было привлечено Т1.05 трлн не предусмотренных ранее средств. Все это в совокупности мешает устойчивому росту активов НФ и достижению таргета по повышению стоимости активов до $100 млрд к 2030 году. Как мы ранее писали, это также противоречит принципам ведения полноценной, прозрачной и эффективной бюджетной системы, уменьшая контроль общества над средствами Нацфонда. Учитывая, что аккумулируемые средства в Нацфонде складываются из поступлений от нефтяного сектора, бюджетная зависимость от данного сектора возрастает еще больше и перелома такой тенденции пока не видно.

Рис. 16. Консолидированные резервы Казахстана

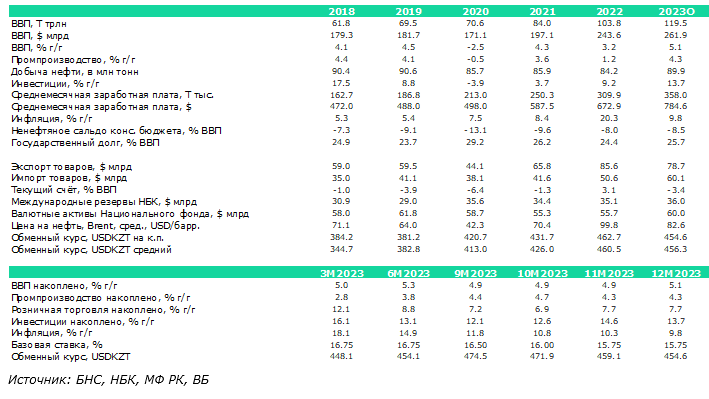

Приложение 1. Отдельные макроэкономические показатели РК

Аналитический центр

При использовании материала из данной публикации ссылка на первоисточник обязательна.