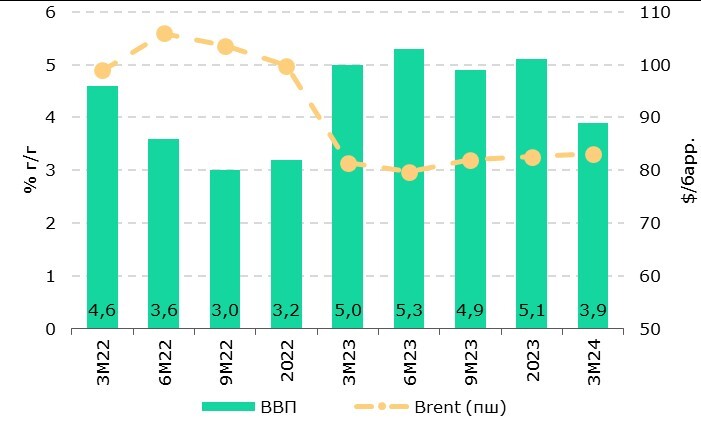

В первом квартале 2024 года темпы роста ВВП резко сбавили обороты, откатившись до 3.9% после рекордных значений прошлого года. Первопричиной является стагнация нефтедобычи, которая практически не выросла по сравнению с аналогичным периодом прошлого года. Учитывая доминирующее положение нефтяной отрасли в экономике Казахстана, динамичное развитие в обрабатывающей промышленности, строительстве, транспорте и связи не смогло переломить спад в темпах роста сырьевого сектора и его негативный вклад в рост экономики. Также практически рухнули инвестиции в основной капитал, и вновь из-за добывающего сектора – завершилась активная фаза инвестирования в расширение Тенгизского месторождения.

Значения инфляции по итогам первого квартала 2024 года движутся по прогнозируемой траектории понижения, несмотря на давление со стороны удорожания услуг ЖКУ. Бесспорно, стабильность обменного курса на протяжении последних полутора лет и даже укрепление тенге способствуют сдерживанию роста цен в импортозависимой экономике Казахстана. Крепкий курс национальной валюты в этом году сложился благодаря очень большим изъятиям из Нацфонда за четыре месяца текущего года. Такая ситуация с использованием Нацфонда ставит под угрозу планы правительства по сокращению трансфертов, которые не должны в этом году превысить Т3.6 трлн по сравнению с Т5.3 трлн в 2023 году. Также в марте и апреле Казахстан настигло природное бедствие – паводки, парализовавшие на некоторое время жизнедеятельность части страны, и ущерб от которых еще только предстоит оценить. Открытым остается вопрос по финансированию последствий затопления.

По нашему мнению, ускоренное использование Нацфонда в январе-апреле этого года, большое невыполнение плана по сбору ключевых налогов и неясность касательно финансирования ущерба от паводков приведут к тому, что до конца года правительство будет вынуждено увеличить трансферты из Нацфонда в бюджет. Такое увеличение трансфертов из Нацфонда будет влиять на ключевые экономические показатели: рост ВВП, курс тенге, инфляцию и базовую ставку.

Рост экономики заметно просел на фоне высокой базы прошлого года, падения инвестиций в основной капитал и стагнации нефтедобычи

Несмотря на умеренные показатели экономического роста за первый квартал (3.9% г/г), они в первую очередь обусловлены спадом в сырьевом секторе и высокими значениями прошлого года. В нем практически отсутствует прирост, что резко контрастирует с более активной добычей прошлых периодов. Это привело к тому, что даже повышение цен на нефть из-за мер ОПЕК+ не помогло стимулировать рост экспорта, который за 2М2024 г. составил всего 0.4% г/г. На скромные показатели экспорта повлияло также его сокращение из Казахстана в Россию более чем на 20%, что сигнализирует о сокращении реэкспортных операций.

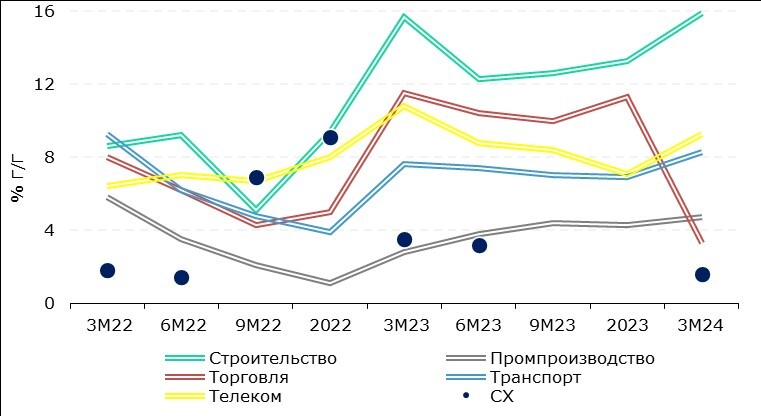

В несырьевом секторе сохраняется положительная динамика, которая сопровождается снижением инфляционного давления и наметившимся ростом реальных зарплат. Обрабатывающий сектор показал рост в 5.6% г/г, который обеспечивался ростом выпуска черных металлов, машиностроения, производства автомобилей и транспортных средств. Двузначные темпы прироста продолжает показывать строительная отрасль в основном благодаря строительству жилых зданий.

Прирост инвестиций в основной капитал в начале года сократился до однозначных уровней, а затем и вовсе стал отрицательным, приведя к их снижению на 0.8% г/г в первом квартале. Такое снижение прежде всего связано с завершением активной фазы инвестиций в расширение мощностей Тенгизского месторождения.

Учитывая продолжающийся характер природных катаклизмов в виде паводков, ущерб от них пока оценивать рано, но, по некоторым предположениям, он может превысить $1 млрд. Стихия сказалась на работе отдельных нефтяных промыслов, где несколько снизилась добыча углеводородов, пострадала логистика. На данный момент государство еще не сигнализирует о намерении значительно наращивать государственные расходы через дополнительные изъятия трансфертов из Нацфонда. Пока планируется справляться с помощью резервных ресурсов и пересматривать расходы по другим направлениям. Судя по всему, чрезмерно ощутимого эффекта на экономику через воздействие на ее рост, значения инфляции и обменного курса, не произойдет. Кроме того, восстановительные работы могут способствовать росту инвестиций в модернизацию необходимой инфраструктуры.

Мы сохраняем наш прогноз по росту ВВП на 4.5% в этом году, некоторая неопределенность по которому остается из-за вектора фискальной политики. Мы уже не раз отмечали, что прошлогодний рекордный рост экономики во многом сложился экстенсивно, больше из-за высокого значения государственных расходов и изъятий из Нацфонда, чем благодаря качественному изменению параметров экономики. Вполне может быть, что смещение фокуса правительства с целей «догнать и перегнать» прошлогодний рост на борьбу с более насущными проблемами в виде последствий от паводков может негативно сказаться на темпах роста экономики.

Национальная валюта продолжает стабильно укрепляться – курс доллара к тенге добрался до отметки ниже 450

В первом квартале тенге продолжил свое укрепление, которое началось с октября прошлого года. Движение курса национальной валюты оставалось весьма неэластичным по отношению к внешним факторам, которые принято считать фундаментальными в свободном плавании тенге. За этот период котировки нефти то поднимались, то опускались, курс рубля двигался в противоположном от курса тенге направлении, и динамика индекса доллара также способствовала ослаблению тенге.

По нашему мнению, курс удерживался большими объемами валютных трансфертов из Нацфонда, которые в 1кв 2024 г. были в полтора раза выше трансфертов в аналогичном периоде прошлого года. Дальнейшая динамика обменного курса во многом зависит от размеров валютных изъятий из Нацфонда до конца года. Если правительство будет придерживаться ранее установленных лимитов по трансфертам в размере Т3.6 трлн в 2024 г., то это резко снизит ежемесячные продажи валюты из Нацфонда, начиная со следующего месяца. Такая политика должна привести к ослаблению тенге. В таком случае наш прошлый прогноз по курсу на конец года в 485 тенге за доллар выглядит вполне реалистичным. Однако учитывая, что более трети от планируемых трансфертов уже было изъято из Нацфонда в первом квартале и то, что в апреле продолжается ускоренное использование Нацфонда, правительство, скорее всего, будет увеличивать трансферты из Нацфонда в бюджет. В пользу потенциального нарушения фискальной дисциплины также говорит большой недобор налоговых доходов бюджета и неясность касательно ущерба от паводков и связанного с этим потенциального вовлечения средств Нацфонда. В таком случае дополнительные трансферты сохранят текущий высокий уровень продаж валюты из Нацфонда, что будет удерживать курс тенге от ослабления.

Инфляция продолжает замедляться, однако НБК взял паузу в снижении базовой ставки

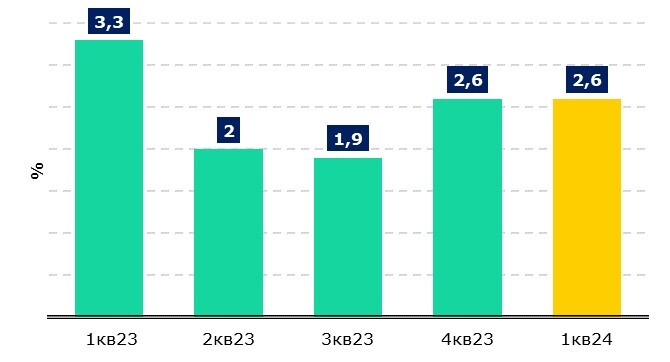

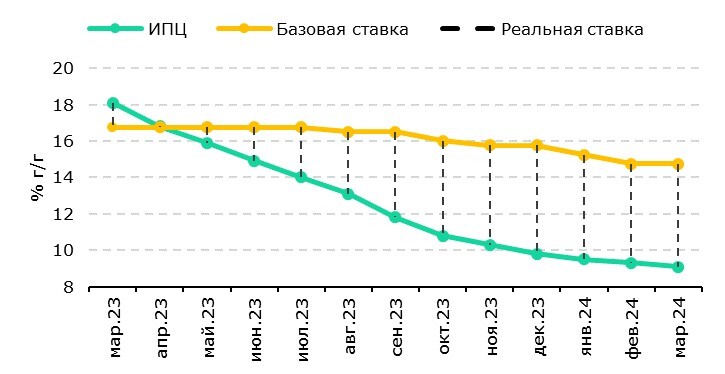

Достигнув однозначных значений в конце прошлого года, годовая инфляция в отчетном периоде продолжила снижаться, хоть и ожидаемо более медленными темпами, составив 9.1% в марте 2024 года. Со стороны внешней среды этому способствовало снижение цен на продукты питания на мировых рынках, тогда как во внутренней экономике курс тенге продолжил укрепляться, достигнув отметки ниже 450 тенге за доллар. Технически также замедлению инфляции продолжила способствовать высокая база прошлого года. Тем не менее, в квартальном выражении темпы инфляции сохранились на прежнем уровне (2.6%), в основном из-за дальнейшего роста цен на платные услуги, в частности на услуги ЖКУ, а также устойчивого внутреннего спроса.

После последовательного смягчения монетарных условий с августа 2023 года Нацбанк впервые взял паузу в снижении базовой ставки. На последнем заседании Комитета по ДКП в апреле текущего года было принято решение сохранить базовую ставку на уровне 14.75%, где она и оставалась с февраля. На данный момент НБК заявляет об ограниченности пространства для продолжения цикла смягчения монетарной политики, однако мы считаем, что такое пространство все же есть. Это связано с необходимостью снижения реальной ставки, превышающей 5.5%, а также необходимостью стимулирования роста экономики (при отсутствии дополнительных трансфертов из Нацфонда), темпы которой в первом квартале замедлились на фоне проблем в сырьевом секторе. Учитывая текущие макроэкономические предпосылки, мы сохраняем наш прогноз по инфляции на уровне 8.5% к концу года, не исключая и более позитивный исход, при этом оптимальный уровень базовой ставки к концу года, на наш взгляд, составляет 12%.

Ниже даны наши прогнозы на текущий и следующий годы. Эти прогнозы базируются на предположении, что трансферты из Нацфонда в бюджет останутся на том же уровне – Т3.6 трлн, как это зафиксировано в законе о республиканском бюджете на 2024 год. Однако, как мы отмечали ранее, учитывая, что более трети от планируемых трансфертов уже было изъято из Нацфонда в первом квартале и то, что в апреле продолжается ускоренное использование Нацфонда, а также принимая во внимание большой недобор налоговых доходов бюджета и неясность касательно ущерба от паводков и связанного с этим потенциального вовлечения средств Нацфонда, по нашему мнению, до конца года правительство будет вынуждено увеличить трансферты из Нацфонда в бюджет. Как только будет известно о сумме дополнительных трансфертов, мы сразу пересмотрим наши прогнозы.

Прогнозы Halyk Finance

СЫРЬЕВОЙ СЕКТОР СКАЗАЛСЯ НА ЗАМЕДЛЕНИИ РОСТА ЭКОНОМИКИ

Экономический рост в первом квартале текущего года заметно сбавил темпы до 3.9% г/г по сравнению с прошлым годом, когда он на протяжении всего года находился в пределах 5% в годовом выражении. Эффект высокой базы прошлого года сказался на наблюдаемом замедлении и будет оказывать давление на показатели экономического роста в этом году. На замедлении темпов роста ВВП в первом квартале отразилась вялая динамика сырьевого сектора, прежде всего из-за стагнации нефтедобычи. В этих условиях бюджетные расходы поддерживали высокие изъятия из Нацфонда, которые в первом квартале были выше аналогичного периода прошлого года примерно на полтриллиона тенге. В свою очередь приток нефтедолларов из Нацфонда неминуемо повлек укрепление курса национальной валюты, который в первом квартале находился на уровне 450 тенге за доллар. Укрепление курса нацвалюты наблюдается уже второй год, положительно сказываясь на продолжении дезинфляционных процессов и внутреннем спросе. Необходимо отметить, что размер трансфертов в текущем году установлен на уровне Т3.6 трлн, что значительно ниже уровня прошлого года и, если не произойдет увеличения его размера – бюджетные расходы также сократятся, равно как и возрастет давление на курс тенге.

Динамика инвестиций в основной капитал в начале текущего года отличалась крайне высокой волатильностью, при этом, если в прошлом году демонстрировала двузначные темпы роста, то за 2М2024 г. замедлилась до 7.9% г/г после чего резко обвалилась на 0.8% г/г за первый квартал. В результате из одного из важнейших драйверов роста экономики инвестиции стали, наоборот, тормозом для остальной экономики. Спад инвестиций сложился с завершением активной фазы инвестиций в расширение мощностей Тенгизского месторождения. Кроме того, сократились вложения в сельском хозяйстве, тогда как в несырьевом секторе инвестиции показывали высокий рост.

Условия внешней торговли незначительно улучшились за счет повышения цен на нефть из-за эскалации геополитической нестабильности наряду с мерами ОПЕК+ по ограничению предложения углеводородов. Как следствие торговый баланс страны за 2М2024 г. выше на $0.7 млрд по сравнению с $3.4 млрд годом ранее. Рост экспорта составил 0.4% г/г при сокращении объемов импорта на 7.4% г/г. При этом экспорт в РФ из Казахстана упал более чем на 20% г/г, что указывает на сворачивание реэкспортных операций, более того, импорт товаров из РФ также снизился почти на 5% г/г. Тем самым, как и ожидалось, на волне опасений по поводу вторичных санкций республика уже не будет получать тех экономических выгод от реэкспорта, как это проявлялось ранее. Кроме того, на совместную торговлю может влиять и крепкий курс тенге, который удорожает экспорт и делает более привлекательным импорт.

Структура торгового баланса в текущем году, на наш взгляд, немного улучшится за счет более скромного роста спроса на импорт, который в последние два года расширялся по 20% в год. Существенных изменений по объемам экспорта также сложно ожидать в условиях стагнации производства в нефтяном секторе. Благодаря улучшению торгового баланса можно ожидать умеренное снижение дефицита текущего счета до 3% от ВВП.

Рис. 1. ВВП и цены на нефть

Источник: БНС, Bloomberg

Рис. 2. Динамика ВВП и отраслей

Источник: БНС

Ущерб от весенних наводнений в текущем году оценивается как самый высокий за всю историю. Стихия сказалась на работе отдельных нефтяных промыслов, где несколько снизилась добыча углеводородов, пострадала логистика. Итоги паводков пока подводить рано, но, судя по имеющейся информации, какого-либо серьезного эффекта на экономику они не окажут и, кроме того, могут способствовать росту инвестиций в модернизацию необходимой инфраструктуры.

Несмотря на умеренные показатели за первый квартал, они в первую очередь обусловлены сырьевым сектором, в то время как в несырьевом секторе положительная динамика сохраняется, сопровождаемая снижением инфляционного давления и наметившимся ростом реальных зарплат. Стабилизация инфляции и продолжение цикла смягчения денежно-кредитной политики будут позитивно отражаться на инвестициях, в том числе в инфраструктурные проекты коммунальной сферы. В текущих условиях наш прогноз роста ВВП на 4.5% в этом году выглядит довольно оптимистичным, по-прежнему сохраняется неопределенность по вектору фискальной политики. Между тем правительство пока не опубликовало свой обновленный прогноз социально-экономического развития на текущий год.

НЕФТЕДОБЫЧА СТАГНИРУЕТ, НО НЕСЫРЬЕВЫЕ ОТРАСЛИ ПОКАЗАЛИ РОСТ

В 1кв 2024 г. общий краткосрочный экономический индикатор показал рост на 4.7% г/г. Причиной замедления индикатора, который за аналогичный период прошлого года показал рост в 5.1%, является в первую очередь умеренные цифры по росту промышленности – 3.8%. Безусловно, это еще невысокое значение по сравнению с динамикой выпуска промышленности в предыдущих периодах.

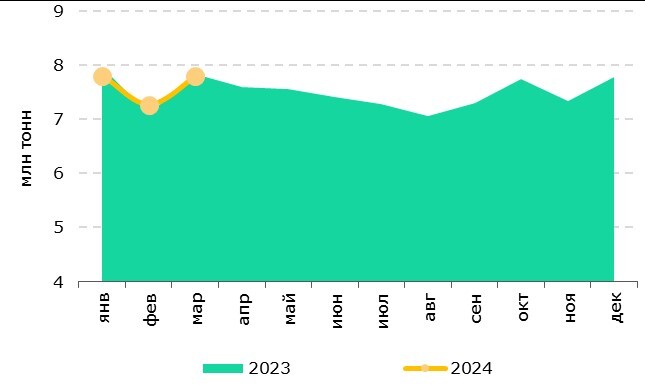

Основную роль сыграло проседание горнодобывающей промышленности, а именно нефтяной отрасли. В январе-марте 2024 г. она продолжила демонстрировать стагнацию объемов добычи относительно данных аналогичного периода прошлого года. Численные показатели практически повторяют динамику первого квартала 2023 года. Так, если в январе объемы добычи сырой нефти, включая газовый конденсат, сложились на уровне 7.8 млн тонн, то в феврале они упали до 7.3 млн тонн, и обратно восстановились в марте до чуть менее 7.8 млн тонн. Эти изменения в объемах производства мы связываем с исполнением Казахстаном своих обязательств в рамках ОПЕК+ на 2024 год по сокращению объема добычи нефти до 82 тысяч баррелей в сутки в первом квартале. Однако отметим, что объемы добычи нефти все же превысили установленные квоты, поэтому в марте было принято решение продлить эти обязательства и на второй квартал.

На рынке углеводородов в 1кв 2024 г. стоимость нефти повысилась примерно на 2% в квартальном и на 0.6% в годовом выражении, составив в среднем $83.1 за баррель. Новость о сокращении добычи нефти странами участниками ОПЕК+ смогла поднять котировки до $85 за баррель для марки Brent. Судя по рыночной ситуации в текущем моменте, фундаментально конъюнктура мирового рынка углеводородов должна, как минимум, сохраниться на текущих уровнях, а как максимум, цены имеют шанс даже увеличиться во втором квартале 2024 года. Поводом для оптимизма служит по-прежнему сохраняющийся недостаток предложения нефти, в том числе из-за действий стран ОПЕК+, а также восстанавливающийся спрос на углеводороды, прежде всего, со стороны Китая (второго по величине потребителя нефти в мире), экономика которого начала быстро расти после снятия антиковидных ограничений. В первом квартале 2024 года рост ВВП Китая составил 5.3% в годовом исчислении.

Рост добычи металлических руд в РК на 7.3% относительно аналогичного периода прошлого года не смог переломить динамику горнодобывающего сектора, который в 1кв 2024 г. вырос всего на 1.9% г/г.

Поэтому основным локомотивом роста промышленности в первом квартале стал обрабатывающий сектор, который показал рост на 5.6% г/г, где заметный вклад обеспечили выпуск чёрных металлов (+11.5% г/г), машиностроение (+24.9% г/г), производство автомобилей (+9.8% г/г), прочих транспортных средств (+157.7% г/г).

Темпы прироста строительной отрасли продемонстрировали положительные изменения и в 1кв 2024 г. достигли роста в 15.9% г/г против 15.7% в 1кв 2023 г. Основными драйверами роста в отрасли стали строительство жилых зданий (+41.8% г/г) и сооружений (+13.9% г/г). В свою очередь объемы строительства нежилой недвижимости резко увеличились на 8.7% г/г после 4% г/г в 1кв 2023 г.

Рис. 3. Динамика выпуска по отраслям

Источник: БНС

Рис. 4. Динамика нефтедобычи

Источник: БНС

Помимо сектора строительства, ускорение темпов прироста отмечалось в сфере транспорта, где динамика сложилась на уровне 8.3% г/г, что выше показателя в 7.6% г/г в аналогичном периоде 2023 г. Рост в отрасли в основном обеспечила перевозка пассажиров, которая увеличилась на 11.1% г/г, при этом перевозка воздушным транспортом увеличилась сразу на 16.2% г/г.

Кроме промышленности, скромный рост показал аграрный сектор страны. В сельском хозяйстве темп роста выпуска составил только 1.7% по сравнению с ростом первого квартала 2023 года на 3.5% г/г. Также сектор торговли показал значительное снижение индикаторов с 11.5% в 1кв 2023 года до 3.3% в 1кв 2024 года. Причиной послужил невысокий прирост в оптовой торговле (+2.6%) со снижением доли непродовольственных товаров 79.2% в 1кв 2024 г. против 82.2% в 1кв 2023 г.

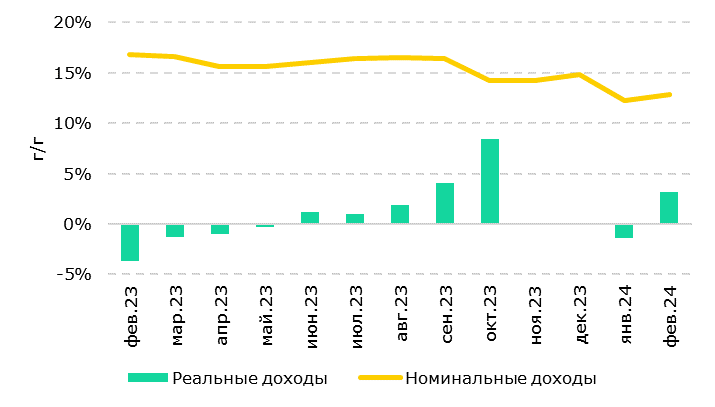

РОСТ РЕАЛЬНЫХ ДОХОДОВ НАСЕЛЕНИЯ ОТСТАЕТ ОТ РОСТА ЭКОНОМИКИ

В первом квартале 2024 года денежные доходы населения показали довольно сдержанную динамику. Так, в номинальном выражении доходы населения продолжили расти, хотя и более медленными темпами, чем в течение всего 2023 года. По данным БНС, реальные доходы в январе снизились на 1.4% г/г, в то время как номинальные доходы за этот же период увеличились на 12.3% г/г. Оценка реальных доходов происходит с временным лагом и подвержена высоким значениям инфляции в первом квартале 2023 г. В феврале они уже показали рост в 3.2% г/г, что, как мы считаем, возвращает их на траекторию восстановления и дальнейшего роста. Высокие значения в начале прошлого года повлияли на рост заработных плат в реальном выражении, который по итогам 2023 года составил 2.3% г/г по сравнению с 7.6% г/г в 2022 году, и сильно повлиял на динамику реальных доходов.

Рис. 5. Рост номинальных и реальных денежных доходов

Источник: БНС

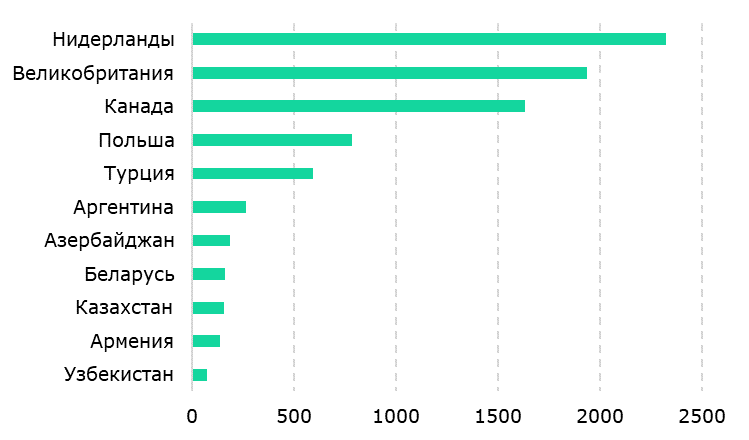

Рис. 6. Уровень минимальной заработной платы на конец 2023 г., в долларах США

Источник: picodi.com

Рост экономики за 3М 2024 г. составил 3.9% г/г, что подтверждает слабую связь между доходами населения и экономическим ростом. Как мы не раз отмечали, это главным образом связано со структурными проблемами экономики Казахстана, где преобладает сырьевой сектор, а простая структура потребления, более чем на 50% состоящая из продуктов питания, не стимулирует частный сектор к сложному и диверсифицированному производству.

Слабая корреляция наблюдается также между ростом уровня минимальной заработной платы и ростом доходов, соответственно, и сокращением уровня бедности. В то время как минимальная заработная плата в Казахстане очень сильно отстает от развитых государств, она едва ли является эффективным инструментом по борьбе с бедностью и повышением реальных доходов населения. Одной из причин этому может быть то, что доходы самозанятых людей – значительной группы занятого населения – не регулируются МЗП и значительно отстают от доходов наемных работников. Хотя доля населения, имеющего доходы ниже прожиточного минимума, не меняется несколько лет, оставаясь на отметке около 5%, высокая инфляция 2022 г. и начала 2023 г. сказалась на уровне жизни населения.

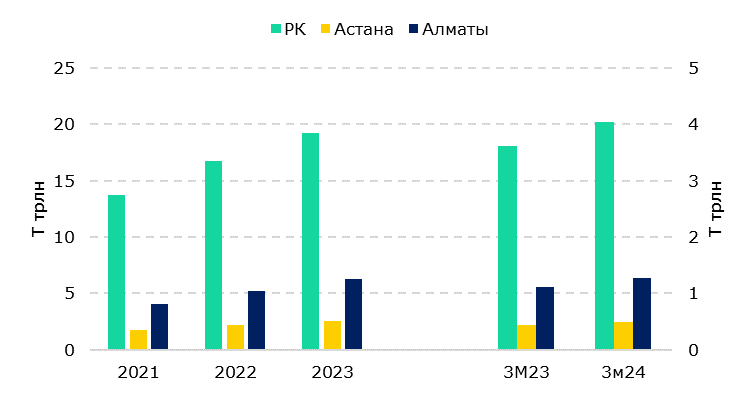

Рис. 7. Объемы розничной торговли

За 3М2024 г. объем розничных продаж сложился на уровне около Т4.0 трлн, увеличившись на 11.9% по сравнению с аналогичным периодом прошлого года. В реальном выражении рост товарооборота составил 4.9% г/г, значительно опередив динамику ВВП за январь-март 2023 года. Подобный рост был в основном обеспечен заметным повышением товарооборота продовольственных товаров. Так, с начала 2024 года продажи продуктов питания увеличились на 7.6% г/г до Т1.2 трлн, а по непродовольственным товаром наблюдался рост на 3.9% г/г до Т2.8 трлн. Такой рост товарооборота продуктов питания, среди прочего, поддерживался за счет крепкого курса тенге, замедления инфляции, а также благоприятной ценовой конъюнктурой на внутреннем и внешнем рынках продовольствия. В то же время снижение розничных продаж непродовольственных товаров было связано c резким замедлением продаж товаров производственного назначения.

ИНВЕСТИЦИИ В ОСНОВНОЙ КАПИТАЛ СНИЗИЛИСЬ ВПЕРВЫЕ ЗА НЕСКОЛЬКО ЛЕТ

После двузначных темпов прироста, которые наблюдались в 2023 году, инвестиции в основной капитал показали отрицательную динамику впервые с 2021 года. Так, за январь-март текущего года объем инвестиций в основной капитал составил около Т2.8 трлн, сократившись на 0.8% в реальном выражении по сравнению с аналогичным периодом прошлого года. К этому привел спад инвестиций со стороны крупных предприятий на 22% г/г. В то же время в разрезе отраслей наблюдалась весьма разносторонняя динамика. С одной стороны, наиболее заметный прирост показали такие секторы, как строительство (+94.3% г/г), финансы и страхование (+74.9% г/г), информация и связь (+74.6% г/г), транспорт (+51.2% г/г) и коммунальные услуги (+47.5% г/г). С другой, отрицательная динамика наблюдалась в горнодобывающей отрасли (-23.7% г/г), сельском хозяйстве (-18.2% г/г) и торговле (-14.3% г/г), которые имеют довольно большой вес в общем объеме инвестиций.

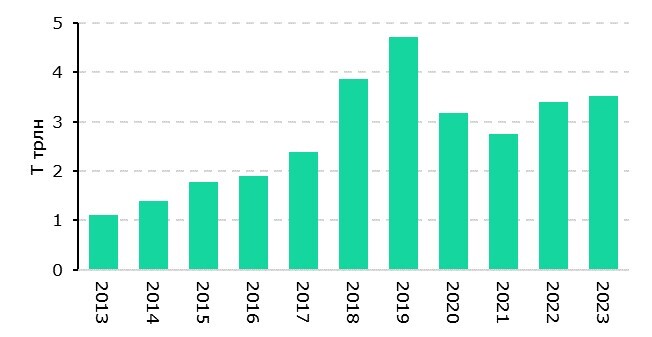

Рис. 8. Инвестиции в основной капитал

Источник: БНС

Рис. 9. Инвестиции в добычу сырой нефти и газа

Источник: БНС, Минэнерго РК

Ключевой причиной, которая привела к снижению совокупных инвестиций в основной капитал за январь-март текущего года, стало сокращение инвестиций в сфере добычи сырой нефти и газа на 31.6% г/г, что связано с завершением активной фазы инвестиций в проекты расширения Тенгиза. Финансирование и строительство в рамках этих проектов началось еще в 2016 году. Изначально их запуск планировался на середину 2022 года, однако из-за технических и других трудностей сроки были в итоге перенесены на конец 2024 года (ПУУД) и второй квартал 2025 года (ПБР). Отметим, что по ПУУД в апреле уже начались первые запуски производственных объектов на Тенгизе.

После реализации Тенгизских проектов перспективы дальнейшего роста инвестиций в нефтяной сектор, особенно в средне- и долгосрочном плане, довольно туманны из-за проблем, связанных с привлечением инвестиций в разведку и добычу новых месторождений. Одним из ключевых барьеров является высокая себестоимость новых нефтяных проектов ($67 за баррель – один из самых высоких показателей в Евразии), что делает нефтяной сектор чрезвычайно зависимым от цен на нефть. Государственные стимулы, как фискальные, так и иные, очень слабы по сравнению с другими странами-экспортерами нефти. Ужесточение требований в части местного содержания, которым в настоящее время не хватает ясности и прозрачности, затрудняет привлечение новых инвестиций. Внутренний рынок сырой нефти и нефтепродуктов долгие годы страдает от жесткого административного контроля над ценами. Также важно отметить продолжающиеся судебные иски между правительством и операторами Кашагана и Карачаганака, сумма претензий по которым, по информации Bloomberg, превысила $150 млрд, что сильно ухудшает инвестиционный климат.

Ранее мы писали, что одним из важных драйверов роста инвестиций в основной капитал в 2024 году могут стать инфраструктурные проекты. Отметим, что из-за ситуации с паводками, которые продолжаются в северных и западных регионах, правительство решило пересмотреть бюджетные расходы на 2024 год. Расходы на некоторые инфраструктурные проекты сократились с Т5 млрд до Т2.3 млрд. Власти сократили и целевые трансферты на развитие со Т161 млрд до Т155 млрд, включая расходы на развитие газовой отрасли, СХ, транспорта и коммуникаций. Финансирование ремонта республиканских дорог за счёт трансфертов из Нацфонда снизилось с Т96 млрд до Т70 млрд. В целом заявленное сокращение расходов на сумму около 35 млрд не столь значительно и, на наш взгляд, не повлияет на темпы роста инвестиций в инфраструктуру, учитывая, что ранее правительство привлекло около Т1.5 трлн средств из ЕНПФ для реализации проектов в сфере энергетики, транспорта и промышленности. Стоит упомянуть и восстановительные работы после паводков, что также будет способствовать росту инвестиций в инфраструктуру в этом году.

ЦИКЛ СМЯГЧЕНИЯ ДЕНЕЖНО-КРЕДИТНЫХ УСЛОВИЙ ПРИОСТАНОВИЛСЯ

Вслед за последовательным снижением базовой ставки с августа 2023 года цикл смягчения монетарных условий был приостановлен. Так, в январе 2024 года НБК снизил уровень базовой ставки на 50 бп до 15.25%. В феврале базовая ставка была снижена еще на 50 бп до 14.75%. Однако на последнем заседании Комитета по ДКП в апреле 2024 года было принято решение сохранить базовую ставку на уровне 14.75%. Эти решения были приняты в условиях постепенной нейтрализации внешнего ценового давления и дальнейшего снижения цен на продовольствие, включая зерновые, на мировых рынках. Однако под влиянием внутренних факторов сохраняются проинфляционные риски, связанные, прежде всего, с повышением тарифов на ЖКУ, а также с ростом внутреннего спроса. Среди прочего, относительно жесткая денежно-кредитная политика создает дополнительный дезинфляционный фон для инфляционных ожиданий, которые, тем не менее, все еще двузначные, несмотря на снижение фактической инфляции.

По итогам марта 2024 года годовая инфляция в стране составила 9.1% (9.5% в январе; 9.3% в феврале 2024 г.). Самым высоким компонентом инфляции на протяжении всего первого квартала остаются платные услуги, которые за квартал показали прирост в 3.5% по сравнению с 3.3% в 4кв 2023 г. Главная причина этой тенденции – повышение регулируемых тарифов ЖКУ. В то же время в первом квартале 2024 года ускорился рост цен на продовольственные товары – 2.5% по сравнению с 2.1% в 4кв 2023 г., тогда как темпы роста цен на непродовольственные товары за отчетный период немного замедлились с 1.8% до 1.7%.

Как мы видим, достигнув однозначных значений, годовая инфляция продолжила снижаться, хотя и ожидаемо более медленно, что является следствием внешних и внутренних благоприятных факторов. Во-первых, ценовое давление на рынке продуктов питания продолжает ослабевать ввиду дефляционных процессов на мировом рынке продовольствия. На внутреннем рынке, в том числе непродовольственных товаров, этот процесс дополнительно поддерживает укрепление обменного курса тенге, который в марте оказался на минимальном уровне с июля прошлого года, второй месяц подряд удерживаясь ниже отметки в 450 тенге за доллар. Однако в квартальном выражении инфляция сохранилась на уровне прошлого квартала (2.6%) ввиду повышения тарифов на ЖКУ и устойчивого внутреннего спроса.

Рис. 10. Инфляция по кварталам

Источник: БНС

Рис. 11. Динамика инфляции и базовой ставки

Источник: БНС, НБК

На текущий момент Нацбанк заявляет об ограниченности пространства для продолжения цикла смягчения монетарной политики. Однако, учитывая сложившиеся макроэкономические условия, мы считаем, что такое пространство все еще есть. Во-первых, инфляция продолжает постепенно снижаться, прогноз к концу года по которой мы сохраняем на уровне 8.5%, не исключая и более позитивный исход. На фоне этого в стране сложился довольно высокий уровень реальной ставки, превышающий 5.5%, что значительно выше исторических значений. Во-вторых, рост экономики за 3М2024 г. вновь перешел к замедлению и составил 3.9%, чему способствовали резкий спад инвестиций крупного бизнеса и вялая динамика сырьевых отраслей. В дальнейшем необходимо будет учитывать и ситуацию с паводками, затронувшие северные и западные регионы РК. В таких условиях снижение уровня базовой ставки могло бы стать дополнительным стимулированием для положительного воздействия на рост ВВП при условии отсутствия дополнительного бюджетного и внебюджетного использования Нацфонда. В связи с этим мы считаем, что НБК стоит продолжить цикл смягчения денежно-кредитной политики, при этом оптимальный уровень базовой ставки к концу года, на наш взгляд, составляет 12%.

ТЕНГЕ ОСТАЕТСЯ СИЛЬНЫМ, НИ РАЗУ НЕ ОСЛАБНУВ С ОКТЯБРЯ ПРОШЛОГО ГОДА

Весь первый квартал национальная валюта поступательно укреплялась: так, с начала года курс доллара к тенге снизился с 457.8 до 449.7 тенге за доллар. На наш взгляд, объективных причин для такого укрепления тенге нет и его нынешний курс поддерживается за счет продолжающихся значительных валютных вливаний из Нацфонда. Кроме того, как мы уже неоднократно отмечали, валютный курс находится под определенным управлением Нацбанка, отражая его политику, которая не транслируется через коммуникации монетарного регулятора.

За последние полгода нефтяные котировки были довольно волатильными, резко снизившись в 4кв 2023 г. и постепенно восстанавливаясь в течение первых трех месяцев текущего года. Нельзя сказать, что такая динамика коррелирует с валютным курсом, который в это же время двигался только в одном направлении. Курс доллара к рублю, который до начала войны в Украине имел сильное воздействие на курс доллар-тенге, также двигался разнонаправленно, в первые три месяца текущего года ослабевая, что снова идет вразрез с укреплением тенге в этот же период. Еще одним фактором, влияние которого принято считать фундаментальным на курс доллар-тенге, является индекс доллара, который в первые три месяца 2024 г. продемонстрировал рост, что эквивалентно укреплению доллара к другим валютам и противоречит движению валютной пары доллар-тенге в этот же период. Таким образом, динамика тенге в первом квартале не отражает поведение внешних фундаментальных факторов – тенге неизменно и последовательно укреплялся, несмотря на их нестабильность.

Рис. 12. Динамика обменных курсов и валютные операции Нацфонда

Источник: НБК

Что касается внутристрановых факторов, то валютные операции, связанные с конвертацией нефтедолларов-трансфертов из Нацфонда, вероятно, и оказали такую сильную поддержку национальной валюте. За первые три месяца из НФ было изъято около $2.5 млрд, что в полтора раза превышает изъятия за аналогичный период прошлого года. В апреле Нацбанк объявил о планируемой конвертации в размере еще $1.1 млрд, что практически соответствует средним ежемесячным валютным поступлениям в 4 квартале прошлого года, связанным с нерыночной продажей акций НК «КазМунайГаз». Ожидаемо, это снова окажет сильную поддержку тенге и его нынешнему курсу в диапазоне 450 тенге за доллар.

Таким образом, график текущих изъятий вызывает большие вопросы по дальнейшему соблюдению планов касательного годового трансферта из Нацфонда в размере Т3.6 трлн (гарантированный – Т2 трлн и целевой Т1.6 трлн). Если все же правительство сократит изъятия в следующих периодах и вернется к запланированной траектории, то курс тенге должен отреагировать на сокращение притока валюты ослаблением. В таком случае наш прогноз по курсу в 485 тенге за доллар к концу года выглядит реалистичным.

Кроме того, дополнительное давление на увеличение трансфертов из Нацфонда может оказывать борьба с последствиями паводков на части территории страны, которая может повлечь за собой увеличение госрасходов на покрытие ущерба. Учитывая политику «управляемого плавания», в такой ситуации вызывают вопросы прогнозы по курсу на конец года – насколько крепкий тенге будет выгоден стране на фоне вероятного увеличения импорта и сокращения экспортной выручки. Дальнейшее снижение темпов инфляции и возможное ослабление рубля в течение года также могут внести корректировки в курс нацвалюты. Мы немного снизили среднегодовой прогноз по курсу доллар-тенге до 466 тенге за доллар.

МЕЖДУНАРОДНЫЕ РЕЗЕРВЫ РК УВЕЛИЧИЛИСЬ

Консолидированные международные резервы РК в первом квартале 2024 года составили $98.6 млрд, увеличившись на 2.7% с начала года (+4.1% г/г), что является самым высоким значением за последние 9 лет. Их увеличение произошло в основном благодаря росту резервов НБК в золоте: так, монетарное золото в международных резервах с начала года выросло на 13.0% или на $2.5 млрд. Отметим, что в течение всего 2023 года НБК постепенно сокращал долю золота в составе резервов, продав около 57.43 тонн золота и достигнув таргета в 50-55% к концу года, что сделало Нацбанк мировым лидером среди центральных банков по его реализации. В текущем же году на фоне активного роста котировок на золото, согласно данным Всемирного совета по золоту, НБК впервые с января 2023 года приобрел 6 тонн золота, что, вероятно, и отразилось на квартальных результатах. При этом активы в СКВ в отчетном периоде, наоборот, сократились на 4.1% или на $0.7 млрд. В целом на конец первого квартала 2024 года чистые международные резервы НБК составили $35.9 млрд – прирост на 5.9% с начала года (+4.8% г/г).

За отчетный период активы Нацфонда увеличились на 1.2% до $60.7 млрд. Отметим, что с 2024 года началась реализация программы «Нацфонд детям», в рамках которой всем несовершеннолетним гражданам РК будет начисляться 50% от инвестиционного дохода Нацфонда, усредненного за 18 лет, включая ежегодно начисляемый инвестиционный доход на накопленную сумму. Первые выплаты по данной программе начались в феврале, а ее оператором стал ЕНПФ. При этом в целях статистики валютные активы Нацфонда теперь отражаются за вычетом обязательств по целевым требованиям упомянутой программы. На данный момент сумма указанных обязательств все еще незначительная и не влияет на общий объем резервов. По мере увеличения охвата программы и накопления инвестиционного дохода, вероятно, активы НФ в дальнейшем могут снизиться. Тем не менее, это не повлияет на устойчивость резервов, поскольку уровень достаточности резервов, который можно оценить в соотношении к месяцам импорта, многократно превышает эталонное значение для покрытия внешних обязательств, опережая уровни соседних стран.

Рис. 13. Консолидированные резервы

Источник: НБК, Bloomberg

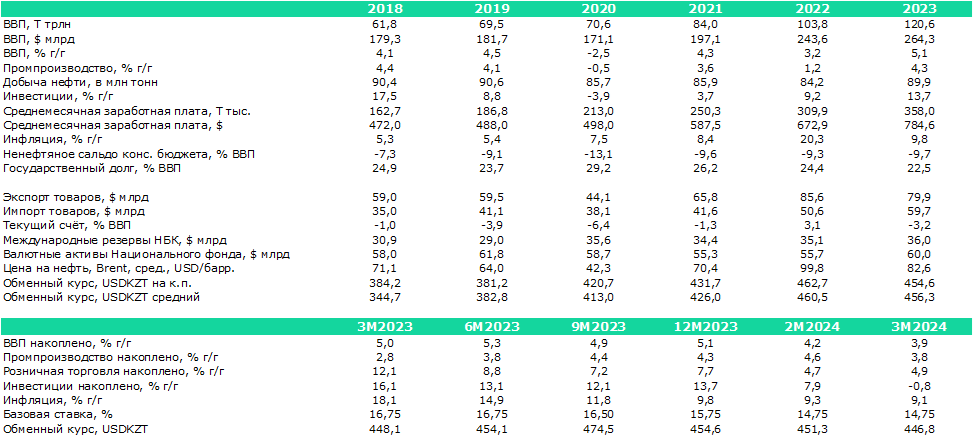

Приложение 1. Отдельные макроэкономические показатели РК

Источник: БНС, НБК, МФ РК, ВБ, Halyk Finance

Аналитический центр

При использовании материала из данной публикации ссылка на первоисточник обязательна.