Экономика в 3кв2011

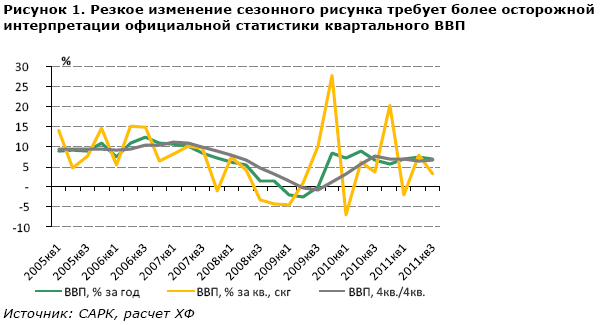

В третьем квартале произошло значительное замедление экономики, хотя некоторые необъяснимые тенденции в статистике национальных счетов за последние два года, значительно затрудняют диагностику состояния и прогресса экономики, особенно с учетом сезонной корректировки. Экономика Казахстана, в частности сектор транспорта, сектор торговли и некоторые сектора переработки, испытали резкий рост в четвертом квартале 2009 года (рис 1). Такой рост далеко выходил за рамки сезонного рисунка, характерного для данных отраслей. Его также было трудно объяснить финансовыми показателями отдельных предприятий, казавшихся ранее репрезентативными. В результате этого скачка, рост ВВП в 2009 году оказался положительным, что превосходило самые смелые оценки. Зато в следующем квартале произошло резкое падение в этих же отраслях, также далеко выходящее за рамки характерного сезонного рисунка, как если бы продукт этих отраслей сместился из первого квартала будущего года в последний квартал предыдущего. Примерно так же экономика вела себя и в 4 квартале 2010 года (резкий рост) и 1 квартале 2011 года (резкое падение).

Пока мы не готовы с уверенностью интерпретировать эти изменения: в самом ли деле произошло изменение сезонного рисунка, или предприятия начали ускоренно распознавать добавочный продукт, или изменилась методика агрегирования данных. Без доступа к дезагрегированным данным ответить на этот вопрос однозначно будет крайне сложно. Однако, уже сейчас понятно, что нарушение традиционного сезонного рисунка значительно снизило нашу уверенность в точности наших оценок роста, скорректированного на сезонность. Мы сочли необходимым сделать этого отступление, прежде чем представить статистику ВВП за третий квартал и наше понимание происходящих тенденций.

Итак, темпы роста ВВП с учетом сезонной корректировки (методом X12) в годовом исчислении (или, скг) замедлились с 8,1% во втором квартале до 3,3% в третьем квартале, хотя возросшая ошибка сезонной корректировки значительно снижает значимость такого, казалось бы, резкого замедления. При сравнении с аналогичным периодом предыдущего года, свободном от ошибки сезонной корректировки, замедление малозаметно – 7,0% в 3кв по сравнению 7,4% во 2кв, но и при таком сравнении неизбежен вывод о значительном замедлении в 3 квартале учитывая рост, зарегистрированный в промежутке между этими периодами (рис 1). Сравнение на еще более долгом (и репрезентативном) промежутке времени, включающем 24 месяца, то есть при сравнении последних четырех кварталов с четырьмя предшествующими кварталами (4кв/4кв) указывает на ускорение роста, с 6,6% 4кв/4кв во 2кв до 6,7% 4кв/4кв в 3кв, но эти данные неинформативны при анализе краткосрочных тенденций и не противоречат выводу о спаде ВВП в 3кв 2011.

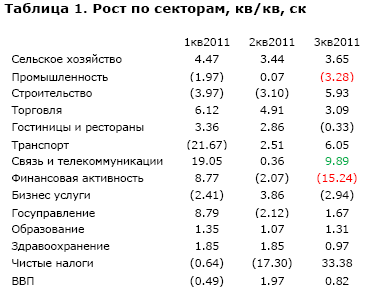

Наиболее выраженный спад в квартальном выражении и с учетом сезонной корректировки (ск) наблюдался в финансовом секторе (-15,2% за квартал) и в промышленности (-3,3% за квартал). Связь и телекоммуникации являлись одним из немногих секторов, которые продолжали неуклонно расти (9,9% за квартал). Изменения в других секторах были в пределах очень широкого диапазона внутренних трех квинтилей. Эти сектора включают торговлю, строительство, транспорт и сельское хозяйство, тогда как добавленная стоимость промышленного производства, финансового сектора, разведки и других бизнес услуг снизилась за квартал (ск).

Промышленный спад был обусловлен снижением добычи и производства сырья, которая сократилась на 4,2%, главным образом за счет добывающей отрасли, нефтепереработки и химической промышленности. Среди наиболее динамично развивающихся отраслей были текстильная, пищевая промышленность и машиностроение. Финансовая активность (см. ниже) и строительство остались подавленными в 3кв. Строительство выросло на 5,9% за квартал (ск), но не восстановилось до докризисного уровня. Цены на недвижимость остаются на прежнем уровне, хотя объем сделок на вторичном рынке растет.

Внешний спрос, влияющий на рост в добывающем секторе и металлургии, спал, в то время как внутренний спрос был ограничен сдержанностью банковского кредитования. Тем не менее, внешний и фискальный баланс оставались устойчивыми, правительство продолжало наращивать внешние резервы, а условия торговли остаются намного выше уровня, обеспечивающего устойчивость текущей фискальной и монетарной политики.

Несмотря на глобальный спад, рост экономики Казахстана в последующие два года ожидается устойчивым на уровне 5-6% в год. Рост во многом будет обусловлен внешним спросом на сырье, государственным инвестиционным спросом на инфраструктуру и в меньшей степени ростом потребительского спроса, зависящего от текущих бюджетных расходов. Таким образом, рост, в конечном счете, будет зависеть от состояния ключевых сырьевых рынков, которые влияют на спрос напрямую или через канал расходов государственного сектора.

Инвестиции

Общий объем капитальных инвестиций увеличился в 3кв2011 на 4,5% (ск) по сравнению с предыдущим кварталом, благодаря финансированию за счет собственных средств и долговых инструментов, где рост составил 9,8% и 10,4% за квартал (ск), соответственно. Но фискальная поддержка ослабла, так как финансирование из республиканского и местных бюджетов уменьшилось на 2,9% и 3,9% за квартал (ск), соответственно.

Внешний сектор

Амбициозные инвестиционные планы предполагают большие внешние заимствования в следующие два года. Минимальный суверенный долг не покрывает все потенциальные условные обязательства. Доступ к внешнему финансированию может быть отложен или прерван, но государство может вмешаться в случае необходимости.

Из иностранных прямых инвестиций (ИПИ) в разведку нефти и горной промышленности (на долю которой приходится более половины всего объема ИПИ), 93% финансируется за счет долга, нежели собственного капитала. Межфирменный долг эффективно погашается нефтью или прибылью компаний.

В 3кв, тенге ослаб из-за дефицита платежного баланса. Но ослабление было смягчено крупными продажами против рыночного тренда. По нашим оценкам, эти продажи в чистом виде составили $2,86млрд. Резкое падение экспорта уменьшило торговый баланс на 53% за квартал. Профицит текущего счета почти исчез, так как снижение составило 98% за квартал. Как и прежде, эффект от изменения торгового баланса на платежном балансе был минимальным благодаря автоматическим стабилизаторам. Увеличение ИПИ и меньший отток портфельных инвестиций частично компенсировали снижение текущего счета, но дефицит платежного баланса сохранился.

Банковский сектор

Плачевное состояние банковского сектора отражает естественную хрупкость экономики. Крупная очистка, а также улучшение состояния банковского сектора могли бы внести вклад в возобновление роста кредитования. Но финансовые реформы и улучшенное регулирование могут только адресовать основные слабые стороны.

Кредит растет медленнее, чем экономика

Рост корпоративных кредитов продолжил ускоряться в 3кв, но розничное кредитование замедлилось, по сравнению с предыдущим кварталом. Объем кредитов экономике вырос на 27% за квартал, в годовом исчислении. Рост кредитования также сопровождался снижением процентных ставок по кредитам (см. среднесрочные цифры). В результате, отношение кредитов к депозитам снизилось до 98% на конец сентября 2011 с 190% до кризиса.

Плохое качество займов

Высокий и растущий объем неработающих кредитов, равный 32% ссудного портфеля, является основным фактором, ограничивающим аппетит банков к кредитному риску, путем создания условных требований к собственному капиталу банков. За последние три года банковская система направляла большую часть своего предпровизионного дохода на создание провизий. С 2008 года банки по большому счету «оборонялись». Из 15 крупнейших банков, трое были реструктурированы, по меньшей мере, пятеро были рекапитализированы и шестеро, так или иначе, получили поддержку со стороны своих зарубежных родительских предприятий.

Качество ссудного портфеля банков отличается, в основном из-за различий в практике кредитования до 2008 года, так как выдачи кредитов резко снизились в 2008 году, но тем не менее кредитная политика банков после начала банковского кризиса начинает играть всѐ большую роль.

Из анализа данных создается впечатление, что банки проводят реструктуризацию активов главным образом для улучшения отчетных показателей по качеству активов, а не для улучшения качества активов. В результате, ставки по сомнительным займам продолжали оставаться высокими, что снижает перспективы восстановления активов. В этом отношении, усиление конкуренции за заемщиков не является однозначно негативной тенденцией для отрасли, так как способствует снижению процентных ставок, долгового бремени заемщиков, и повышает вероятность восстановления качества активов.

Различие между банками также распространяется на вновь выданные кредиты. Высокие кредитные риски и общая нехватка качественных заемщиков или заемщиков с достаточным капиталом приводят к более интенсивной конкуренции за заемщиков, о чем говорит снижение процентных ставок, перемещение некоторых счетов в более состоятельные банки и сокращение процентной маржи. В результате, предоставлять новые кредиты могут только банки с иностранной поддержкой. Ожидается, что совокупный ссудный портфель вырастет в 2011 году менее, чем на 14% в номинальном выражении, что медленнее, чем ВВП, рост которого ожидается на уровне 22%.

Из трех реструктурированных банков, двое идут к еще одной реструктуризации. В случае с БТА, реструктуризация настанет наверняка. Для того, чтобы вернуть банк обратно в рабочее состояние, могут потребоваться более 600млрд. тенге, из которых по меньшей мере половина финансируется реструктурированными облигациями, а другая половина – превращения большей части депозитов акционера (около 300млрд. тенге) в капитал первого уровня.

Законопроект о минимизации финансового риска

Поскольку проблема с неработающими займами была признана правительством, президент Назарбаев поручил чиновникам решить ее в феврале 2011 года. Эти усилия привели к предложению об изменении законодательства с целью снижения финансовых рисков. В предложении рассматривается ряд вопросов, начиная с регулирования пенсионных фондов, уголовной и административной ответственности менеджмента и соблюдения закона. Также рассматривается вопрос о низком качестве активов коммерческих банков и предложение по введению трех механизмов:

- Упразднение «налога на списания» Эта мера должна быть введена в 2012 году со вступлением в действие в 2018 г. и быть применимым к списаниям с 2011 г.

- Фонд стрессовых активов (ФСА2). ФСА будет капитализирован государством и частными инвесторами и будет покупать плохие активы у банков и управлять ими.

- Создание подразделений «плохого банка» в каждом отдельном банке для работы с плохими займами, обеспеченными недвижимостью.

Мы приветствуем эти меры, но ожидаем, что они будут иметь ограниченное влияние на качество активов. Отмена «налога на списания» является наименее спорным из всех трех, несмотря на сопротивление со стороны налоговых органов. Это упразднит важные препятствия к списанию займов. Эффективность предложения по ФСА2 будет зависеть от деталей, которые будут подробно изложены в готовящихся правилах. Однако, первоначальное предложение по состоянию на февраль 2011 года отличалось плохой разработкой, которая включала принцип одного дисконта для всех займов. На наш взгляд, такой подход будет ограничивать участие и приведет к проблеме неблагоприятного отбора. Участие частных инвесторов также ограниченно. Третий пункт программы кажется более эффективным, чем второй, но только из-за регуляторного арбитража. Под этим подразумевается то, что специальные подразделения банков смогут делать то, что самим банкам делать запрещено, то есть владеть значительной долей нефинансовых активов.

Рынок труда

Средняя реальная зарплата в 3кв выросла на 5,5% за год, благодаря госсектору, сельскому хозяйству, торговле и промышленности. С учетом сезонной корректировки, наибольший рост зарплат был в госсекторе: госуправление (+20,8% за кв), здравоохранение (+19,6 за кв) и образование (+13% за кв). Зарплаты в сельском хозяйстве, добывающем и обрабатывающем секторе росли на 1-2% за квартал. Среди отстающих были строительство и финансовый сектор, где зарплаты упали на 5,5% и 4% за квартал, соответственно. Уровень безработицы снизился до 5,3% в 3кв 2011г.

Заработные платы росли быстрее, чем производительность труда из-за госсектора, где шел рост зарплат и шла прямая конкуренция с другими секторами. Вопрос о производительности труда является центральным в недавней государственной программе экономического развития на 2011-2015гг., наряду с инновациями и инвестициями в энергоэффективность. С другой стороны, правительство также испытывает давление в сторону сохранения заработной платы в целях социальной стабильности. Недавнее увеличение зарплат бюджетникам (педагогам и врачам), реализованное в июле 2011 года было на 30%, но последующие поднятия будут меньше, отслеживая уровень инфляции. Уровень безработицы остается на историческом минимуме - ниже 6%, что говорит о перегреве на рынке труда и соответствии с быстрым ростом зарплат. Но мы также считаем, что официальная статистика по безработице является неинформативной, так как в ней не регистрируется высокая структурная безработица и постоянная неполная занятость из-за чрезмерно широкого понятия занятости.

Государственный сектор

Профицит бюджета сохранится

Центральное правительство прогнозирует дефицит бюджета в размере 2,6% от ВВП в 2012 году и 1,3% от ВВП в 2014 году. Ненефтяной дефицит остался существенным в 3кв 2011г. на уровне 4,8% от ВВП из-за увеличения бюджетных расходов, тогда как налоговые поступления уменьшились. Поступления в большей степени уменьшились от КПН и экспортных пошлин. Общий профицит продолжил снижаться.

В части доходов, снижение ставок и новые налоги, введенные в период кризиса, сохранятся. Как и прежде, КПН и НДС составляют основную часть ненефтяных налоговых поступлений, а ИПН играет сравнительно меньшую роль. Снижение ставок в 2009 году не изменило это соотношение. Потеря доходов была компенсирована новыми и более тяжелыми налогами в добывающем секторе. В 2011 году, спустя год после того, как налог на экспорт нефти был введен как часть антикризисного пакета, правительство удвоило ставку до $40 за тонну. В результате, ожидается, что налог принесет бюджету около $3млрд. в 2011 году. Через налоги в добывающем секторе, политика по контролю предложения приведет к тому, что налоговые доходы будут расти медленнее, чем ВВП в течение 2012-2015гг., а бюджетный дефицит уменьшится до 1,5% от ВВП в 2013 г. Эти меры также привели к тому, что бюджет стал больше зависим от нефтяного сектора, несмотря на попытки правительства сократить ненефтяной дефицит.

До одной трети всех расходов в бюджете 2012 года составляют капитальные расходы. Правительство планирует затратить $43млрд. на развитие промышленности, сельского хозяйства и инфраструктуры между 2012 и 2015 гг. Инвестиции будут частично финансироваться бюджетом, частично ФНБ «Самрук-Казына» и его дочерними компаниями. Расходы на социальное обеспечение, образование, государственное управление и здравоохранение доминируют в отношении других статей расходов. В 3кв, как и было обещано, правительство повысило зарплаты бюджетникам.

Чистые фискальные позиции сильны, но внебюджетных обязательств намного больше

Консолидированный бюджет зафиксирует профицит в размере, примерно, 2% от ВВП в 2011-2013гг., который может впоследствии увеличиться при текущих ценах на нефть. Прогнозы бюджетных доходов основаны на разумных предположениях касательно цен на нефть. Общий долг правительства составляет $22,7млрд., в том числе публично торгуемые обязательства Министерства финансов и Национального Банка и суверенный двусторонний долг. Более крупную долю занимает квазигосударственный долг, который состоит из долга национальных компаний, в основном принадлежащих нерезидентам. Прямой долг национальных компаний составляет $21млрд., тогда как их общий консолидированный долг составляет около $65млрд. Этот долг начал расти в 2009 году, когда банковский сектор начал сокращать объем внешних обязательств. Ожидается, что долг будет расти и дальше финансировать инвестиционные потребности национальных компаний.

МИП государственного сектора растет

Международная инвестиционная позиция госсектора, включающая золотовалютные резервы НБК и активы Национального фонда, составила $73млрд. по состоянию на конец 3кв2011г. Активы Национального фонда увеличились на $6,2млрд. в 2010 году. Ожидается, что в 2011 году активы увеличатся на $11млрд., за вычетом гарантированных трансфертов в бюджет в размере $8млрд., и должны достигнуть уровня $63млрд. к концу 2013г.

Денежно-кредитная политика и обменный курс

Денежно кредитная политика оставалась неизменной, сосредоточенной на поддержании стабильного обменного курса. Несмотря на стабильность курса и значительные запасы валютных резервов уровень долларизации остается высоким. Потребительская инфляция также остается более высокой и более волатильной, чем у большинства сравнимых стран.

В 3кв, после скачка волатильности на глобальных рынках, доверие к тенге также несколько пошатнулось. К счастью, значительная часть спекулятивного капитала уже покинула Казахстан, что позволило НБК уверенно держать курс с помощью частично стерилизованных интервенций.

Однако, этот эпизод продемонстрировал хрупкость режима обменного курса, его зависимость от внешних шоков. Это особенно четко проявилось на фоне более гибкого обменного курса ЦБР. Усиление торговой и финансовой интеграции с Россией потребует от казахстанских монетарных властей перехода к более гибкой политике курса.

Потребительская инфляция ускорилась в 3кв2011г. В июле инфляция ИПЦ подскочила до 8,7%скг, за счет повышения цен на продовольствие и на фоне повышения зарплат в госсекторе. В сентябре инфляция снизилась до 4,8%скг, хотя 12-месячная инфляция повысилась до 8,7% с 8,1% в начале года.

Торговля и политика индустриализации

Казахстан имеет относительно сильную внешнюю позицию ликвидности (к концу 3кв2011г. совокупные внешние активы НБК и Национального фонда составили $73млрд. или 40% от ВВП).

Рост реального ВВП в среднем составлял 6,3% на протяжении пяти лет до 2010 года. Однако резкое снижение цен на сырьевые товары привели к ослаблению внешнего и фискального баланса. Накопление иностранной ликвидности, похоже, идет на пользу внешней стабильности экономики, главным образом, путем ограничения текущего спроса на уровне, на котором будет легче адаптироваться на случай крупного шока в условиях торговли, а не путем создания резервного фонда, который мог быть использован для финансирования спроса после шока. Способность фонда смягчить переход была протестирована в 2008 году, когда правительство начало перечислять в бюджет в качестве гарантированных трансфертов $8млрд. в год. Риск того, что Национальный фонд окажется не способным оказать финансовое смягчение, минимизировано тем, что фонд является относительно малым по размеру.