Снижение рейтинга не стало неожиданностью. В своем июльском отчете аналитики S&P подчеркнули, что для сохранения кредитного рейтинга на уровне ААА правительству США необходимо будет снизить госрасходы на следующие десять лет как минимум на $4 трлн. После нескольких месяцев переговоров Конгресс США снизил эту сумму только на $2,4 трлн., то есть, намного меньше цели поставленной S&P. Это повысило вероятность снижения рейтинга. Однако, после объявления о снижении рейтинга агентство S&P сообщило, что основной причиной снижения рейтинга стал не величина сокращения расходов, а то, каким образом это решение было принято в Конгрессе. Это объяснение, по нашему мнению, является ключевым для понимания реакции рынка на снижение рейтинга и его оценки фискальной политики США.

Решение Конгресса США влияло на рынки через два канала. С одной стороны, снижение госрасходов снижает ожидания по ВВП и корпоративным доходов на ближайшие несколько лет. С другой стороны, снижение расходов улучшает степень устойчивости фискальной политики США и снижает риск дефолта по казначейским обязательствам США. На прошлой неделе рынки в основном реагировали на снижение ожиданий относительно роста экономики и доходов бизнеса. Продолжение падения на этой неделе связано с причинами, вызвавшими снижение рейтинга. В этой статье мы обсуждаем реакцию рынка и возможности для инвесторов.

Снижение госрасходов и замедление роста

Итак, фискальное сжатие снизит доходы компаний и замедлит их ожидаемый рост на годы вперед. Кроме того, если сжатие недостаточно сильное, чтобы убедить кредиторов в долгосрочной состоятельности бюджета, то произойдет рост безрисковых ставок, а значит и удорожание долгового финансирования. Эти три фактора, а именно, снижение ожидаемых доходов, темпов их роста, и удорожание фондов, могли бы привести и к более значительному падению акций, то, что наблюдалось на прошлой неделе. Если предположить умеренно агрессивное ухудшение ожиданий при котором доходы компаний индекса S&P500 упадут на 20%, рост замедлится на 1% и стоимость фондов поднимется на 1%, то индекс S&P500 должна потерять около 35%. С начала месяца индекс S&P 500 потерял около 16%. Эта разница иллюстрирует степень неопределенности на рынках. Ожидаемая волатильность индекса S&P500 повысилась с 20% в конце июля до 31% 10 августа, но неделей позднее снизилась до 25%. Эти неопределенности относятся как к реакции экономики США на ужесточение фискальной политики, так и относительно монетарной политики США и реакции экономик остального мира. Для того, чтобы рынки пересчитали траектории долгосрочного развития и выработали консенсус должно пройти время, хотя бы месяц. А пока волатильность сохраняется на высоком уровне. Но, несмотря на неопределенность, уже становилось понятным, что рынок акций США не восстановится до уровня первой половине 2011 года в ближайшие два-три года.

Оценка реакции на снижение рейтинга

На фоне этих ожиданий и произошло снижение суверенного рейтинга США. Как это событие могло повлиять на рынки после того как они отыграли новость об ужесточении фискальной политики? Ведь ожидания снижения рейтинга должны были быть уже учтены в ценах на активы. Поэтому стоит рассмотреть только ту реакцию рынка, которая была связана с самим фактом снижения, либо с новой информацией, появившейся на дату снижения.

К первому типу относятся предполагаемые действия институциональных инвесторов, обязанных выполнять требования по управлению рисками, основанные на рейтингах. Снижение рейтинга казначейских облигаций США не меняет их рискованности с точки зрения большинства регуляторов, но собственные требования по управлению риском, как правило, имеют более портфельный подход. Они могут создать стимул для продажи сравнительно рискованных бумаг и покупки менее рискованных, в частности, казначейских обязательств, для того, чтобы восстановить показатели риска по портфелю.

Ко второму типу реакции стоит отнести заявление агентства о том, что процесс формирования и выработки фискальной политики США не соответствует максимальному рейтингу. Здесь S&P имел ввиду политизированность фискальной политики, которую продемонстрировал Вашингтон при обсуждении долгового лимита, когда нависла угроза технического дефолта хотя для этого на было оснований с точки зрения кредитоспособности правительства. Эта оценка отсутствовала в более раннем отчете агентства.

Почему это так важно? При высоком уровне долга платежеспособность правительства и его готовность погасить долг начинают накладывать ограничения на выбор фискальной политики. В свою очередь, четко определенный процесс принятия решений также важен, потому что создает больше предсказуемости и определенности в оценке способности должника обслужить и погасить долг. При этом даже небольшая ошибка может вызвать дефолт. В таких условиях правительству с большим долгом крайне важно продемонстрировать способность и готовность значительно ужесточить фискальную политику, причем желательно не сразу, а в перспективе, что позволит избежать резкого замедления. Надежды на то, что правительству США удастся проводить такую фискальную политику померкли во время обсуждения долгового лимита. По мнению S&P власти США более не смогут убедительно сохранять баланс между задачами снижения дефицита бюджета и поддержания роста экономики. Теперь безопасный уровень долга стал ниже, чем рынки ранее предполагали. Теперь рынки не смогут рассчитывать на то, что фискальная политика США будет стремится к оптимальной. Теперь, для того, чтобы сделать снижение дефицита убедительным, оно должно быть произведено немедленно, а не в отдаленном будущем. Теперь США нужно иметь намного больший запас прочности при проведении фискальной политики.

Таким образом, значительное сужение возможностей для проведения стимулирующей фискальной политики вызвало дополнительное падение биржевых индексов, сверх того, которое произошло в результате сокращения расходов. Однако, масштаб связанного с этим снижения вряд ли можно оценить количественно.

Что насчет казначейских бумаг?

Как отреагируют инвесторы, если прежние предположения о безрискованности казначейских бумаг США перестанут выглядеть убедительными? Вызовет ли это резкий спад спроса на них или же медленное снижение? Возможно ли, что это, наоборот, подстегнет спрос на казначейские бумаги США, также как в периоды неопределенности, когда инвесторы ищут безопасность и высокое качество. Возможны ли эти сценарии? По нашему мнению, все они возможны, и вот почему.

Дело в том, что эта реакция при нынешнем уровне долга США, большая часть которого состоит из краткосрочных инструментов, зависит не только от фундаментальных факторов, и потому в определенной степени непредсказуема. Да, некоторые инвесторы будут избавляться от казначейских бумаг в любом сценарии, другие – будут их покупать, также независимо от развития событий, но большинство будут смотреть на действия других инвесторов. Если доходности останутся на низком уровне или вырастут незначительно, а неопределенность относительно стоимости других классов активов останется высокой, то спрос на казначейские бумаги только усилится. Если, однако, доходности вырастут сильнее, чем это следует из снижения рейтинга, то все большее количество инвесторов присоединится к панике, что в конечном итоге приведет к «набегу» на долг США. Это грозит уже реальным, а не техническим дефолтом. Конечно, правительство США еще в состоянии предотвратить сценарий «набега» и дефолта. Для этого нужно ввести программу покупки казначейских бумаг на баланс ФРС, столько, сколько будет нужно для поддержания доходности на низком уровне. Такая программа во многом будет похожа на программу количественного смягчения, но в отличие от нее мандат должен быть открытым, то есть практически неограниченным, а объем покупок должен зависеть от реакции рынка.Альтернативным способом поддержать спрос могли бы стать консультации с крупнейшими держателями долга США, но мы считаем, что кредиторы прекрасно понимают ситуацию и понимают, что продажа может инициировать исход невыгодный для самих кредиторов.

Вскоре после снижения рейтинга казначейские облигаций восстановилась, но это не означает, что теперь можно исключить вероятность сценария с дефолтом и неконтролируемым ростом ставок. Кризис доверия может вновь разгореться если окажется, что экономика США будет расти медленнее долга несмотря на болезненное снижение дефицита. В таком сценарии также обостряется вопрос рефинансирования долга США. Основной аргументы в пользу поддержке со стороны ФРС это то, что она позволит значительно снизить угроза «набега» на казначейские бумаги.

В долгосрочной перспективе

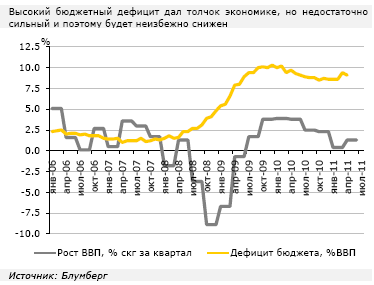

Но как все это отразится на положении вещей в долгосрочной перспективе? Для того, чтобы выйти из долгового кризиса, правительству США необходимо поддерживать уровень роста государственного долга ниже темпов роста реальной экономики. Такое соотношение крайне маловероятно при нынешнем раскладе государственного долга и долга домохозяйств. Двузначный дефицит бюджета в 2009 году и 9% в 2010 не смогли ускорить экономику выше 3% в 2010 году. По сути, экономика не отреагировала на стимул. Спрос остается подавленным, так как домохозяйства, имеющие высокую склонность к потреблению, продолжают выплачивать долги, которые они набрали до 2007 года. Более сбалансированная политика по стимулированию могла бы ускорить рост, но ненамного.

Также маловероятно, что монетарная политика способна дать дополнительный толчок реальному росту. Традиционные инструменты монетарной политики потеряли свою действенность, а нетрадиционные скорее поддерживают состоятельность фискальной политики. Программа количественного смягчения с открытым мандатом поможет предотвратить «набег» на казначейские бумаги, но вряд ли увеличит совокупный спрос, так как ее эффект в основном проявится в увеличении доходов корпораций, а не домохозяйств.

Инфляционное смещение

Будет инфляция решением в этой ситуации, или она часть проблемы? Стандартные предсказатели инфляции, такие как совокупной спрос и уровень безработицы, указывают на то, что инфляция с США в ближайшее время не будет представлять угрозы. Однако, другие индикаторы указывают на обратное.

Во-первых, это инфляция в Китае. Учитывая, что в потребительской корзине среднего американца большую часть занимают товары, произведенные в Китае, это усилит инфляцию в США. Китай уже давно испытывает реальное укрепление валюты, несмотря на сдерживание потребительского спроса. Когда власти Китая позволят реализоваться потенциалу потребительского спроса полнее, реальное укрепление Юаня ускорится. В конечном итоге это приведет к усилению инфляционного фона в США за счет удорожания импорта. Это давление может выразиться как в виде ослабевания доллара США, так и в виде роста цен в Юанях, но в любом случае происходит импорт инфляции в США.

Во-вторых, избыток ликвидности на финансовых рынках будет способствовать инфляции инвестиционных активов, будь то недвижимость, акции, золото или товары. Рост цен на этих рынках через какое-то время начнет оказывать влияние на инфляционные ожидания, затруднив задачу контроля над инфляцией для центральных банков. До сих пор, данный канал не работал, так как рынки непоколебимо верили в готовность и способность ФРС держать инфляцию под контролем, и принимать решительные меры в случае угрозы роста цен. Такую репутацию трудно заработать, но легко потерять. Приверженность ФРС принципам низкой инфляции оказалось под вопросом, когда ФРС начала политику количественного смягчения. Доверие рынков к готовности ФРС удерживать инфляцию может еще больше пострадать из-за того, что правительство США может стать более терпимым к инфляции, если восстановление экономики не состоится.

В-третьих, это рост толерантности властей США по отношению к инфляции.

Рост толерантности ФРС по отношению к инфляции изменяет ожидания рынка и может привести к росту инфляции, скажем, до уровня 4-5% в год. На протяжении следующего десятилетия или двух это поможет снизить реальный долг дополнительно на 10-15 процентов, что является достаточно значительной суммой. Отметим, что хотя ФРС имеет репутацию инфляционного ястреба, его мандат не является мандатом инфляционного таргетирования, в отличие от скажем мандатов центральных банков большинства развитых экономик, включая ЕЦБ, Банк Англии и Банк Канады. В обязанности ФРС входит поддержание не только ценовой стабильности, но и полной занятости. ФРС не имеет официально озвученного целевого потолка инфляции. На данный момент безработица находится на рекордно высоком уровне, что частично объясняется негибкостью заработных плат, когда работодатель предпочитает увольнять сотрудников, нежели понижать им оплату. Инфляция могла бы частично облегчить эту проблему за счет сокращения реальных зарплат.

Так как половина долга США находится на руках у иностранцев, инфляция могла бы помочь правительству США снизить реальную стоимость долг, учитывая, что держатели казначейских облигаций похоже готовы мириться с отрицательной реальной доходностью в условиях нарастающей неопределенности. Это не значит, что правительство США или ФРС попытаются снизить реальную стоимость долга преднамеренно. Слишком откровенная попытка частичного дефолта путем девальвации или инфляции может повысить стоимость обслуживания долга, осложнить рефинансирование долга и если не удастся его рефинансировать, вызвать обычный дефолт. Но, несмотря на все риски, заинтересованность в инфляционном сценарии существует.

Итак, умеренно высокая инфляция могла мы снизить реальную стоимость долга США, в основном за счет иностранцев, способствовать восстановлению доходности некоторых отраслей экономики, снизила бы реальную стоимость трудовых ресурсов. Но не даром. Ценой будет эрозия доверия к ФРС и годы болезненной дисинфляции. Эти потери можно было бы снизить, если бы ФРС смогло убедить рынки в том, что ускорение инфляции является временным и контролируемым. Частично, этого можно было бы достичь установив режим таргетирования уровня цен, а не режим таргетирования инфляции. Если режим таргетирования уровня цен был бы принят задним числом, то такой мандат позволил бы ФРС допустить временное и контролируемое ускорение инфляции для того, чтобы догнать целевой траекторию уровня цен отставание от которого произошло в время дефляции 2009-2010 годов. Неудивительно, что члены ФРС обсуждали целесообразность возможность перехода к режиму таргетирования уровня цен еще в 2010 году. Тогда оно не было принято на вооружение ФРС, тем не менее, сам факт его обсуждения свидетельствует о том, что отношение к инфляции начало меняться.

Золото

Золото один их немногих классов активов, которые выигрывают в подавляющем большинстве сценариев. Спрос на инвестиционное золото сохранится устойчивым при падении доверия к долговым обязательствам США, в случае дальнейшего роста неопределенности, усиления ожиданий глобального замедления и инфляции.

Сомнения в качестве казначейских бумаг США создали определенный вакуум на рынке резервных активов и усилии спрос на золото со стороны центральных банков. Это не значит, что золото способно заменить казначейские обязательства США как глобальный резервный актив, так как не является безрисковым, но даже небольшой эффект способен значительно увеличить спрос и цену.

Также растет популярность фондов, полностью фондированных складским золотом, но эта часть спроса более изменчива и зависит от перетоков фондов из одних классов активов в другие. Здесь спрос оправдывается стратегическими ожиданиями инвесторов инфляции и возможной депрессии в сочетании со способностью золота сохранять реальную стоимость на долгосрочном горизонте и приносить высокую доходность в условия кризиса.

Основном же двигателем спроса в ближайшие 3-5 лет будет инвестиционный спрос на физическое золото в Индии, Китае и других странах, где рост доходов населения создает спрос на сберегательные инструменты, но высокая инфляция и низкие ставки снижают популярность банковских депозитов. Вероятно, что часть этого спроса будет смещаться в пользу фондов обеспеченных золотом, но основная мотивация этой демографики сохранится: cберечь реальную стоимость в годы высокой инфляции.

Реальная цена золота, то есть с учетом инфляции, теперь приблизилась к историческому рекорду конца 70-х. После того пика золото упало более чем вдвое. Это серьезный аргумент против использования золота как инструмента сохранения стоимости на длительном горизонте. Однако, мы считаем, что исторические сравнения не вполне оправданны для оценки во многом беспрецедентной ситуации, сложившейся сегодня на рынке резервных активов, а аргументы в пользу его стратегической привлекательности как диверсификацион