Банковская система в целом

В июне активы сектора выросли на 1,4%, в основном за счет ликвидных активов (25,4% от суммарных активов). Займы брутто упали на 2,3% до Т9124 млрд., благодаря списаниям проблемных займов в БТА и Альянсе. В результате, займы нетто практически не изменились (0,1%). Депозиты выросли на 2,3%, в основном за счет корпоративных депозитов. Обязательства сектора выросли на 0,6%, при сокращении депозитов SPV до незначительных объемов во всех банках кроме БТА (Т782,7 млрд.), БЦК (Т24.0 млрд.) и Нурбанка (Т22,1 млрд.). Отношение займов к депозитам клиентов продолжило снижаться, но тем не менее остается на высоком уровне 136%. Чистый доход сектора (Т26 млрд.) был получен, главным образом, за счет реструктуризации Темирбанка (Т81,7 млрд.).

В результате реструктуризации Темирбанка, капитал банковского сектора вырос на Т93 млрд., но по-прежнему остается отрицательным (-Т514 млрд.) в ожидании завершения реструктуризации БТА. Капитал банков, не находящихся на реструктуризации или не завершивших ее, снизился на Т13 млрд. за счет рост требования к капиталу в АТФ (-12 млрд), Казкоме (-Т9млрд), и более мелких банков. Уменьшение капитала в этих банках частично компенсировалось ростом капитала Халык банка (+Т8млрд.).

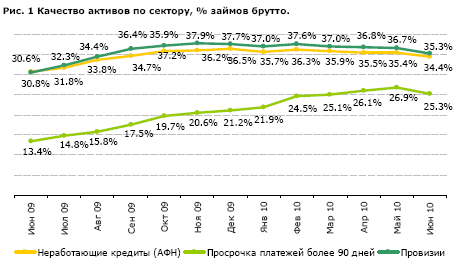

Доли неработающих кредитов и провизии от кредитного портфеля начали снижаться, однако это не является показателем улучшения состояния заемщиков, так как главной причиной снижения стали списания в БТА и Альянс банках. Доля неработающих кредитов и провизий снизилась на 1,0 и 1,3 процентных пункта (пп) до, соответственно, 34,4% и 35,3% от ссудного портфеля. Кредиты с просрочкой более 90 дней снизились до 25,3% от займов брутто. Однако улучшение совокупных индикаторов маскирует продолжающееся снижение качества активов «хороших» банков.

«Хорошие» банки

(Банки, не находящиеся или не прошедшие через реструктуризацию, то есть все банки кроме БТА, Альянс и Темирбанка)

Среди хороших банков, крупные банки продолжили копить ликвидность. Исключением стал Халык банк, активы которого снизились на 2,5% за счет межбанковских депозитов. Активы АТФ банка выросли на 4,5%, БЦК на 2,6%, в основном, за счет ликвидности, однако эти банки не смогли найти применение средствам, полученным от притока депозитов.

Мелкие банки, являющиеся дочками иностранных банков, продолжали расширяться. Активы HSBC, Сбербанка и Ситибанка выросли на 28,2%, 9,5% и 12,5%, соответственно.

Суммарные депозиты «хороших» банков выросли на 3,4%, при опережающем росте корпоративных депозитов. Наиболее значительный чистый доход заработал Халык банк. В плюсе также были БЦК, Евразийский, Казком, Нурбанк, и Каспи, а Сбербанк, HSBC и Сити теряли деньги.

Капитал хороших банков снизился на Т12,6 млрд., в основном за счет уменьшения капитала АТФ банка (-Т12млрд.) и Казкома (-Т9млрд.). Рост капитала на Т8 млрд. произошел в Халык банке.

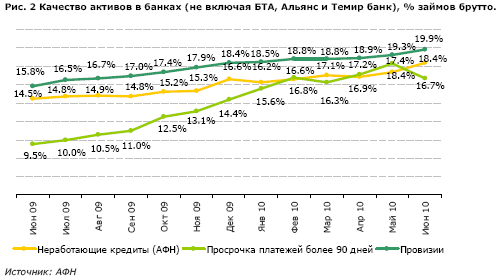

Доли провизий и неработающих кредитов выросли на 0,6 пп и на 1,0 пп до 19,9% и 18,4%, соответственно. В тоже время, просроченные кредиты снизились на 1,6 пп до 16,7%, наиболее значительное снижение произошло в ККБ (на 5,1 пп до 18,3%) и менее значительное в БЦК. В то же время, доля кредитов с просрочкой более 90 дней выросла в АТФ банке (на 2,9 пп до 33,7%).

Вероятнее всего, снижение просрочек во многих банках вызвано пролонгацией или рефинансированием просроченных займов. На это указывают несколько косвенных факторов. Во-первых, это одновременный рост провизий и неработающих займов в этих же банках. Во-вторых, это намного более высокий уровень просрочек в банках, имевших сравнимые темпы роста в период формирования ссудного портфеля. В-третьих, в условиях дешевой ликвидности и при отсутствии возможности выдавать новые кредиты, такая практика не бьет банки по карману. Более веских доказательств использования банками данной практики у нас нет.

Плохие банки

(БТА, Темир и Альянс)

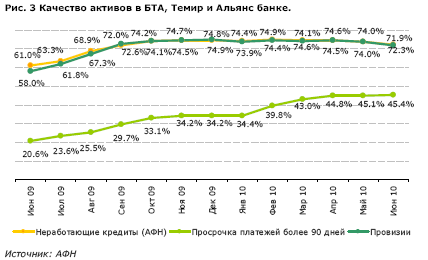

Активы БТА банка выросли на 3,4% благодаря росту межбанковских депозитов и корреспондентских счетов. В июне БТА списал около Т180 млрд. неработающих займов. В связи с этим, доли неработающих кредитов, кредитов с просрочкой более 90 дней и провизий банка снизились. Разрыв между долей неработающих кредитов и кредитов с просрочкой более 90 дней остается большим. По состоянию на 1 июля, БТА остается единственным банком с отрицательным капиталом (-Т1629,5 млрд.).

На 1 июля реструктуризация Темирбанка была официально завершена. Акционерный капитал банка перестал быть отрицательным и вырос до Т18 млрд., выполнив требования по достаточности капитала и позволив банку показать прибыль в размере Т82 млрд. Кредиты с просрочкой более 90 дней снизились до 58,5% от займов брутто. В то время как доли неработающих кредитов и провизий выросли, сохранив разрыв между просроченными и неработающими займами. Менеджмент Темирбанка планирует снизить долю неработающих кредитов до 5% к середине 2012. Однако, несмотря на удачную реструктуризацию, банк продолжает терять депозиты, являющиеся обеспечением по обязательствам юридических лиц (снижение на Т106 млрд. до Т32 млрд.).

В июне Альянс банк списал около Т70 млрд. проблемных займов. В результате, доли неработающих кредитов и провизий снизились на 3,4 пп до 68,6% и 69,4%, соответственно. Однако, доля кредитов с просрочкой более 90 дней выросла на 6,0 пп до 70,6%. Разрыв между просроченными и неработающими займами вырос ещё больше.