Цены на первичном рынке жилья Казахстана на протяжении большей части прошлого года находились в стагнации, но с осени перешли к небольшому подъему, завершив 2023 год с незначительным ростом – фактически, встав на паузу после непрерывного роста с 2017 г. После сокращения сделок с недвижимостью почти на четверть в 2022 г., по итогам прошлого года было зафиксировано снижение их числа еще на 20%. По нашему мнению, коррекция на рынке жилья в целом завершена и в текущем году можно ожидать небольшое ускорение роста цен на первичном рынке, но ниже темпов инфляции, тогда как на вторичное жилье цены, вероятно, продемонстрирует минимальный прирост.

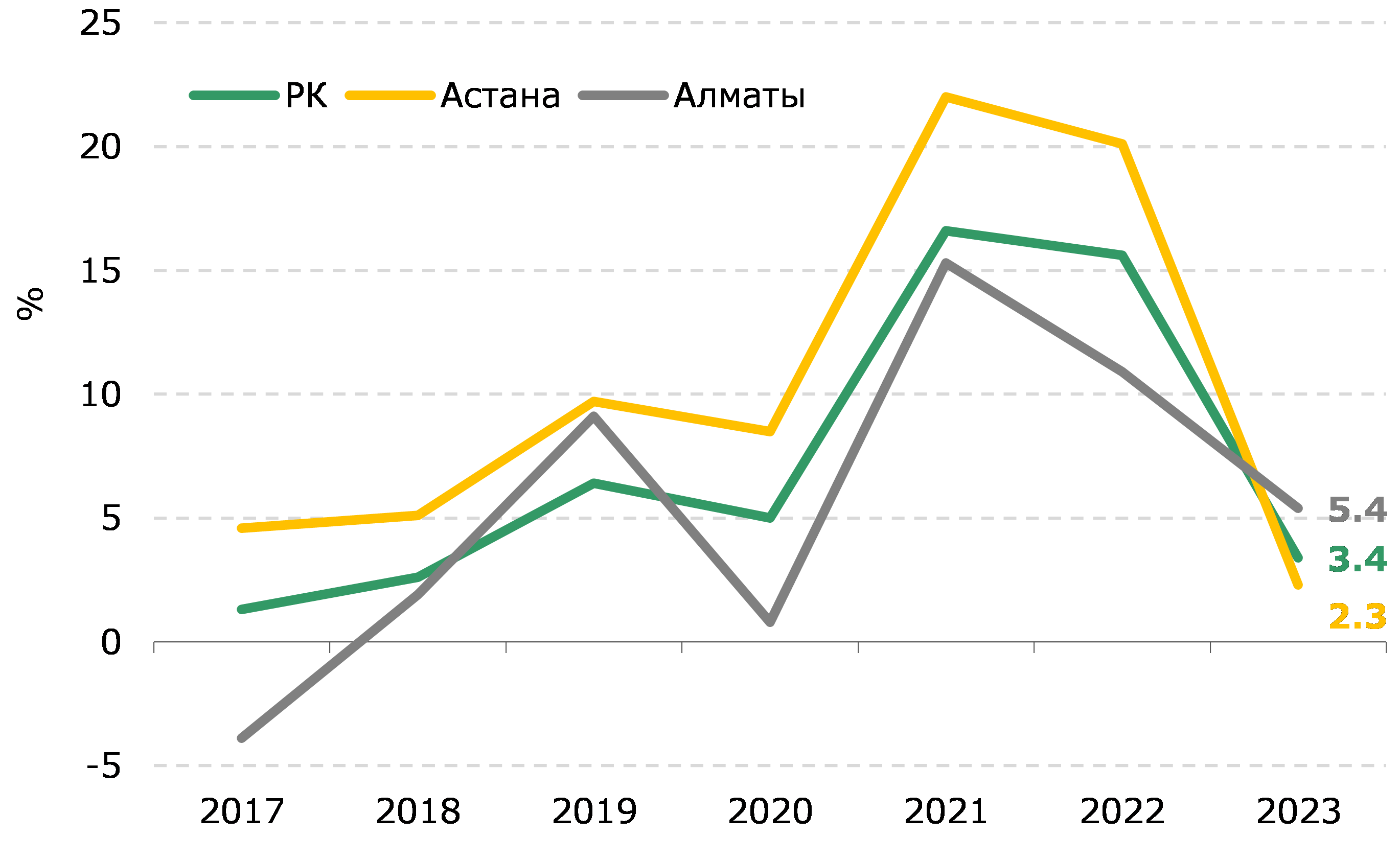

Рост цен на рынке жилой недвижимости в 2023 г. резко затормозился, что, впрочем, не удивительно после сверхстимулирования за счет государственных интервенций, когда за предыдущие 2 года цены поднялись почти на 35%. В итоге цены на первичном рынке по Казахстану в прошлом году поднялись на 3.4%, в г. Астана – на 2.3%, тогда как в г. Алматы повышение было более заметным – на уровне 5.4%. Двузначные темпы роста цен были отмечены в городах Кызылорда (+12.6%) и Петропавловск (+10.6%), но при этом цены снизились в г. Шымкент (-1%) и Кокшетау (-6.3%).

Рис. 1 Изменение цен на первичном рынке жилья

Источник: БНС

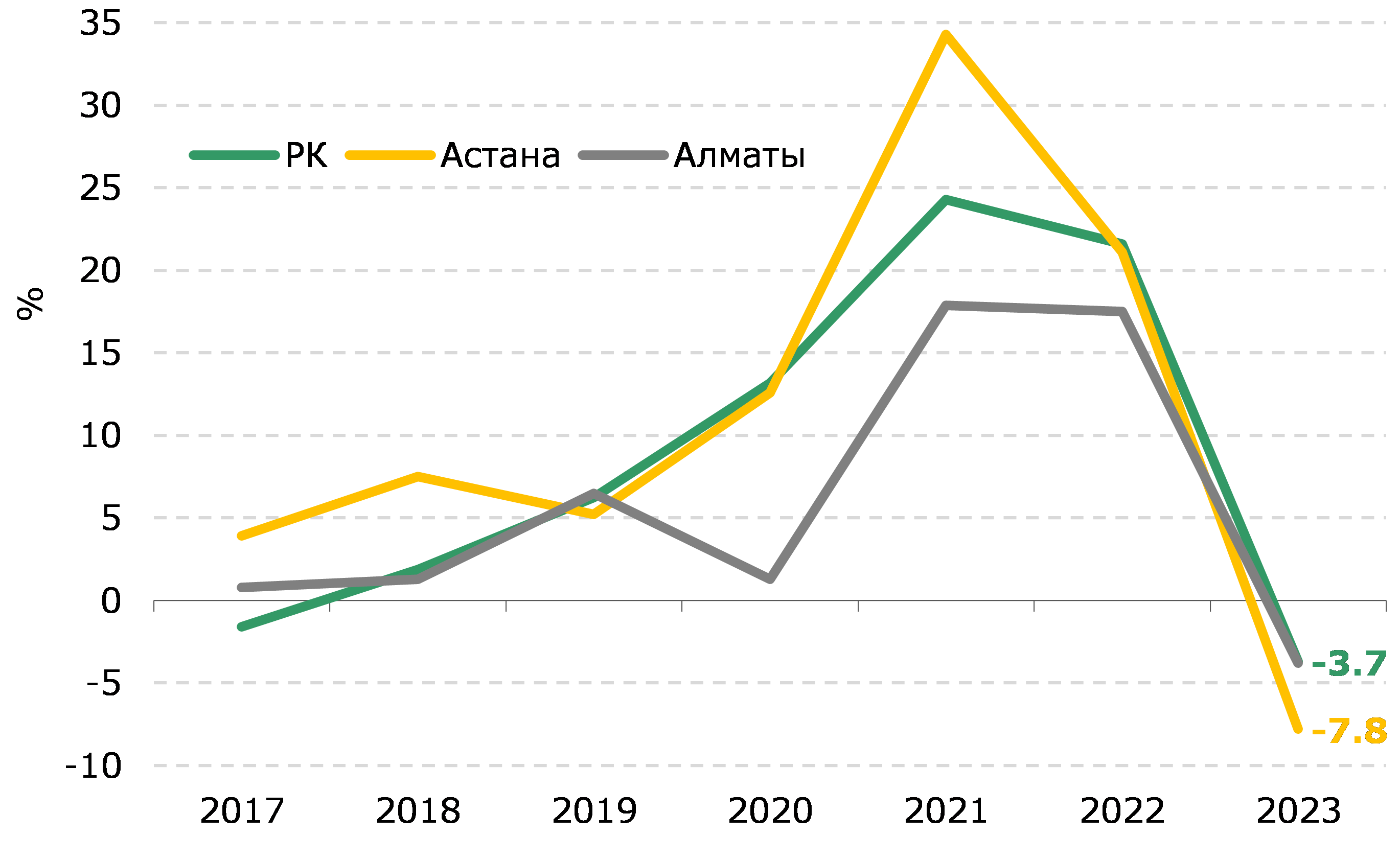

В то же время на вторичном рынке, где ранее отмечался опережающий рост, произошло умеренное снижение цен в пределах 4%, на что повлияло уменьшение цен на 4% в г. Алматы и на 8% в г. Астана. С учетом веса данных городов общий показатель оказался в минусе, хотя примерно в половине городов страны цены на «вторичке» даже подросли, с максимальным приростом в г. Атырау на 8.2%. В результате такой коррекции стоимость квадратного метра на первичном и вторичном рынках практически выровнялась, составив Т494-495 тыс., тогда как в 2022 г. «вторичка» была дороже «первички» более чем на 10%.

Добавим, что разогреву цен на вторичном рынке в предыдущие годы способствовала ипотечная программа «Баспана-Хит». Напомним, в 2020 г. в рамках Баспана-Хит было предоставлено ипотечных кредитов на Т229 млрд, Т366 млрд в 2021 г., а суммарно с 2018 г. – Т738 млрд. Данная программа носила относительно рыночный характер, ставки по которой были привязаны к уровню базовой ставки. На начальном этапе эта программа ограничивалась только первичным рынком, но впоследствии охватила и вторичный рынок, что сразу оживило спрос на вторичное жилье.

Как будто этого было недостаточно, в начале 2021 г. была запущена новая инициатива, предусматривавшая возможность досрочного снятия пенсионных сбережений с целью улучшения жилищных условий населения. На этот раз рынок преимущественно вторичного жилья захлестнул поток «горячих денег», который еще более задрал цены. Так, в 2021 г. в г. Астана цены подскочили более чем на 34%, а в 2022 г. еще на 21%. Всего до поднятия порога достаточности пенсионных сбережений с апреля 2022 г. на рынок пришло Т2.7 трлн (3.2% от ВВП). Как видим, государственное вмешательство серьезно дестабилизировало рынок жилья, сделав его недоступным для вкладчиков ЕНПФ с небольшими сбережениями – т.е. основная масса населения, включая тех, кто попросту не стал их использовать с целью вывода их части. Последствия такого непродуманного вмешательства мы и наблюдаем в настоящее время с неизбежным откатом цен и спадом жилищного строительства.

Нельзя не отметить и тот факт, что возможность досрочного изъятия пенсионных накоплений нанесла урон всей пенсионной системе, так как снизила коэффициент замещения будущих пенсий до неприемлемого уровня (см. отчет). В настоящее время пенсионные сбережения по-прежнему доступны для изъятия на улучшение жилищных условий, но объемы изъятий существенно сократились – так, на конец 2023 г. общая сумма изъятий на жилищные вопросы превысила Т2.8 трлн (с учетом возвратов).

Рис. 2 Изменение цен на вторичном рынке жилья

Источник: БНС

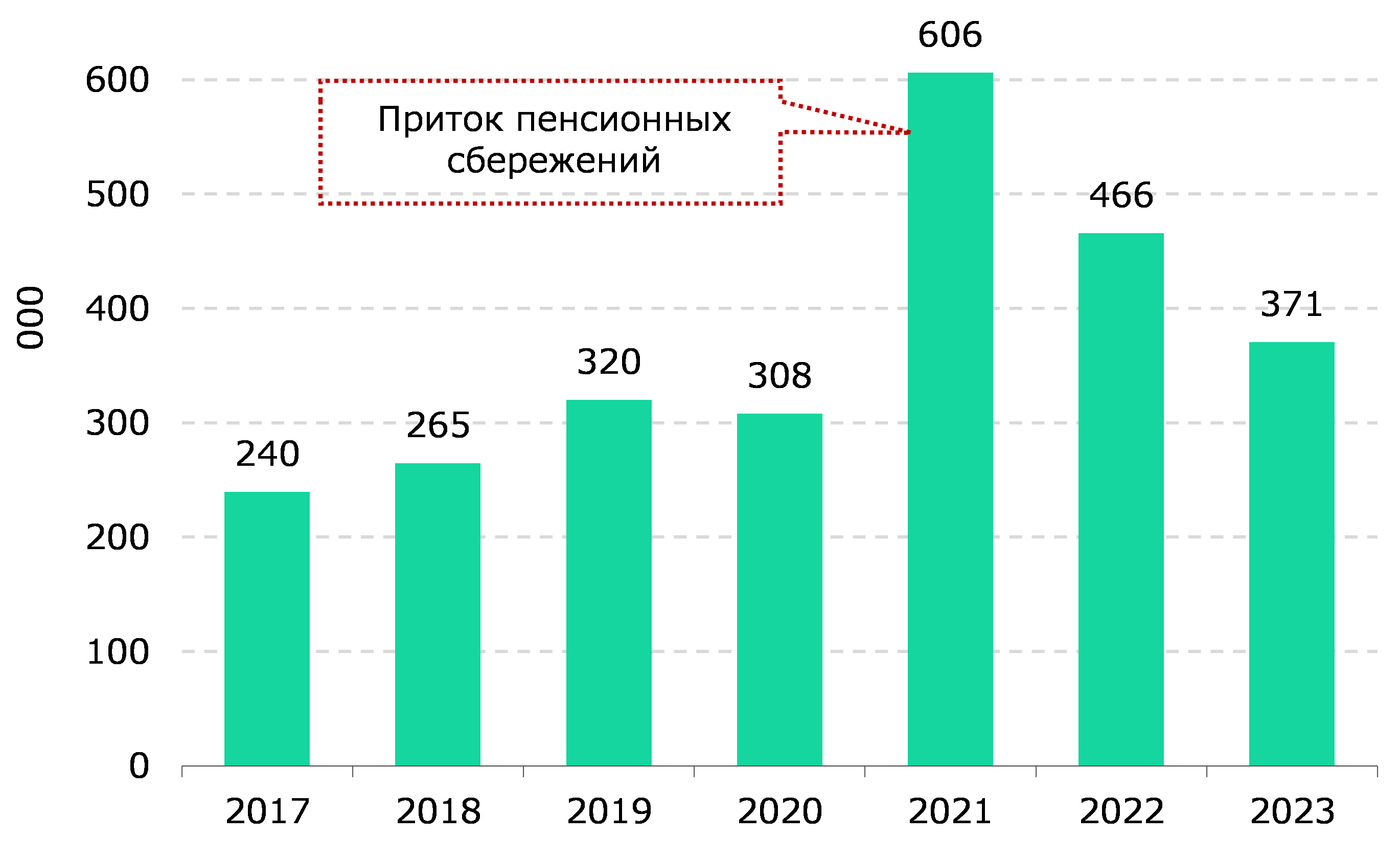

Замедление роста цен на рынке жилой недвижимости (первичный рынок) в прошлом году оказалось даже несколько сильнее наших ожиданий (+4%+6%), что можно связать с существенным охлаждением спроса, что было заметно по спаду количества сделок с недвижимостью примерно на 20% второй год подряд, вслед за 23%-м сокращением в 2022 г. Инфляционное давление в республике в прошлом году также резко пошло на убыль, опустившись до менее 10%. На дезинфляцию, кстати, повлиял и фактор рынка недвижимости, так, в 2022 г. стоимость аренды взлетела на 45%, в том числе из-за наплыва мигрантов из РФ. В то же время в прошлом году рынок аренды вошел в фазу коррекции с приростом стоимости всего на 1.6%. В свою очередь, обменный курс тенге на фоне рекордного объема изъятий из Нацфонда продемонстрировал укрепление, которое сдерживало повышение импортных цен на строительные материалы.

Как известно, в прошлом году Нацбанк резко сократил объем средств, выделяемых на льготную ипотеку «7-20-25», а процентные ставки на денежном рынке сохранялись на повышенном уровне. Как следствие, темпы расширения ипотечного кредитования упали примерно в два раза по сравнению с предшествующим годом. Ввод жилья по Казахстану за 11М2023 г. увеличился на 15.6% (за счет строительства в предыдущие годы), что тоже увеличило объем предложения, тем самым оказав давление на цены на первичном рынке.

Таким образом, в контексте ценовой динамики рынок жилья в Казахстане пережил относительно «мягкую посадку» – цены на первичном рынке, несмотря на свернувшийся спрос, даже немного подросли. Кроме того, благодаря окрепшему тенге недвижимость сохранила свою стоимость в валютном эквиваленте.

Рис.3 Количество сделок с жилой недвижимостью

Источник: БНС

В текущем году мы не ожидаем существенного оживления спроса на жилую недвижимость, в то же время рост цен на жилье на первичном рынке, по нашему мнению, незначительно ускорится до 6-8%. На наш взгляд, ряд факторов окажет основное влияние на увеличение цен на недвижимость: (1) ослабление курса нацвалюты, который может ослабнуть примерно на 3-5%. Мы полагаем, что трансферты из Нацфонда в текущем году будут ниже, чем в прошлом году. В свою очередь, текущий курс при процикличной бюджетной политике стимулирует существенный рост импорта, что поддерживает большой отток валюты из страны. Ослабление нацвалюты также окажет непосредственное влияние на цены, по нашей оценке, (2) инфляция к концу года составит 8.5%, но среднегодовое значение будет повыше.

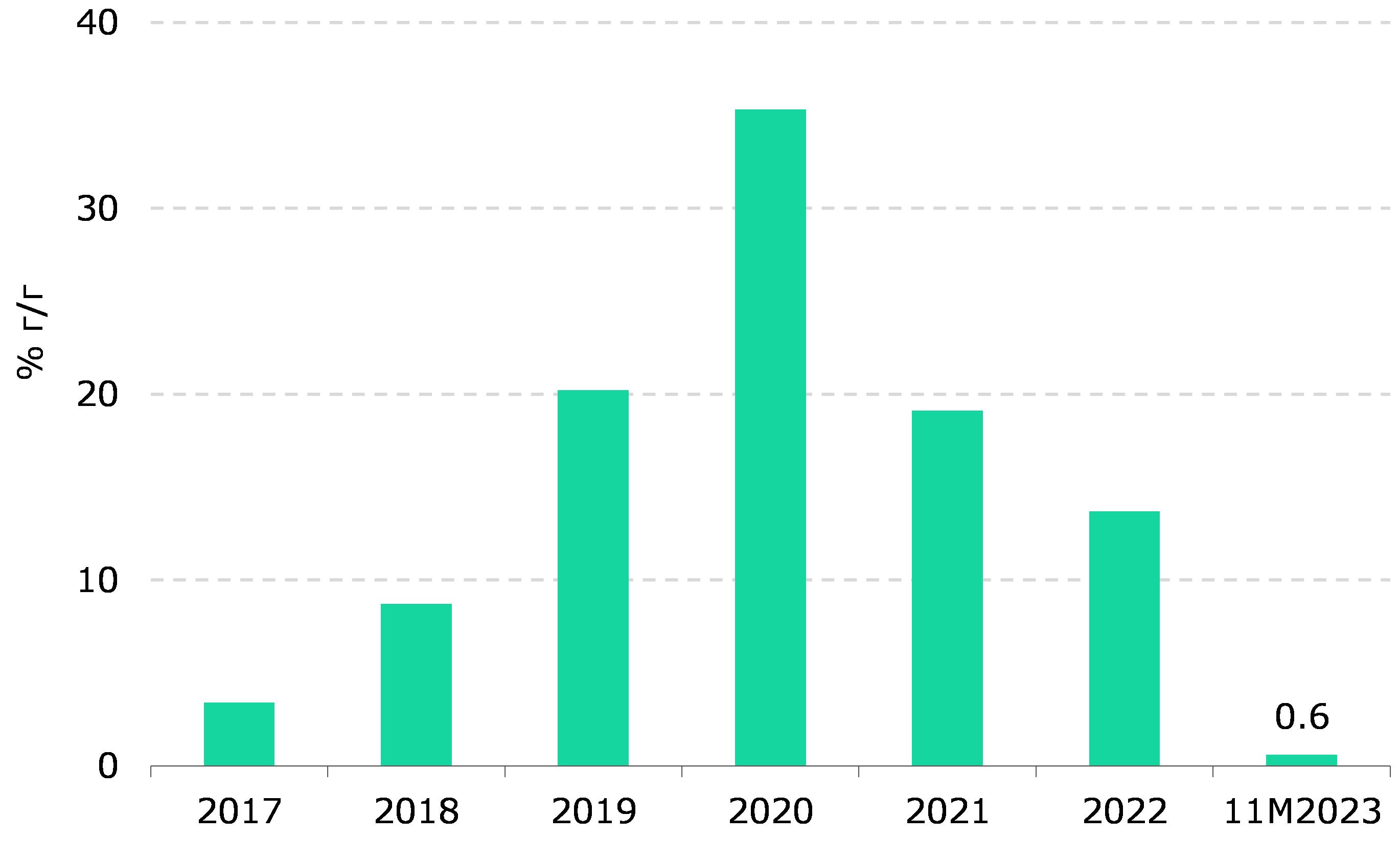

Со стороны предложения немаловажно отметить ухудшившиеся финансовые условия, которые бьют по застройщикам из-за повысившихся процентных ставок. Как следствие, (3) предложение новостроек в ушедшем году уже обвалилось до околонулевого уровня (+0.6% г/г за 11М2023 г.) и, скорее всего, сохранится подавленным определенное время.

Как уже было отмечено, темпы выдачи ипотеки уже упали. При этом, хотя процентные ставки на рынке будут последовательно снижаться, (4) спрос на ипотечные кредиты будет сдержанным. Тем самым ипотека традиционно будет поддерживаться только за счет имеющегося пула клиентов Отбасы банка и отдельных льготных госпрограмм.

На стороне спроса мы прогнозируем лишь умеренное восстановление в связи с ожидаемым нами замедлением роста номинальных зарплат с примерно 16% в 2023 г. до 13% в текущем, но при этом (5) покупательная способность зарплат повысится в связи с меньшим уровнем потребительских цен. Мы считаем, остановка спада цен на жилье может стать определенным триггером для восстановления интереса к рынку жилья в противовес депозитным ставкам, которые начнут снижаться.

Процесс снижения цен на вторичном рынке, как мы полагаем, по большей части завершен и цены на нем в этом году также немного подрастут – на уровне 3%. В текущий момент мы наблюдаем определенную переоценку всего рынка. В таких условиях спрос с первичного рынка может частично перетечь в пользу готового к заселению жилья на «вторичке».

Рис.4. Строительство нового жилья

Источник: БНС

Асан Курманбеков – макроэкономика

При использовании материала из данной публикации ссылка на первоисточник обязательна.