Активы

Баланс банковского сектора в июле уменьшился на 1% (-Т139млрд) за счет ссудного портфеля и ликвидности. Активы Халык Банка уменьшились на 11,7% (-Т292млрд), в основном за счет ликвидности (-Т200млрд). Выросли активы АТФ на 6,8% (+Т63млрд) и Сбербанка 12,6% (+Т78млрд) вследствие роста ликвидности на 33,2% (+Т61млрд) и 74,7% (+Т64млрд), соответственно. Активы Сбербанка с начала года уже выросли на 42,1%, опередив запланированный на 2012 год 30%-й рост.

Ликвидность сектора сократилась на 2,4% (-Т63.5млрд) до 19,6% вследствие оттока депозитов. Нурбанк восстановил часть ликвидных активов (+8млрд), до 6,9% баланса банка. Самые низкие показатели ликвидной позиции у реструктурированных Альянса (6,4% активов) и БТА (6,6% активов).

Инвестиционный портфель в составе активов сектора снизился до 8,8% (-4,2%, -Т52млрд).

Ссудный портфель

В июле рост ссудного портфеля брутто «хороших» банков (то есть, за исключением БТА и Альянса) прервался (-0,5%, -Т41млрд) после резкого скачка месяцем ранее (Рис. 1). Это произошло в основном из-за сокращения портфеля Халык (-5,2%, -Т72млрд) и ККБ (-0,8%, -Т19млрд). Банки среднего размера, напротив, продолжили кредитный рост: Kaspi вырос на 3,8%, а Евразийский – на 4%. Рост портфеля Сбербанка составил 2,5% в июле и 27,7% с начала года при намеченном росте в 40% по итогам 2012 года. В Цеснабанке кредитный рост возобновился (+2,8%) после перерыва в июне.

Рис. 1. Кредитный рост «хороших» банков

С учетом создания провизий все пять крупнейших банков зарегистрировали сокращение портфеля нетто, в то время как вторая пятерка банков продолжила кредитный рост.

Качество активов

Качество активов «хороших» банков в июле ухудшилось. Объем неработающих займов увеличился в абсолютном выражении на Т39млрд, а в относительном выражении - на 0,6пп до 24,8% от займов брутто. Просроченные займы «хороших» банков также выросли на 0,6пп (+Т42млрд) до 19,4% от ссудного портфеля брутто.

В четыре раза увеличились проблемные займы в Сити (+6,5пп до 8,6%), с очевидно низкой базы. Резко подскочили неработающие займы в ККБ (+ 0,9пп до 37,4% займов брутто), ЦентрКредит (+0,3пп до 15,6%) и АТФ (+0,8пп до 37,9%).

Снижение объема плохих займов произошло в Сбербанке (-0,3пп до 6,6%). По нашей оценке чистых отчислений в провизии на основе статей отчета 700Н «Доходы от восстановления резервов (провизий) (4950)» и «Ассигнования на обеспечение (5450)» за последние двенадцать месяцев стоимость риска в Сбербанке снизилась с 4,7% до -1%. (Рис. 2). Несмотря на это, мы ожидаем, что отчисления в провизии в будущем увеличатся по мере взросления портфеля.

Рис. 2. Провизирование в Сбербанке

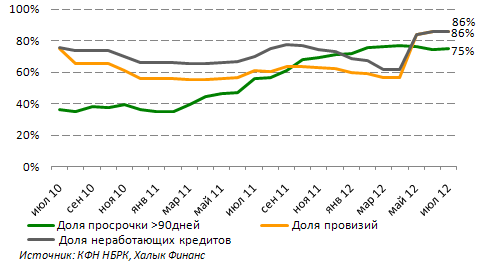

Качество активов БТА продолжает медленно и неуклонно ухудшаться. Неработающие займы выросли за месяц на Т5млрд, достигнув 86% от ссудного портфеля. Доля просроченных займов выросла на 0,5пп до 74,8% ссудного портфеля (Рис. 3).

Рис. 3. Качество активов БТА

% займов брутто

Обязательства

Обязательства по системе без учета БТА и Альянса сократились на Т156млрд (-1,6%), а депозиты – на Т59млрд. Халык зарегистрировал чистый отток средств с корпоративных счетов на Т264млрд (-22,3%). Значительные корпоративные вклады поступили в ККБ (+7,6%, +Т59млрд), Сбер (+18,2%, +Т65млрд) и АТФ (+11,6%, +Т41млрд). В итоге чистый отток с корпоративных счетов «хороших» банков составил Т96млрд (-2%).

За месяц сектор привлек дополнительно Т36,4млрд вкладов населения (+1,4%), включая находящийся на повторной реструктуризации БТА (+Т4млрд, +1,5%).

Капитал

Совокупная капитализация «хороших» банков повысилась на 0,8% (+Т11млрд). Цесна получил вливание капитала в размере Т5,9млрд (+13,8%) от акционеров. Это позволило Цесне не нарушить требования достаточности капитала (Рис. 4) и позволит продолжить дальнейший кредитный рост.

Рис. 4. Достаточность капитала Цесна

Дефицит капитала БТА Банка увеличился на Т6млрд и достиг Т1219млрд. Капитал Альянса снова увеличился на Т1млрд, а Темирбанка – почти не изменился. В итоге совокупный капитал двух банков, ведущих переговоры о слиянии, составляет 9,4% совокупных активов.

Доходность на капитал банков продолжает расти. «Хорошие» банки заработали еще Т9,4млрд в июле и Т70,4млрд с начала года, что в полтора раза превышает прибыль за весь 2011 год.

Двенадцатимесячная доходность на средний капитал «хороших» банков на июль 2012 г. составила 5,7%, а двухмесячная – 9,1%, выше, чем 3,5% за 2011 год.