Активы и ликвидность

Активы сектора сжались на 0,5% (-Т61млрд), в основном за счет ликвидности, которая сократилась на 8,2% (-Т214млрд) до 18,1% активов. Снижение было частично вызвано снятием корпоративных вкладов для оплаты налога на добычу полезных ископаемых.

Баланс заметно сократился в ККБ (-Т59млрд, -2,4%) и RBS (-Т46млрд, -30,2%), ликвидность которых сократилась на 23,1% и 30,7%, соответственно. В результате ликвидная позиция ККБ снизилась до 8,5% от активов. Из крупнейших пятнадцати банков этот показатель меньше только у БТА (6,6%), Альянса (6,6%) и Нурбанка (6,9%).

Доля инвестиционного портфеля в составе активов сектора увеличилась до 8,9% (+0,7%, +Т8млрд).

Ссудный портфель

Восстановился до привычного уровня рост ссудного портфеля брутто «хороших» банков (то есть, за исключением БТА и Альянса) (+0,8%, +Т85,2млрд) после падения в июле, когда произошли погашения займов в крупных банках.

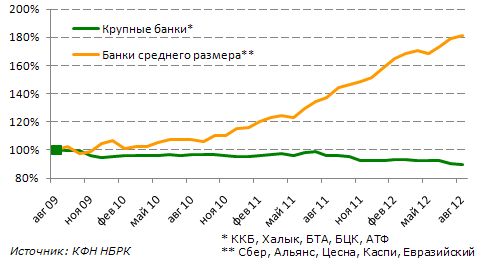

Рост кредита по-прежнему происходит за счет средних банков (Рис. 1). Кредитование крупными банками продолжает оставаться подавленным.

Рис. 1. Рост ссудного портфеля брутто

Качество активов

Динамика качества активов «хороших» банков в августе была смешанной. С одной стороны доля неработающих займов немного уменьшилась (-0,2пп до 24,6% займов брутто). С другой стороны, доля просроченных займов продолжала расти (+0,2пп до 19,6% займов брутто).

Объем плохих займов снова снизился в активно растущих Сбербанке (-0,4пп до 6,2%) и Цеснабанке (-0,3пп до 3,6%). Увеличившиеся в июле в четыре раза проблемные займы в Сити сократились более чем вдвое (-5пп до 3,6%).

Доля просроченных займов АТФ увеличилась на 3,1пп до 43,8% займов брутто, а неработающих – на 0,6пп до 38,5%. При этом провизии покрывают всего лишь около половины проблемных кредитов (Рис. 2). Дело в том, что банк имеет гарантийное соглашение с материнской компанией, UniCredit Group, согласно которому материнская компания покрывает потери по провизиям по определенным займам банка. На конец июня 2012 г. группа UniCredit компенсировала провизий приблизительно на Т90млрд, с учетом которых провизирование АТФ составило бы около 33%. На прошлой неделе Национальный Банк высказался о возможном введении ограничения на предоставление иностранными банками гарантий по займам казахстанских «дочек». Если НБРК введет это ограничение, АТФ Банку потребуется дополнительный капитал для создания дополнительных провизий.

Рис. 2. Качество активов АТФ, % займов брутто

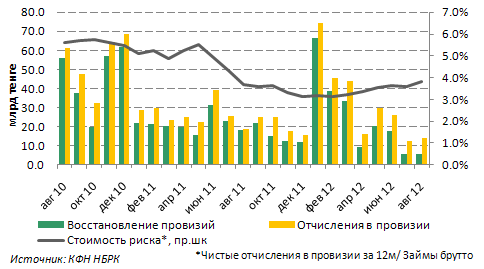

Рис. 3. Стоимость риска в ККБ

Стоимость риска в ККБ продолжает расти, отскочив от минимального уровня в начале года (Рис. 3), что является следствием консервативной политики банка по провизированию, которая по заявлениям руководства банка является упреждающей. Во время конференц-звонка в конце прошлого месяца руководство банка отметило три фактора, помимо низкого качества активов, диктующих осторожную стратегию банка: волатильность цен на нефть и, как следствие, курса национальной валюты, неопределенность с европейским долговым кризисом, а также возможное принятие стандартов Basel III в Казахстане в январе 2013 г.

Обязательства

Обязательства по системе без учета БТА и Альянса сократились на Т103млрд (-1,1%). Корпоративные депозиты уменьшились на Т243млрд (-3,3%) в основном во время налоговой недели. В ККБ чистый отток корпоративных депозитов составил Т113млрд (-13,4%) после притока Т59млрд месяцем ранее. В АТФ снижение корпоративных депозитов (-40,3млрд, -10,3%) последовало за привлечениями в июле. Подобная динамика наблюдалась и в Сбербанке: размещение корпоративных вкладов на Т65млрд в июле и снятие Т31млрд в августе. В итоге с корпоративных счетов «хороших» банков сняли средств на Т266млрд (-5,6%).

Розничных депозитов в августе сектор привлек на Т28млрд (+0,9%). Активнее других из первой «десятки» с начала года привлекали сбережения населения Сбербанк (+37,5%), Цесна (+34,8%) и Евразийский (+33,8%), также являющиеся лидерами кредитования.

Ведущий переговоры о повторной реструктуризации БТА продолжает привлекать средства розничных вкладчиков (+2,2% в августе) не имея широкого выбора других источников ликвидности.

Капитал

Совокупная капитализация «хороших» банков повысилась на 2,3% (+Т37млрд). АТФ получил от UniCredit вливание капитала в размере Т14млрд (+23,6%), что почти не отразилось на балансе банка – очевидно, что депозиты материнского банка были конвертированы в акции. АТФ стал четвертым за лето банком после Сбербанка, Цеснабанка и Евразийского, получившим вливание капитала от акционеров для улучшения достаточности капитала (Рис. 4). Разница в том, что у АТФ достаточность капитала снизилась из-за убытков по ссудному портфелю, а у остальных трех банков – из-за активного кредитования.

Рис. 4. Достаточность капитала АТФ

Дефицит капитала БТА Банка остается на уровне Т1228млрд. 15 сентября заместитель Премьер-министра Кайрат Келимбетов заявил в интервью о том, что Правительство не планирует вливать дополнительный капитал в БТА. Если Правительство сдержит обещание, то реструктуризация оставит кредиторов ни с чем, что делает ее перспективу крайне низкой. Однако некоторый рост котировок долговых бумаг БТА свидетельствует о том, что ожидания участников рынка улучшились.

Капитал Альянса увеличился еще на Т2,2млрд и достиг 16млрд. Руководство банка озвучило на прошлой неделе планы закончить год с капиталом в размере Т10млрд. Капитализация Темирбанка заметно не изменилась. Совокупная капитализация двух банков, ведущих переговоры о слиянии, выросла до 9,6% совокупных активов.

Рост доходности на капитал банков продолжился благодаря Халык банку и нескольким банкам среднего размера. В целом, «хорошие» банки заработали Т15,1млрд в августе или Т85,6млрд с начала года. Из них, на Халык пришлось Т6,6млрд и Т38млрд, соответственно. Двенадцатимесячная доходность на капитал «хороших» банков на август 2012 г. подскочила до 6,3% с 5,7% месяцем ранее.